эксперт Контур.Школы по налоговому учету

Правильно классифицировать убытки – первый шаг. Запомните: «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции» – это разные понятия. Разложим по полочкам правила переноса убытков.

- Что означает перенос убытков на будущее?

- Классификация убытков

- Порядок переноса убытков при ОСНО

- 1. Перенос убытка за налоговый период (финансовый результат за налоговый период — убыток)

- Шаг 1: Определите убыток

- Шаг 2: Выполните ограничения и условия переноса убытков:

- Шаг 3. Отразите убыток в декларации

- Шаг 4. Если была реорганизация в форме присоединения — переносите убыток

- 2. Убыток от реализации ОС

- Порядок переноса убытков при УСН

- Порядок списания убытков прошлых лет: важные нюансы

- Определяем сумму для переноса убытков

- Учитываем особенности погашения прошлогодних потерь

- Фиксируем списание убытков предыдущих лет в учете

- Итоги

- Счет 84. Нераспределенная прибыль (непокрытый убыток)

- Счета-корреспонденты счёта 84

- Основные субсчета к счёту 84

- Проводки для распределения прибыли и покрытия убытков на счёте 84

- Особенности счёта 84

- 📸 Видео

Видео:Перенос убытков прошлых лет по брокерскому счету! Как заполнить Декларацию 3 НДФЛ ОНЛАЙН ИнструкцияСкачать

Что означает перенос убытков на будущее?

Перенести убытки — значит снизить налоговые обязательства по налогу на прибыль или по налогу при УСН.

Налоговая проверяет не только факт получения убытка и причины, которые к нему привели, но и механизм переноса убытков. До 2017 года методика переноса убытков при ОСНО и УСН была идентична. С 2017 года порядок переноса убытка по налогу на прибыль изменился, для УСН — остался прежним. Не все бухгалтеры разобрались с новыми правилами и совершали ошибки в учете.

Первая и самая серьезная ошибка — бухгалтер неправильно классифицируется понятие «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции». Это приводит к налоговым ошибкам.

В помощь бухгалетрам разберем методику по шагам, приведем примеры, предостережем от возможных ошибок.

Видео:Снижаем налоги! Как использовать убытки выгодно?Скачать

Классификация убытков

Убытки на общей системе налогообложения:

- Убыток, как финансовый результат по итогам за налоговый период в целом по всей организации.

- Убыток от совершения отдельных операций, например, от продажи объектов основных средств, по операциям по уступке (переуступке) права требования и т.п.

- Убыток от деятельности обслуживающих производств и хозяйств.

- Иные убытки.

Важно: убытки прошлых лет, выявленные в текущем отчетном (налоговом) периоде — это убытки, которые приравнены к внереализационным расходам. К ним относят, например, суммы оплаты, которые вернули покупателю за поставленный бракованный товар (письмо Минфина РФ от 25.07.2016 № 03-03-06/1/43372). Такие расходы отражают как убытки по строкам 300-301 Приложения № 2 к Листу 02 и учитывают в общей сумме внереализационных расходов по строке 040 Листа 02. То есть их можно списать единовременно.

При УСН принимают только убытки по результатам за налоговый период в целом по всей организации, т.е. принимают убыток как финансовый результат за год.

Разберем оба случая подробно.

Видео:Не могу закрыть убыток! Впадаю в ступор! Хочу торговать только в плюс! Что делать?Скачать

Порядок переноса убытков при ОСНО

1. Перенос убытка за налоговый период (финансовый результат за налоговый период — убыток)

Шаг 1: Определите убыток

Убыток — это отрицательная разница между доходами и расходами, которые учтены при расчете налога на прибыль (п. 8 ст. 274 НК РФ). Перенос убытка на будущее означает, что на сумму убытка (частично) можно уменьшить налогооблагаемую прибыль следующих отчетных (налоговых) периодов.

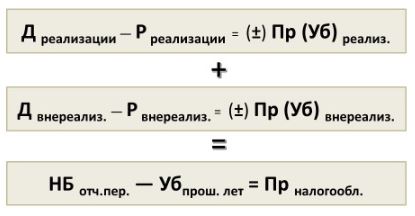

Исключение — нельзя переносить убыток по деятельности, облагаемой по ставке 0%. Налоговую базу отчетного (налогового) периода формируют так:

Таким образом, убыток (как финансовый результат), уменьшает налоговую базу отчетного, налогового периодов.

Если сделали неправильно: сделайте работу над ошибкой — правильно посчитайте финансовый результат — убыток или прибыль. Если в уточненном расчете финансовый результат — убыток, можно переходить к шагу 2.

Шаг 2: Выполните ограничения и условия переноса убытков:

- Сумма переносимого убытка, которую организация вправе списать в текущем отчетном (налоговом) периоде, не может превышать 50% суммы налогооблагаемой прибыли, полученной за этот период (п. 2.1 ст. 283 НК РФ). Это ограничение действует с 1 января 2017 г. по 31 декабря 2020 г.

- В периоде, на который переносите убыток, должна быть положительная налоговая база.

- Убыток уменьшает налоговую базу (НБ) отчетного (налогового) периода, в результате чего определяется НБ для исчисления налога на прибыль.

- Сформированную налоговую базу, которую можно уменьшить на сумму убытка, отражают по строке 140 Приложения № 4 к листу 02 декларации по налогу на прибыль. Этот показатель определяют так: стр. 140 = стр. 100 листа 02.

- Образовавшийся при применении специальных налоговых режимов убыток нельзя учитывать при ОСНО.

- Переносить убыток, полученный в прошлом налоговом периоде, можно уже на первый отчетный период следующего налогового периода, если по его итогам получена прибыль.

- Если получили убытки более, чем в одном налоговом периоде, переносите их на будущее в той очередности, в которой понесли.

- Подтверждающие убыток документы — это первичные бухгалтерские документы, которые подтверждают полученный финансовый результат (Постановление Президиума ВАС РФ от 24.07.2012 № 3546/12).

- Организация обязана хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков, и еще 4 года после окончания года, когда полностью списала убыток (пп. 8 п. 1 ст. 23, п. 4 ст. 283 НК РФ). В том числе и тогда, когда правильность расчета суммы убытка подтверждена налоговой проверкой (письмо Минфина России от 25.05.2012 № 03-03-06/1/278).

Если по итогам налогового периода наряду с убытком от основной деятельности получены доходы, которые облагаются по отдельным налоговым ставкам (например, проценты по государственным и муниципальным ценным бумагам или дивиденды), то сумма переносимого убытка не уменьшает такие доходы.

Если шаг 2 сделали неправильно, то фактически лишили себя права на перенос убытков. Как исправить ошибки: подайте уточненку, так «вернете» право на перенос убытка и исключите налоговые риски в будущем. Обязательно выдерживайте сроки хранения всех документов, имеющих отношение к полученному убытку (обосновывающие его получение).

Шаг 3. Отразите убыток в декларации

Убыток по итогам за текущий налоговый период и переносимый убыток, полученный в прошлых налоговых периодах, отражают в декларации в Листе 02 «Расчет налога» и Приложении № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» следующим образом:

- Убыток, учитываемый в расходах текущего периода:

— за 1 квартал — по строке 110 Листа 02 и по строке 150 Приложения № 4 к Листу 02;

— за полугодие, 9 мес. — по строке 110 Листа 02;

— за налоговый период — по строке 110 Листа 02 и по строке 150 Приложения № 4 к Листу 02. - Остаток убытков, не учтенных в текущем году:

— за 1 квартал — не отражают;

— за полугодие, 9 мес. — не отражают;

— за налоговый период — по строке 160 Приложения № 4 к Листу 02. - Убытки, полученные в предшествующие 10 лет:

— за 1 квартал и за налоговый период — по строкам 010 — 130 Приложения № 4 к Листу 02;

— за полугодие, 9 мес. — не отражают (Приложение № 4 к Листу 02 не заполняют).

Если сделали неправильно:

- обязаны подать уточненку, если сумма налога занижена;

- если требуется, обязаны уплатить пени, штрафы;

- добровольно подайте уточненку, если ошибка не привела к занижению суммы налога на прибыль, но перенос убытков отражен неправильно. В будущем эта ошибка может привести к налоговым рискам — спорам с налоговой и доначислению налога.

Шаг 4. Если была реорганизация в форме присоединения — переносите убыток

Организация-правопреемник вправе применить нормы ст. 283 НК РФ и уменьшить налоговую базу на сумму убытков, полученных присоединенными организациями.

Учесть убытки правопреемник может, начиная с периода, следующего за налоговым периодом, в котором произошло присоединение (п. 5 ст. 283 НК РФ; письмо Минфина России от 30.03.2016 № 03-03-06/1/17811). Одновременно надо выполнить условия:

- реорганизуемые организации получили убытки до момента реорганизации;

- реорганизуемые организации не приняли убытки в уменьшение налоговой базы до момента реорганизации.

2. Убыток от реализации ОС

- Финансовый результат от реализации ОС определяют отдельно по каждому реализованному объекту на основании данных аналитического учета.

- Убыток от реализации объекта ОС образуется, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от реализации ОС.

- Сумму убытка от реализации объекта ОС определяют на дату совершения операции (ст. 323 НК РФ).

- Убыток признают в целях налогообложения в специальном порядке, предусмотренном ст. 268 и ст. 323 НК РФ: включают в состав прочих расходов равными долями в течение срока, исчисленного как разница (в месяцах) между сроком полезного использования имущества и фактическим сроком его эксплуатации до момента реализации:

Уб. ОС = КМСПИ — КМЭОС, где:

КМСПИ — кол-во месяцев срока полезного использования;

КМЭОС — количество месяцев эксплуатации ОС до момента реализации объекта, включая месяц, в котором он реализован.

Пример 2. Расчет суммы убытка от продажи ОС

Организация в феврале текущего года реализовала производственное оборудование — объект ОС — за 41 000 000 ₽. Первоначальная стоимость объекта — 74 000 000 ₽. За время эксплуатации начислена амортизация в сумме 25 900 000 ₽ (35%). Оставшийся срок полезного использования оборудования — 12 месяцев.

Расходы организации, связанные с реализацией, составили 800 000 ₽.

Фактическая выручка от реализации оборудования составила 40 200 000 ₽ (41 000 000 ₽ – 800 000 ₽). Остаточная стоимость ОС — 48 100 000 ₽ (74 000 000 ₽ – 25 900 000 ₽). Убыток от операции реализации составил «-» 7 900 000 ₽ (40 200 000 ₽ – 48 100 000 ₽).

Убыток распределится равномерно в течение оставшегося срока полезного использования ОС: ежемесячно, начиная с марта 2018 года, в составе прочих расходов организация отразит сумму 658 333 ₽ (7 900 000 ₽ /12 мес.) с корректировкой в последнем месяце. В первом квартале в декларации будет указана сумма убытка от реализации объекта ОС, включаемая в прочие расходы — 1 316 666 ₽ (658 333 ₽ х 2 мес.).

- Списывать убыток можно начиная с месяца, следующего за месяцем, в котором продан объект.

- Операции по реализации амортизируемого имущества отражают в декларации:

- По строкам 010 — 060 Приложения № 3 к листу 02 «Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении с учетом положений статей 268, 275.1, 276, 279, 323 Кодекса (за исключением отраженных в Листе 05)».

- Сумму убытка от продажи амортизируемого имущества, относящаяся к расходам текущего периода (признаваемая прочими расходами текущего периода в порядке, предусмотренном п.3 ст. 268 НК РФ, и учтенная ранее по строке 060 Приложения № 3 к листу 02), учитывают при формировании показателя, вносимого по строке 100 Приложения № 2 к листу 02 декларации.

На примере 3 рассмотрим, как отразить убыток в декларации.

Пример 3 (продолжение примера 2). В декларации по налогу на прибыль за период, в котором продано ОС, — февраль 2018 года — в Приложении № 3 к Листу 02 отражены показатели:

- По строке 010 — количество объектов ОС, проданных в первом квартале — «1».

- По строке 020 — количество объектов ОС, проданных в данном периоде с убытком — «1».

- По строке 030 — выручка от продажи ОС — 40 200 000 ₽.

- По строке 040 — остаточную стоимость ОС — 48 100 000 ₽.

- По строке 060 — сумму убытка от продажи ОС — 7 900 000 ₽. За каждый период, в котором организация учтет в прочих расходах убыток от продажи ОС, будет заполняться строка 100 Приложения № 2 к Листу 02.

- Не надо восстанавливать амортизационную премию при продаже ОС, по которому эту премию применяли. Из этого правила есть исключение. Обязанность восстановить амортизационную премию, которая ранее была принята в расходах, возникает, если одновременно выполнены два условия:

- Организация продает объект лицу, являющемуся взаимозависимым с организацией-продавцом.

- С момента ввода объекта в эксплуатацию до момента его продажи прошло менее пяти лет.

При этом остаточная стоимость проданного объекта определяют:

- если амортизационная премия в составе доходов не восстанавливается, то остаточная стоимость равна первоначальной стоимости, уменьшенной на сумму амортизационной премии и сумму начисленной амортизации;

- если амортизационная премия восстанавливается в составе доходов, то остаточная стоимость равна первоначальной стоимости, уменьшенной на сумму начисленной амортизации.

- Есть различия в порядке признания убытков в бухгалтерском (убыток признают единовременно) и налоговом учете (признают равномерно в течение оставшегося срока полезного использования имущества). Поэтому организация должна применить ПБУ 18/02.

В бухгалтерском учете общая сумма начисленного налога на прибыль должна сойтись с суммой налога на прибыль, отраженного в стр. 180 Листа 02 декларации (п. 21 ПБУ 18/02).

В бухгалтерском учете (БУ) прибыль получится меньше, чем в налоговом учете. Это означает, что условный налог на прибыль по данным БУ будет меньше, чем по налогу на прибыль. Разницу оформляют проводкой (отражают ОНА):

Дебет 09 «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам»

Сумма превышения налога на прибыль над аналогичными данными в БУ (ОНА) рассчитывают по формуле:

ОНА = Сумма убытка от реализации ОС для целей налогообложения прибыли х Ставка налога на прибыль

Далее, с месяца, следующего за месяцем продажи ОС с убытком, ситуация обратная: в НУ постепенно признают в расходах сумму убытка от продажи ОС, а в БУ прибыль и условный налог, начисленный на эту сумму прибыли (условный расход по налогу на прибыль — УРНП). Это приведет к тому, что прибыль в БУ, а значит и УРНП, окажутся больше, чем прибыль по данным НУ и налог на нее.

Разница между УРНП и налогом на прибыль по НУ определяют по формуле:

Сумма, на которую ежемесячно уменьшают сальдо сч.68 и 09 (ОНА) = ОНА / Срок учета убытка от продажи ОС для целей налогообложения прибыли (в месяцах) Погашение ОНА (ежемесячное списание разницы) оформляют проводкой:

Дебет 68 «Расчеты по налогам и сборам» Кредит 09 «Отложенные налоговые активы»

Все расчеты оформляют бухгалтерской справкой.

Не учитывать ОНА и ОНО могут только те организации, которые вправе вести упрощенный бухучет и указали в своей бухгалтерской учетной политике, что не применяют ПБУ 18/02 (п. 1 ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ, п. 2 ПБУ 18/02, п. 4 ПБУ 1/2008).

Видео:Как выйти из просадки на бирже? ТрейдингСкачать

Порядок переноса убытков при УСН

Переносить убытки на будущие налоговые периоды могут только налогоплательщики с объектом налогообложения «доходы минус расходы». Перенос убытков означает уменьшение налоговой базы текущего налогового периода по «упрощенному» налогу на размер убытков, которые были получены по итогам за прошлые налоговые периоды (п. 7 ст. 346.18 НК РФ).

Правила переноса убытков прошлых налоговых периодов:

- Перенести можно только убытки, полученные за налоговые периоды, в которых применялась УСН с объектом «доходы минус расходы», и только в том случае, если в периоде переноса также применяется этот объект налогообложения.

- При определении убытка в расчет принимают только доходы и расходы, которые учитывались по правилам главы 26.2 НК РФ.

- Убытки уменьшают налоговую базу налогового периода.

- Налогоплательщик вправе сам определить в каком порядке, и в какой сумме переносить убытки прошлых периодов.

- Налогоплательщик вправе осуществлять перенос убытка, полученного за налоговый период, не более чем на 10 налоговых периодов. Например, если убыток получен по итогам за 2018 год, то последний год, когда этот убыток может быть учтен в уменьшение налоговой базы по налогу при УСН — 2028 год.

- Перенос убытков отражают в налоговом учете: в Книге учета доходов и расходов в III разделе указывают общую сумму убытков в разрезе каждого «убыточного» налогового периода и сумму, которую принимают в уменьшение налоговой базы отчетного налогового периода.

Раздел III Книги заполняют так:

| Строки | Содержание операции |

|---|---|

| 010 — 110 | Суммы убытков, полученных в предшествующие 10 лет при применении УСН с объектом «доходы минус расходы», которые не были учтены в расходах в предшествующие годы |

| 120 | Налоговая база за текущий год = строка 040 справки к разд. I Книги. Если налоговая база равна нулю или в текущем году получен убыток (отражен по строке 041 Справки к разд. I Книги), убыток прошлых лет учесть в расходах текущего года нельзя |

| 130 | Сумма убытка прошлых лет, которая учитывается в расходах текущего года (не может быть больше суммы по строке 120). В декларации сумму отражают по строке строка 230 раздел 2.2 |

| 140 | Сумма убытка, полученного в текущем году, = строки 041 Справки к разд. I книги (при заполненной строке убыток прошлых лет учесть в расходах текущего года нельзя) |

| 150 — 250 | Суммы убытков прошлых лет, не учтенные в расходах в текущем году, и убытка, полученного в текущем году. Эту сумму можно перенести на будущее (с учетом ограничения периода переноса убытков — 10 лет) |

В налоговой декларации отражают сумму убытка прошлых периодов, которую принимают в уменьшение налоговой базы отчетного налогового периода (строка 230 раздел 2.2).

- При смене объекта:

— с «доходы минус расходы» на «доходы» налогоплательщик теряет право на перенос убытков прошлых периодов;

— с «доходы минус расходы» на «доходы» и потом обратно на «доходы минус расходы» применение переноса убытков возобновляют при условии, что не прошло 10 лет (письмо Минфина России от 16.03.2010 № 03-11-06/2/35). - Убытки, полученные от деятельности, по которым применялись иные режимы налогообложения, не переносят при УСН (абз. 8 п. 7 ст. 346.18 НК РФ).

- Убытки нескольких налоговых периодов переносят на будущее в той очередности, в которой они получены (абз. 5 п. 7 ст. 346.18 НК РФ).

- Налогоплательщик обязан хранить документы, подтверждающие убыток, и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока переноса убытков (абз. 7 п. 7 ст. 346.18 НК РФ).

Видео:Как сделать перенос убытков 1С?Скачать

Порядок списания убытков прошлых лет: важные нюансы

Списание убытков прошлых лет производится на основании решения учредителей или акционеров и регламентировано нормами бухгалтерского и налогового законодательства. Рассмотрим пошаговый алгоритм действий для корректного списания понесенных в прошлом потерь.

Видео:Как в 1С БП 8.3 закрыть год организации, которая применяет ПБУ 18/02 , если по году есть убыток?Скачать

Определяем сумму для переноса убытков

Любая компания создается с целью получения прибыли. Но в современных рыночных условиях некоторые из них получают убытки по итогам года. Убыток — минусовая разница между доходами и расходами предприятия за определенный период.

Убыток в бухгалтерском учете и налогообложении формируется по разным правилам, поэтому, вероятнее всего, сумма убытка в бухгалтерском и налоговом учете будет различаться.

В бухгалтерском учете такие потери покрываются за счет нераспределенной между участниками (акционерами) прибыли или резервных и добавочных фондов.

В налоговом учете если убытки превышают доходы, то отрицательный остаток можно перенести на более поздние периоды. Но для 2017–2021 годов действует ограничение: налоговая база не может быть уменьшена на сумму убытков, которые получены в предыдущих периодах, более чем на 50% (пп. 2, 2.1 ст. 283 НК РФ)

Видео:Как из убытков извлечь пользу? // Наталья СмирноваСкачать

Учитываем особенности погашения прошлогодних потерь

Убытки необходимо подтвердить первичной документацией (письмо Минфина РФ от 19.01.2018 № 03-03-06/1/2598). Хранить такие бумаги нужно в течение всего периода погашения понесенных потерь (п. 4 ст. 283 НК РФ).

Если же первичка была утеряна, но сумма потерь подтверждена актом налоговой проверки, то перенести ее на будущее вряд ли получится (письмо Минфина от 25.05.2012 № 03-03-06/1/278, постановления Президиума ВАС РФ от 24.07.2012 № 3546/12 по делу № А40-9620/11-140-41, АС Центрального округа от 22.05.2013 по делу № А14-10046/2012 (определением ВАС РФ от 09.08.2013 № ВАС-10478/13 отказано в передаче дела № А14-10046/2012 в Президиум ВАС РФ для пересмотра в порядке надзора данного постановления)).

Если налогоплательщик понес убытки, применяя УСН или ЕСХН, а после перешел на ОСНО, то учитывать потери на новом режиме он не имеет права (п. 5 ст. 346.6, п. 7 ст. 346.18 НК РФ, письмо Минфина России от 25.09.2009 № 03-03-06/1/617).

Если в отчетном периоде получен отрицательный итог, то база для расчета прибыли равна 0 (п. 8 ст. 274 НК РФ). Соответственно, налог отсутствует.

Если фирма применяет УСНО 15%, то при получении убытка она должна рассчитать и уплатить минимальный налог, который составляет 1% от полученного дохода. При этом полученный убыток можно учесть в расходах в последующие 10 лет (п. 6 ст. 346.18 НК РФ).

При применении ЕСХН полученный убыток также можно учесть в расходах в последующие 10 лет (п. 5 ст. 346.6 НК РФ).

Видео:Как уменьшить налог на прибыль с помощью убытков прошлых лет? | Инвестиции 2021 | Налоговый вычетСкачать

Фиксируем списание убытков предыдущих лет в учете

В бухгалтерском учете все доходы и расходы, полученные в текущем периоде, аккумулируются на счете 99. По итогам года он закрывается на счет 84 (82, 83).

Пример

ООО «Альфа» по итогам 2020 года получило убытки в размере 373 580 руб. На собрании 06.04.2021 учредители приняли решение закрыть убытки за счет добавочного и резервного капитала. На 01.01.2021 их сумма равна 140

330 руб. и 175 830 руб. соответственно. А разницу в 57 420 руб. (373 580 — 140 330 — 175 830) решили списать за счет прибыли следующих лет.

— Дт 84 Кт 99 — 373 580 руб. — сформирован непокрытый убыток 2019 года

— Дт 83 Кт 84 — 175 830 руб. — часть потерь погашена из добавочного капитала;

— Дт 82 Кт 84 — 140 330 руб. — компенсация убытков из резервного фонда.

В декларации по налогу на прибыль для отражения убытков прошлых лет есть специальное Приложение № 4 к Листу 02. Заполняют его только за 1 квартал и за год.

Видео:Перенос убытка прошлых лет в 1С 8.3 БухгалтерияСкачать

Итоги

Полученные в итоге хозяйственной деятельности убытки предыдущих периодов списываются за счет текущей или последующей прибыли.

При ОСНО в налоговом учете такие потери отражаются в декларации по налогу на прибыль.

Видео:Отражение налогового убытка для списания в будущем в 1С 8.3 БухгалтерияСкачать

Счет 84. Нераспределенная прибыль (непокрытый убыток)

Больше материалов по теме «Бухгалтерские счета» вы можете получить в системе КонсультантПлюс .

Для подведения итогов финансового года предприятия в бухгалтерском учете предусмотрен счёт 84 «Нераспределенная прибыль (непокрытый убыток)». Согласно уставным документам компании, сумма средств этого счёта может быть выплачена в качестве дивидендов, направлена на увеличение уставного/резервного капитала или использована для погашения убытков прошлых периодов.

Видео:Перенос убытка на будущееСкачать

Счета-корреспонденты счёта 84

Основной корреспондирующий счёт, определяющий финансовое значение счёта 84 по итогам года, это счёт 99 «Прибыли и убытки». Его дебетовое сальдо, демонстрирующее убыточность деятельности, списывается в ноль на Кт84, а кредитовое сальдо, свидетельствующее о доходности предприятия, – на Дт84.

Проводка на счёт 84 проводится один раз в год, после завершения других операций по счетам.

Остальные счета-корреспонденты зависят от целей распределения прибыли или предусмотренных документами компании способами покрытия убытков:

- счёт 70 – при выплате дивидендов работникам предприятия;

- счёт 75 – при выплате дивидендов или сборе дополнительных средств с учредителей компании;

- счёт 80 – при движении денежных средств через уставный капитал;

- счёт 82 – при компенсации убытков или направления прибыли в резервный фонд;

- счёт 83 – при корреспонденции со средствами добавочного капитала.

Видео:Счет 84 "Нераспределенная прибыль, непокрытый убыток": проводки, примеры. Бухучет просто!Скачать

Основные субсчета к счёту 84

Для распределения прибыли и покрытия убытков по итогам деятельности компании, к счёту 84, согласно учётной политике организации, открываются дополнительные субсчета:

- 84.1 – для распределяемой прибыли;

- 84.2 – для покрываемого убытка;

- 84.3 – для прибыли в обращении;

- 84.4 – для прибыли, направленной на модернизацию производства, приобретение оборудования и другого имущества предприятия.

Видео:Как спасти депозит и выйти из просадки в 90 случаев?Скачать

Проводки для распределения прибыли и покрытия убытков на счёте 84

В общем виде бухгалтерские проводки по счёту 84 выглядит следующим образом:

- Дт84 – Кт82 – чистая прибыль по итогам года направлена на формирование резервного капитала;

- Дт84 – Кт80 – итоговая прибыль направлена на увеличение уставного капитала;

- Дт84.3 – Кт84.2 – годовая прибыль направлена на покрытие убытков прошлых лет;

- Дт84 – Кт75 – итоговая прибыль направлена на выплату дивидендов;

- Дт83 – Кт84 – убыток погашен за счёт средств добавочного капитала;

- Дт82 – Кт84 – убытки компенсированы средствами резервного фонда;

- Дт75 – Кт84 – дополнительные вклады учредителей направлены на компенсацию убыточности;

- Дт80 – Кт84 – убытки покрыты за счёт уменьшения уставных активов.

Решение о направлении доходов или способах компенсирования убытков принимает не бухгалтер, а собрание учредителей или руководителей согласно уставным документам компании.

Видео:Фиксация убытков по брокерскому счету НЕ РАБОТАЕТ!Скачать

Особенности счёта 84

Особенности проведения операций по счёту 84 заключаются в нескольких моментах:

- Корреспонденции по счёту 99 отражаются в главной книге в декабре текущего финансового года. Это последняя проводка, все счета закрываются.

- Корреспонденции с остальными счетами отражаются на дату принятия решения о распределении прибыли и способах покрытия убытков. Это может произойти и в новом финансовом году, всё зависит от уставных документов компании и её учётной политики.

- Проводки с участием уставного капитала фирмы отражаются после государственной регистрации соответствующих изменений.

📸 Видео

Учет убытков прошлых лет в 1С 8.3 БухгалтерияСкачать

КАК СПРЯТАТЬ УБЫТКИ?! #НИБУ #БухгалтерскиеУроки #Налоги #Податки #НалогиУкраинаСкачать

Учет убытков прошлых лет в трейдинге и инвестициях по нескольким брокерам 3-НДФЛСкачать

Как сэкономить на налогах? Продажа акций в убыток.Скачать

Что делать если в бизнесе убытки?Скачать

Урок 15. Прибыли и убыткиСкачать