Казахстанцы должны оплачивать подоходный налог не только с зарплаты, но и с других доходов, например, имущественных. Но есть исключения. Какие именно, узнали журналисты Нурфин.

Иллюстративное фото: NUR.KZ/Петр Карандашов: UGC

Какие доходы обычного жителя нашей страны облагаются налогом, а какие нет, можно узнать в Налоговом кодексе РК, в главе «Доходы». Там есть статья 341, которая называется «Корректировка дохода».

Согласно вышеуказанной статье, из доходов физических лиц, подлежащих налогообложению, исключаются различные виды выручки и прибыли. В основном, это дотации из государственного бюджета и другие выплаты.

Например, налогом не облагаются:

- Алименты

- Часть пенсии, которая выплачивается из государственного бюджета. Выплаты из ЕНПФ облагаются налогом после вычета минимальной зарплаты в 42 500 тенге.

- Проценты, которые начисляются на банковские депозиты.

- Государственные премии, которые начисляются на жилищные и образовательные депозиты.

- Социальные выплаты из Государственного фонда социального страхования.

- Пособия, компенсации и социальная помощь за счет госбюджета.

- Доход от прироста стоимости, вознаграждения и дивиденды от казахстанских ценных бумаг. В данном пункте есть много уточнений и нюансов, с которыми получатели таких доходов могут ознакомиться отдельно.

- Доходы военнослужащих в связи с исполнением служебных обязанностей. За исключением таможенников.

- Выигрыш в лотерее, если он меньше 6 МРП на момент начисления денег. Сейчас это 16 668 тенге. Все, что больше, облагается налогом.

- Выплаты за счет госбюджета или гранта в связи с выполнением общественных работ и профессиональным обучением. Не облагается такой доход в размере до 12 МРП или 33 336 тенге на данный период.

- Выплаты пострадавшим вследствие экологического бедствия в Приаралье и ядерных испытаний на Семипалатинском полигоне.

- Доход от личного хозяйства при реализации продуктов животноводства, фруктов и овощей. Точный список таких товаров ограничен Налоговом кодексом, как и доход, который не должен превышать 282 МРП в год или 747 582 тенге в этом году.

- Выплаты из государственного бюджета при причинении вреда здоровью госслужащим.

- Поощрения лицам, которые оказали содействие в противодействии коррупции.

- Возмещение убытков за счет госбюджета в связи со стихийным бедствием или другими чрезвычайными обстоятельствами.

Как оформить соцвыплаты, если работодатель был освобожден от соцотчислений в Казахстане

Иллюстративное фото: NUR.KZ/Петр Карандашов: UGC

- Поощрения призеров международных соревнований.

- Ежемесячное пожизненное содержание судей в отставке.

- Практически все виды государственных стипендий и премий.

- Выплаты, связанные с организацией обучения победителей конкурса на присуждение стипендии «Болашак».

- Стоимость имущества, полученного физическим лицом на безвозмездной основе в виде наследства, благотворительной или спонсорской помощи. Сюда не входят унаследованные пенсионные накопления.

- Материальная помощь сотруднику со стороны работодателя в случае болезни, рождения ребенка или смерти близких родственников. Данная выплата не облагается налогом в размере до 94 МРП или 249 194 тенге, если предоставить документы и написать заявление о корректировке.

- Страховые выплаты.

- Стоимость путевок в детские лагеря для детей, не достигших 16 лет.

- Доход дипломатических и консульских работников, которые не являются гражданами РК.

- Доходы в иностранной валюте за счет госбюджета граждан РК, которые работают в дипломатических представительствах Казахстана за рубежом.

- Возмещение вреда, причиненного жизни и здоровью, а также материального ущерба, присуждаемого по решению суда.

- 85% дохода от сдачи металлолома юридическому лицу, осуществляющему его сбор.

В каком случае могут вернуться удержанные с зарплат казахстанцев взносы за ОСМС

Так же напомним, что не вся зарплата облагается подоходным налогом, а только ее остаток после вычета обязательных пенсионных отчислений и минимальной зарплаты, установленной в РК на данный период.

Уникальная подборка новостей от нашего шеф-редактора

- на этой неделе

- Коллеги рекомендуют(сортировка по рейтингу):

- Коллеги рекомендуют(сортировка по просмотрам):

- Плательщики

- Объект налогообложения

- Вычеты по ИПН

- Ставки налога

- Доходы, облагаемые у источника выплаты

- Доход работника

- Доход физического лица от налогового агента

- Доход в виде пенсионных выплат

- Доход в виде дивидендов, вознаграждений, выигрышей

- Доход в виде стипендий

- Доход по договорам накопительного страхования

- Исчисление и уплата налога

- Налоговая отчетность

- Доходы, подлежащие налогообложению физическим лицом самостоятельно

- Имущественный доход

- Доход лица, занимающегося частной практикой

- Доход ИП

- Налоговая отчетность и уплата

- Доходы не подлежащие налогообложению ипн в рк

- 🔍 Видео

Видео:Индивидуальный подоходный налог – плательщики, особенности, ставкиСкачать

на этой неделе

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Видео:Доходы, не подлежащие налогообложениюСкачать

Плательщики

Плательщиками индивидуального подоходного налога (далее ИПН) являются физические лица, имеющие объекты налогообложения.

Видео:Индивидуальный подоходный налог – доходы от налогового агента, вычеты, корректировкиСкачать

Объект налогообложения

Объектами обложения ИПН являются доходы физического лица:

Облагаемые у источника выплаты;

Облагаемые физическим лицом самостоятельно.

При определение объекта обложения ИПН, к доходам, подлежащим налогообложению применяются корректировки, предусмотренные статьей 341 НК РК.

Видео:Как платить ИПН? Индивидуальный подоходный налог для ИП за себя 2023 год / Каспи голдСкачать

Вычеты по ИПН

В соответствии со статьей 342 НК РК, физическое лицо имеет право на применение следующих налоговых вычетов:

- Вычет по обязательным пенсионным взносам (ОПВ);

- Вычет по пенсионным выплатам и договорам накопительного страхования (не является вычетом от работодателя);

- Стандартные налоговые вычеты:

- Вычет в размере 1 МЗП;

- Вычет в размере 882 МРП (инвалидов, участников ВОВ и т.д.);

- Вычет в размере 882 МРП (приемных родителей, опекунов и т.д.).

- Прочие налоговые вычеты:

- Налоговый вычет по добровольным пенсионным взносам;

- Налоговый вычет на медицину;

- Налоговый вычет по вознаграждениям.

С 2018 года не предоставляется вычет в виде страховых премий, вносимых физическим лицом в свою пользу по договорам накопительного страхования. Также с 2018 года исключен вычет по взносам на ОСМС (в связи с переносом начала осуществления взносов на 2020 года).

С 2019 года размеры некоторых вычетов, имеющих ограничения в МЗП, были изменены на пределы в МРП. Вычеты по ИПН переведены из МЗП в МРП.

Вычеты применяются последовательно в порядке, приведенном в Налоговом кодексе РК (данный порядок отражен в статье).

Налоговые вычеты могут предоставляться налоговым агентом, либо применяться физическим лицом самостоятельно.

Для предоставления вычета налоговым агентом, необходимо наличие заявления физического лица с просьбой на предоставление ему таких вычетов, а также копии подтверждающих документов. Заявление и подтверждающие документы не требуются для предоставления вычета по ОПВ.

Утвержденная форма Заявления на предоставление налоговых вычетов действует с 2020 года!

Копии подтверждающих документов хранятся у налогового агента в течение срока исковой давности.

При смене физическим лицом в течение года налогового агента, неприменная сумма вычета не учитывается у нового налогового агента (данное положение не распространяется на стандартные налоговые вычеты в размере 882 МРП).

Видео:ИПН и вычеты. Рассказывает Анастасия Макова.Скачать

Ставки налога

ИПН исчисляется по ставке 10%. Доходы в виде дивидендов облагаются по ставке 5 %.

Видео:Порядок и налогообложение заработной платы (РАБОТАДАТЕЛЮ и РАБОТНИКУ) 2023 РКСкачать

Доходы, облагаемые у источника выплаты

- Доход работника;

- Доход физического лица от налогового агента;

- Доход в виде пенсионных выплат;

- Доход в виде дивидендов, вознаграждений, выигрышей;

- Доход в виде стипендий;

- Доход по договорам накопительного страхования.

Доход работника

К доходам работника, подлежащим налогообложению, относятся следующие доходы, начисленные работодателем:

деньги, подлежащие передаче работодателем работнику, в наличной или безналичной форме в связи с наличием трудовых отношений;

доходы в натуральной форме — стоимость товаров и иного имущества, передаваемых работнику в собственность, выполнение работодателем работ и услуг в пользу работника, оплата стоимости товара, работ, услуг работнику или третьим лицам.

доходы в виде материальной выгоды — списание работодателем суммы долга или обязательства с работника, расходы работодателя по уплате страховых премий по договорам страхования работников и т.д.

Облагаемый доход работника = сумма дохода, подлежащего обложению у источника выплаты –корректировки (статья 341 НК РК) – налоговые вычеты (статья 342 НК РК)

Если при расчете сумма облагаемого дохода составила отрицательное значение, то такая сумма признается превышением налоговых вычетов. Сумма превышения может быть перенесена и предоставлена лицу в последующие месяцы за счет облагаемого дохода в данных налоговых периодах. Перенос разрешен в течение календарного года.

Таким образом, вычеты, которые агент не может предоставить в отчетном налоговом периоде, он может учесть в последующих периодах в пределах календарного года, в котором у лица имелось основание на такой вычет.

ИПН = Облагаемый доход работника * 10%

Доход физического лица от налогового агента

К доходу физического лица от налогового агента, подлежащему налогообложению, относятся следующие виды доходов:

доходы по договорам ГПХ;

выплаты в виде оплаты физическому лицу или третьим лицам, стоимости товара, работ, услуг, полученных физическим лицом от третьих лиц;

прощение долга, уменьшение размера требований;

выплата вознаграждения по операциям репо.

Облагаемый доход физ. лица от налогового агента = доход, подлежащий налогообложению у источника выплаты – корректировки дохода (статья 341) – стандартный вычеты (пп2) и 3) п 1 статьи 346 НК РК)

Данной категории плательщиков ИПН предоставляются стандартные налоговые вычеты в размере 882 МРП.

Как и по доходам работника, в случае, если размер облагаемого дохода за период составил отрицательное значение, то данная сумма признается превышением налоговых вычетов.

Сумма превышения может быть перенесена и предоставлена в последующие налоговые периода в течение календарного года.

ИПН = Облагаемый доход физ. лица от налогового агента * 10%

Доход в виде пенсионных выплат

К доходу в виде пенсионных выплат, подлежащему налогообложению, относятся выплаты из пенсионных накоплений налогоплательщиков, выплаты выезжающим на постоянное место жительство за пределы РК, выплаты в виде наследования пенсионных накоплений.

Облагаемый доход в виде пенсионных выплат = Доход в виде пенсионных выплат, подлежащий налогообложению – корректировки (статья 341) – налоговый вычет (п1 статьи 345)

В случае, если размер облагаемого дохода за период составил отрицательное значение, то данная сумма признается превышением налоговых вычетов.

Сумма превышения может быть перенесена и предоставлена в последующие налоговые периода в течение календарного года.

ИПН = Облагаемый доход в виде пенсионных выплат * 10%

Доход в виде дивидендов, вознаграждений, выигрышей

К данному виду дохода относятся суммы дивидендов, вознаграждений, выигрышей, выплаченных или подлежащих выплате.

Облагаемый доход в виде дивидендов, вознаграждений, выигрышей = доход в виде дивидендов, вознаграждений, выигрышей, подлежащий налогообложению – корректировки дохода (статья 341) – стандартный вычеты (пп2) и 3) п 1 статьи 346 НК РК)

В случае, если размер облагаемого дохода за период составил отрицательное значение, то данная сумма признается превышением налоговых вычетов.

Сумма превышения может быть перенесена и предоставлена в последующие налоговые периода в течение календарного года.

ИПН = Облагаемый доход в виде дивидендов, вознаграждений, выигрышей * 5%

Доход в виде стипендий

Доходом в виде стипендии, подлежащему налогообложению, является сумма денег, назначенная налоговым агентом к выплате лицам, обучающимся в организациях образования, деятелям культуры, науки, работникам СМИ и другим физическим лицам.

Облагаемый доход в виде стипендии = доход в виде стипендии, подлежащий налогообложению – корректировки дохода (статья 341) – стандартный вычеты (пп2) и 3) п 1 статьи 346 НК РК)

В случае, если размер облагаемого дохода за период составил отрицательное значение, то данная сумма признается превышением налоговых вычетов.

Сумма превышения может быть перенесена и предоставлена в последующие налоговые периода в течение календарного года.

ИПН = Облагаемый доход в виде стипендии * 10%

Доход по договорам накопительного страхования

К доходам по договорам накопительного страхования, подлежащим налогообложению, относятся страховые выплаты страховых организаций, выкупные суммы при долгосрочном прекращении договоров, превышение суммы страховых выплат над суммой страховых премий.

Облагаемый доход по договорам накопительного страхования = сумма дохода по договорам накопительного страхования, подлежащая налогообложению – корректировки (статья 341) – налоговый вычет (п1 статьи 345)

В случае, если размер облагаемого дохода за период составил отрицательное значение, то данная сумма признается превышением налоговых вычетов.

Сумма превышения может быть перенесена и предоставлена в последующие налоговые периода в течение календарного года.

ИПН = Облагаемый доход по договорам накопительного страхования * 10%

Исчисление и уплата налога

Исчисление ИПН производится агентами ежемесячно при наличии доходов, облагаемых у источника выплаты.

Агенты удерживают ИПН с доходов и перечисляют до 25 числа месяца, следующего за месяцем выплаты дохода.

Налоговая отчетность

Агенты ежеквартально до 15 числа второго месяца, следующего за отчетным кварталом, представляют форму 200.00 – «Декларация по индивидуальному подоходному налогу и социальному налогу».

При наличии структурных подразделений, сведения по ИПН и СН представляются по ним отдельными приложениями по каждому структурному подразделению.

Не представляют налоговую отчетность налоговые агенты, применяющие СНР для крестьянских или фермерских хозяйств, субъекты малого бизнеса на основе упрощенной декларации.

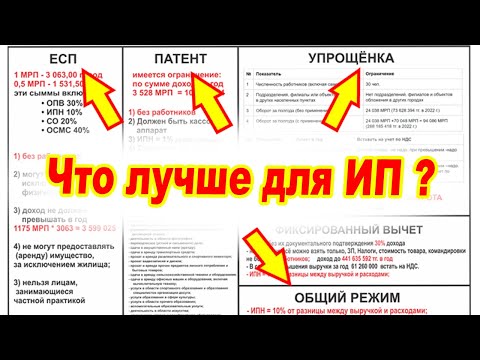

Видео:Как изменятся расчеты ИП в 2023 году? Налоги для ИП на 2023 годСкачать

Доходы, подлежащие налогообложению физическим лицом самостоятельно

Имущественный доход

К имущественному доходу физического лица, подлежащему налогообложению, относятся доходы в виде прироста стоимости при реализации имущества, прочих активов, при передаче имущества в качестве вклада в уставный капитал, сдачи имущества в аренду.

При получении имущественного дохода в иностранной валюте, величина дохода пересчитывается в тенге с применением рыночного курса на дату совершения сделки.

Доход от прироста стоимости при реализации имущества на территории РК возникает при реализации жилищ, дачных строений, гаражей, земельных участков, механических транспортных средств и прицепов, находящихся на праве собственности менее года.

При этом доходом от прироста стоимости является положительная разница между стоимостью реализации и стоимостью приобретения.

Имущественный доход возникает при реализации прочих активов ИП, применяющим СНР для субъектов малого бизнеса. В данном случае к прочим активам относятся основные средства, объекты незавершенного строительства, неустановленное оборудование, нематериальные активы, биологические активы и т.д.

При реализации прочих активов прирост определяется по каждому активу в виде положительной разницы между стоимостью реализации и первоначальной стоимостью.

Размер облагаемого дохода = доход, подлежащий налогообложению – корректировки (статья 341) – налоговые вычеты (статья 342)

Доход лица, занимающегося частной практикой

Лицами, занимающимися частной практикой, являются: частный нотариус, частный судебный исполнитель, адвокат, профессиональный медиатор.

Доходами для указанных категорий являются все виды доходов, полученные от осуществления деятельности по исполнению исполнительных документов, нотариальной, адвокатской деятельности, деятельности профессионального медиатора и т.д.

Исчисление ИПН по данным доходам производится по итогам каждого месяца по ставке 10%. Исчисленная сумма налога уплачивается до 5 числа следующего месяца.

Доход ИП

Облагаемый доход ИП на ОУР = облагаемый доход ИП — облагаемый доход ИП, осуществляющего электронную торговлю – корректировки (статья 341) – налоговые вычеты (статья 342)

ИП может уменьшить облагаемый доход на сумму дохода от электронной торговли в случае, если доходы от электронной торговли с учетом курсовых разниц составляют не менее 90 % дохода ИП за налоговый период.

Налоговая отчетность и уплата

Декларация по ИПН представляется до 31 марта года, следующего за отчетным.

Частные нотариусы, частные судебные исполнители, адвокаты, профессиональные медиаторы, физические лица, получившие имущественный доход, прочий доход, имеющие деньги на банковских счетах в иностранных банках, представляют декларацию по ИПН. по форме 240.00 «Декларация по индивидуальному подоходному налогу».

Индивидуальные предприниматели представляют декларацию по форме 220.00 «Декларация по индивидуальному подоходному налогу».

Уплата ИПН по итогам года производится налогоплательщиком в течении 10 календарных дней после представления Декларации.

Видео:Режимы налогообложения в Казахстане / Какие налоги платят ИПСкачать

Доходы не подлежащие налогообложению ипн в рк

В Республике Казахстан действуют следующие виды налогов и обязательных платежей в бюджет со следующими ставками.

Корпоративный подоходный налог

*Налоговый кодекс Республики Казахстан

| Объекты и ставка | Основание* | Плательщики | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Статьи 222,223, 313 и 652 |

| Объекты и ставка | Основание* | Плательщики |

|---|---|---|

| Статьи 316, 318, 320 | 1) Физические лица, имеющие объекты налогообложения в виде облагаемого дохода физического лица у источника выплаты и при самостоятельном налогообложении. |

Налог на добавленную стоимость

Объекты и ставка

Облагаемый оборот – 12%

Облагаемый импорт – 12%

Основание

Статьи 367, 422, 82, 83

Плательщики

Обязательная постановка на регистрационный учет по НДС при превышении оборота в течении одного календарного года 30,000 МРП (ст.82 НК РК)

Обязательной постановке на регистрационный учет по налогу на добавленную стоимость подлежат юридические лица-резиденты, нерезиденты, осуществляющие деятельность в Республике Казахстан через филиал, представительство, индивидуальные предприниматели при превышении указанной выше суммы.

Данные лица, обязаны подать в налоговый орган по месту нахождения налоговое заявление о регистрационном учете по налогу на добавленную стоимость.

Добровольная постановка на регистрационный учет по НДС

Лица, не подлежащие обязательной постановке на регистрационный учет по налогу на добавленную стоимость вправе встать на регистрационный учет по налогу на добавленную стоимость путем подачи налогового заявления о регистрационном учете по налогу на добавленную стоимость одним из следующих способов:

1) на бумажном носителе, в явочном порядке;

2) в электронной форме;

3) при государственной регистрации юридического лица-резидента в Национальном реестре бизнес-идентификационных номеров.

Объекты и ставка

Объекты

произведенные на территории Республики Казахстан и импортируемые на территорию:

1) все виды спирта;

2) алкогольная продукция;

3) табачные изделия;

4) изделия с нагреваемым табаком, никотиносодержащие жидкости для использования в электронных сигаретах;

5) бензин (за исключением авиационного), дизельное топливо;

6) моторные транспортные средства, предназначенные;

7) сырая нефть, газовый конденсат;

8) спиртосодержащая продукция медицинского назначения, зарегистрированная в соответствии с законодательством Республики Казахстан в качестве лекарственного средства.

Ставки

Ставки акцизов устанавливаются в абсолютной сумме на единицу измерения в натуральном выражении .

Пример: 600 тенге/литр

Основание

Статьи 461, 463 НК РК

Плательщики

Плательщиками акцизов являются физические и юридические лица, которые:

1) производят подакцизные товары на территории РК;

2) импортируют подакцизные товары на территорию РК;

3) осуществляют оптовую, розничную реализацию бензина (за исключением авиационного) и дизельного топлива на территории Республики Казахстан;

4) осуществляют реализацию конфискованных, бесхозяйных, перешедших по праву наследования к государству и безвозмездно переданных в собственность государства на территории Республики Казахстан подакцизных товаров, указанных в подпунктах 5) — 7) части первой статьи 462 НК РК, и по которым акциз на территории Республики Казахстан ранее не был уплачен в соответствии с законодательством Республики Казахстан;

5) осуществляют реализацию имущественной массы подакцизных товаров, указанных в статье 462 НК РК Кодекса, и по которым акциз на территории Республики Казахстан ранее не был уплачен в соответствии с законодательством Республики Казахстан;

6) осуществляют сборку (комплектацию) подакцизных товаров, предусмотренных подпунктом 6) части первой статьи 462 НК РК.

2. Плательщиками акцизов являются также физические лица, импортирующие подакцизные товары с территории государств-членов Евразийского экономического союза в целях предпринимательской деятельности.

Критерии отнесения подакцизных товаров к импортируемым в целях предпринимательской деятельности устанавливаются уполномоченным органом.

Рентный налог на экспорт

Объекты и ставка

Объекты:

Объем нефти сырой и нефтепродуктов сырых, угля, реализуемых на экспорт

Ставки

При экспорте нефти сырой и нефтепродуктов сырых рентный налог на экспорт исчисляется на основании мировой цены за баррель нефти в процентах. Пример:

До 20 долларов за баррель – 0%;

До 200 долларов за баррель – 32%

При экспорте угля рентный налог на экспорт исчисляется по ставке 4,7 процента.

Основание

Плательщики

Плательщиками рентного налога на экспорт являются физические и юридические лица, реализующие на экспорт:

1) нефть сырую и нефтепродукты сырые, за исключением объемов экспорта сырой нефти и газового конденсата.

Для целей настоящего раздела нефтью сырой и нефтепродуктами сырыми признаются товары, классифицируемые в субпозиции 2709 00 единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза;

Специальные платежи и налоги на недропользователей

| Объекты и ставка | Основание* | Плательщики | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Объекты и ставка | Основание* | Плательщики | ||||||

|---|---|---|---|---|---|---|---|---|

| Раздел 15 НК РК |

| Объекты и ставка | Основание* | Плательщики | ||

|---|---|---|---|---|

| Раздел 16 НК РК |

| Объекты и ставка | Основание* | Плательщики |

|---|---|---|

| Статьи 498, 500, 503-510 НК РК |