Больше материалов по теме «Налоги и учёт» вы можете получить в системе КонсультантПлюс .

- Определение налоговой базы

- Что представляет собой налоговая база

- Как влияет налоговая база на величину налога

- Типы процентных ставок

- Элементы, уменьшающие налоговую базу

- Отечественные принципы начисления налоговой базы

- Методы для учета налоговой базы

- Примеры налоговых баз для различных объектов налогообложения

- НК РФ Статья 286. Порядок исчисления налога и авансовых платежей

- Статья 224 НК РФ. Налоговые ставки (действующая редакция)

- Комментарий к ст. 224 НК РФ

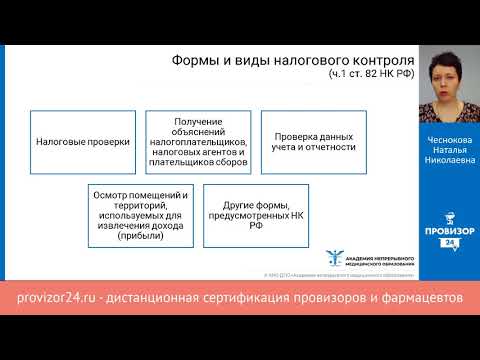

- 🎦 Видео

Видео:Часть 1/3. Законодательная база при расчете налога на прибыльСкачать

Определение налоговой базы

Раздел законодательства Российской Федерации, посвященный налогообложению, подробно истолковывает понятие налога и всех его элементов. Этим вопросам посвящена ст.8 НК РФ.

Налог – это обязательная плата, установленная государством для организаций и физлиц, которая предусматривает внесение части принадлежащих им финансовых средств, предназначенных для бюджета государства.

Налоговая база – элемент налога, функционирующий наряду с другими:

- субъектом и объектом;

- ставкой;

- учетным налоговым периодом;

- способом начисления;

- особенностями и сроками совершения налоговых платежей;

- возможными льготами.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Что представляет собой налоговая база

Налоговая база характеризует объект, подлежащий налогообложению, с точки зрения количества, стоимости, физических свойств или других характеристик. Другими словами, налоговая база определяет единицы, в которых можно «измерить» объект налогообложения. Поэтому чтобы понять, что такое налоговая база, нужно сначала выяснить, что представляет собой объект налогообложения.

Тот предмет, с которого взимается налог, называется его объектом. В его качестве могут выступать различные активы и финансовые суммы, например:

- доходы, поступления, прибыль;

- стоимость проданных товаров;

- плата, полученная за оказанную услугу или совершенную работу;

- совокупность дохода физического лица;

- собственное имущество, которым владеют организации и граждане;

- наследственная масса;

- транспортные средства и др.

ОБРАТИТЕ ВНИМАНИЕ! Чаще всего название налога отражает как раз его объект: «налог на прибыль», «земельный налог» и пр.

Итак, делаем вывод: тот предмет, с которого должен уплачиваться налог, считается объектом налогообложения, а налоговая база – его значимая характеристика.

Видео:Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Как влияет налоговая база на величину налога

Любого плательщика прежде всего волнует вопрос: «Сколько именно мне нужно будет заплатить?» Ответить на него как раз и призвано понятие налоговой базы вкупе с применением налоговой ставки.

Величина уплачиваемого налога представляет собой произведение налоговой базы на значение налоговой ставки.

Налоговая база регламентирует единицы, в которых считается налог, а налоговая ставка, в свою очередь, показывает, какую долю этих единиц нужно отчислить в пользу государства. Это соотношение может быть двух типов:

- твердым – абсолютная сумма на каждую единицу налоговой базы (чаще применяется при начислении налогов, база которых позволяет назначить фиксированную сумму на каждую характеристику по налоговой базе, например, транспортный, акцизный, земельный налоги);

- процентным – уплате подлежит тот или иной процент от всего количественного выражения налоговой базы.

Типы процентных ставок

В зависимости от того, как именно устанавливается налоговый процент, процентные ставки могут быть различных типов:

- пропорциональные – от налоговой базы в качестве налога всегда отчисляется один и тот же процент (примеры – налог на прибыль, НДС);

- прогрессивные – чем выше налоговая база, тем большим будет отчисляемый процент, причем учитываться может как вся база полностью, так и ее отдельные части (современный российский Налоговый Кодекс не применяет ставки этого типа);

- регрессивные – чем ниже налоговая база, тем больше снизится налоговый процент.

Видео:2.13 Налоги 🎓 ЕГЭ по обществознанию без репетитораСкачать

Элементы, уменьшающие налоговую базу

Естественно, что для налогоплательщика с финансовой точки зрения выгоднее, чтобы налоговая база была как можно меньшей, тогда с нее будет уплачиваться меньшая сумма налогов. Закон позволяет уменьшить величину, подлежащую умножению на налоговую ставку, на такие экономические величины:

- налоговые вычеты – разрешено не включать в облагаемую налогом сумму определенные законом категории сумм (к ним относятся стандартные вычеты, пенсионные, благотворительные, «детские» и некоторые другие);

- налоговые льготы – финансовые преимущества для тех или иных категорий, установленные Правительством (меньшая сумма налога, уменьшение налоговой ставки, установление минимума, который не подлежит налогообложению, полная отмена уплаты того или иного налога).

Итак, если выразить налоговую базу в виде формулы, она будет иметь следующий вид:

- НБ – налоговая база;

- В – предусмотренные законом и применимые к данному налогоплательщику налоговые вычеты;

- Л – действующие для данного налога и категории плательщиков налоговые льготы.

Видео:Налог на прибыль организаций (#12)Скачать

Отечественные принципы начисления налоговой базы

В современном российском законодательстве налоговая база отвечает следующим обязательным требованиям.

- Все вопросы, касающиеся способа определения и порядка установления налоговой базы, регламентируются Налоговым Кодексом РФ.

- Каждый учетный период находит свое отражение в финансовой документации, которую ведет налогоплательщик, и на основании этих документальных подтверждений по итогам каждого отдельного периода вычисляется количественная характеристика налоговой базы.

- Если в текущем периоде была найдена ошибка в исчислении налоговой базы, относящаяся к уже истекшему промежутку времени, нужно произвести перерасчет налоговой базы «ошибочного» периода.

- Если период, в котором совершена ошибка, не поддается точному установлению, пересчитать налоговую базу будет необходимо в настоящее время, то есть в отчетном периоде.

- Порядок для начисления налоговой базы определяет Министерство финансов Российской Федерации. Учет прибыли и затрат по итогам хоздеятельности за нужный период, отраженный в финансовой документации, должны вести:

- индивидуальные предприниматели;

- организации;

- налоговые агенты.

- Налогоплательщики-физлица берут за основу начисления налоговой базы собственные данные учета прибыли, а также информацию, полученную от другой стороны — контрагента их деятельности (организация, другое физическое лицо).

Видео:Вебинар: Налог на базе патента и упрощённая система налогообложения на основе единого налогаСкачать

Методы для учета налоговой базы

В российском налоговом законодательстве для учета налоговой базы предусмотрено два метода.

- Кассовый – в расчет берутся только те суммы прибылей или расходов, которые реально отражены в определенной документации как полученные (или понесенные) плательщиком налогов. Это могут быть средства, поступившие на расчетный счет, отраженные с помощью контрольно-кассовой техники и т.п.

- Накопительный – учитывается момент, в который у налогоплательщика возникли имущественные права или обязательства. Не имеет значения, поступили ли (потрачены ли) средства фактически: если у плательщика налога возникло право на их получение (или обязанность их траты), средства попадают в расчет в составе налоговой базы.

Видео:Расчет и уплата налога на добычу полезных ископаемыхСкачать

Примеры налоговых баз для различных объектов налогообложения

В таблице приводятся примеры налоговых баз, принятые законодательством при уплате самых распространенных налогов.

| № | Название налога (объект налогообложения) | Налоговая база |

|---|---|---|

| 1. | Налог на доходы физических лиц – НДФЛ | Доход минус налоговые вычеты По каждому виду дохода устанавливается отдельно:

|

| 2. | Налог на прибыль организаций – НПО | Вся прибыль в денежном выражении без учета НДС и акцизов, кроме освобожденных от налога по ст. 251 НК РФ. Рассчитывается отдельно по разным видам прибыли. |

| 3. | Налог на добавленную стоимость (НДС) | Доход от поставки товаров, выполненных работ или оказанных услуг минус предусмотренный законом вычет. |

| 4. | Акцизы | Характеристика подакцизного товара (своя для каждого типа товаров, в зависимости от установленной ставки). |

| 5. | Налог на добычу полезных ископаемых – НДПИ | Количество или стоимость добытых полезных ископаемых (в зависимости от их типа). |

| 6. | Водный налог | Отдельно по каждому водному объекту и способу использования:

|

| 1. | Налог на имущество организаций | Среднегодовая стоимость имущества, облагаемого налогом, для отдельных объектов – кадастровая стоимость. |

| 2. | Налог на игорный бизнес | Количество объектов. |

| 3. | Транспортный налог |

|

| 1. | Земельный налог | Кадастровая стоимость земельного участка. |

| 2. | Налог на имущество физлиц | Кадастровая или инвентаризационная стоимость объекта. |

Налоговая база по отраслевым налогам и сборам рассчитывается в зависимости от объекта налогообложения.

При применении спецрежимов налоговая база зависит от выбранной системы налогообложения.

Видео:Исчисление и порядок уплаты налогов (#03)Скачать

НК РФ Статья 286. Порядок исчисления налога и авансовых платежей

1. Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы, определяемой в соответствии со статьей 274 настоящего Кодекса.

2. Если иное не установлено пунктами 4, 5 и 7 настоящей статьи, сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно.

По итогам каждого отчетного (налогового) периода, если иное не предусмотрено настоящей статьей, налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в порядке, установленном настоящей статьей.

Сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода. Сумма ежемесячного авансового платежа, подлежащего уплате во втором квартале текущего налогового периода, принимается равной одной трети суммы авансового платежа, исчисленного за первый отчетный период текущего года.

Сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам первого квартала.

Сумма ежемесячного авансового платежа, подлежащего уплате в четвертом квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия.

Если рассчитанная таким образом сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются.

Налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

При этом сумма авансовых платежей (сумма налога), подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей. Если иное не предусмотрено пунктом 2.1 настоящей статьи, налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода (за исключением случая, указанного в пункте 2.1 настоящей статьи). Указанный в настоящем абзаце порядок применяется также и в случае перехода с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату ежемесячных авансовых платежей в течение отчетного периода.

В консолидированной группе налогоплательщиков сумма авансового платежа по этой группе исчисляется и уплачивается ответственным участником в соответствии с правилами, установленными настоящей статьей.

При переходе налогоплательщика, исчислявшего ежемесячные авансовые платежи исходя из фактически полученной прибыли, на уплату ежемесячных авансовых платежей в течение отчетного периода сумма указанного ежемесячного платежа, подлежащего уплате в первом квартале налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия предыдущего налогового периода.

2.1. Налогоплательщики, уплачивающие в налоговом периоде 2020 года ежемесячные авансовые платежи в течение отчетного (налогового) периода, вправе перейти до окончания налогового периода 2020 года на уплату ежемесячных авансовых платежей исходя из фактической прибыли. При этом указанные налогоплательщики вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли начиная с отчетного периода четыре месяца, пять месяцев и так далее до окончания календарного года. Сумма авансовых платежей, подлежащих уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей.

Изменение порядка исчисления авансовых платежей по налогу должно быть отражено в учетной политике организации. Чтобы воспользоваться предусмотренным настоящим пунктом правом, налогоплательщик обязан уведомить об этом налоговый орган по месту нахождения организации (по месту учета в качестве крупнейшего налогоплательщика) не позднее 20-го числа месяца, на который приходится окончание отчетного периода, начиная с которого он переходит на уплату ежемесячных авансовых платежей исходя из фактической прибыли. При переходе на уплату ежемесячных авансовых платежей исходя из фактической прибыли начиная с отчетного периода четыре месяца налогоплательщик обязан уведомить об этом налоговый орган не позднее 8 мая 2020 года.

3. Организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со статьей 249 настоящего Кодекса, не превышали в среднем 15 миллионов рублей за каждый квартал, а также бюджетные учреждения (за исключением театров, музеев, библиотек, концертных организаций), автономные учреждения, иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство, некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг), участники простых товариществ, инвестиционных товариществ в отношении доходов, получаемых ими от участия в простых товариществах, в инвестиционных товариществах, инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений, выгодоприобретатели по договорам доверительного управления уплачивают только квартальные авансовые платежи по итогам отчетного периода.

Театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями, не исчисляют и не уплачивают авансовые платежи.

3.1. Организации, осуществляющие творческую деятельность, деятельность в области искусства и организации развлечений, деятельность библиотек, архивов, музеев и прочих объектов культуры освобождаются от обязанности по исчислению и уплате авансовых платежей за налоговые периоды 2020 и 2021 годов. Виды экономической деятельности, осуществляемые указанными организациями, определяются по коду основного вида экономической деятельности в соответствии с Общероссийским классификатором видов экономической деятельности, содержащимся в Едином государственном реестре юридических лиц по состоянию на 31 декабря 2020 года.

4. Если налогоплательщиком является иностранная организация, получающая доходы от источников в Российской Федерации, не связанные с постоянным представительством в Российской Федерации, обязанность по определению суммы налога, удержанию этой суммы из доходов налогоплательщика и перечислению налога в бюджет возлагается на российскую организацию или иностранную организацию, осуществляющую деятельность в Российской Федерации через постоянное представительство, либо на индивидуального предпринимателя (налоговых агентов), выплачивающих указанный доход налогоплательщику.

Налоговый агент определяет сумму налога по каждой выплате (перечислению) денежных средств или иному получению дохода.

5. Российские организации, выплачивающие налогоплательщикам доходы в виде дивидендов, а также в виде процентов по государственным и муниципальным ценным бумагам, подлежащим налогообложению в соответствии с настоящей главой, определяют сумму налога отдельно по каждому такому налогоплательщику применительно к каждой выплате указанных доходов:

1) если источником доходов налогоплательщика является российская организация, обязанность удержать налог из доходов налогоплательщика и перечислить его в бюджет возлагается на этот источник доходов.

В этом случае налог в виде авансовых платежей удерживается из доходов налогоплательщика при каждой выплате таких доходов;

2) при реализации государственных и муниципальных ценных бумаг, при обращении которых предусмотрено признание доходом, полученным продавцом в виде процентов, сумм накопленного процентного дохода (накопленного купонного дохода), налогоплательщик — получатель дохода самостоятельно осуществляет исчисление и уплату налога с таких доходов.

При реализации (выбытии) государственных и муниципальных ценных бумаг, при обращении которых не предусмотрено признание доходом, полученным продавцом в виде процентов, сумм накопленного процентного дохода (накопленного купонного дохода), налогоплательщик — получатель дохода самостоятельно осуществляет начисление и уплату налога с таких доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 284 настоящего Кодекса, если иное не предусмотрено настоящим Кодексом.

Информация о видах ценных бумаг, по которым применяется порядок, установленный настоящим пунктом, доводится до налогоплательщиков уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

6. Организации, созданные после вступления в силу настоящей главы, начинают уплачивать ежемесячные авансовые платежи по истечении полного квартала с даты их государственной регистрации.

7. В консолидированной группе налогоплательщиков сумма налога по этой группе по итогам налогового периода определяется ответственным участником этой группы.

8. Сумма ежемесячного авансового платежа по налогу, подлежащего уплате ответственным участником консолидированной группы налогоплательщиков в первом квартале налогового периода, в котором начала действовать эта группа, определяется как сумма ежемесячных авансовых платежей всех участников этой группы, подлежащих уплате в третьем квартале налогового периода, предшествующего созданию этой группы.

9. В случаях, если в соответствии с законодательством о налогах и сборах договор о создании консолидированной группы налогоплательщиков регистрируется уполномоченным налоговым органом после начала налогового периода, уплаченные участниками консолидированной группы налогоплательщиков авансовые платежи по итогам истекших с начала налогового периода отчетных периодов подлежат зачету (возврату) соответствующему участнику консолидированной группы налогоплательщиков.

При этом пени на сумму недоимки, возникшей в результате определения консолидированной налоговой базы ответственным участником консолидированной группы налогоплательщиков по итогам истекших с начала налогового периода отчетных периодов, начисляются за каждый календарный день просрочки исполнения ответственным участником консолидированной группы налогоплательщиков обязанности по уплате налога (авансовых платежей), следующий за установленным настоящей статьей днем уплаты налога (авансовых платежей) по итогам отчетного (налогового) периода, в котором консолидированная группа была зарегистрирована.

10. В случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 настоящего Кодекса установлен торговый сбор, налогоплательщик вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода, зачисляемую в консолидированный бюджет субъекта Российской Федерации, в состав которого входит муниципальное образование (в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя), в котором установлен указанный сбор, на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога (авансового платежа).

Положения настоящего пункта не применяются в случае непредставления налогоплательщиком в отношении объекта осуществления предпринимательской деятельности, по которому уплачен торговый сбор, уведомления о постановке на учет в качестве плательщика торгового сбора.

Видео:Видеолекция_8 Региональные и местные налогиСкачать

Статья 224 НК РФ. Налоговые ставки (действующая редакция)

1. Налоговая ставка устанавливается в следующих размерах:

13 процентов — если сумма налоговых баз, указанных в пункте 2.1 статьи 210 настоящего Кодекса, за налоговый период составляет менее 5 миллионов рублей или равна 5 миллионам рублей;

650 тысяч рублей и 15 процентов суммы налоговых баз, указанных в пункте 2.1 статьи 210 настоящего Кодекса, превышающей 5 миллионов рублей, — если сумма налоговых баз, указанных в пункте 2.1 статьи 210 настоящего Кодекса, за налоговый период составляет более 5 миллионов рублей.

Налоговая ставка, установленная настоящим пунктом, подлежит применению в отношении совокупности всех доходов физического лица — налогового резидента Российской Федерации, подлежащих налогообложению, за исключением доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.1, 2, 5 и 6 настоящей статьи.

1.1. Налоговая ставка устанавливается в размере 13 процентов для физических лиц — налоговых резидентов Российской Федерации в отношении доходов от продажи имущества (за исключением ценных бумаг) и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а также подлежащих налогообложению доходов, полученных такими физическими лицами в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению.

2. Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов:

абзац исключен. — Федеральный закон от 29.05.2002 N 57-ФЗ;

стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 статьи 217 настоящего Кодекса;

абзац утратил силу с 1 января 2008 года. — Федеральный закон от 24.07.2007 N 216-ФЗ;

абзац утратил силу с 1 января 2021 года. — Федеральный закон от 01.04.2020 N 102-ФЗ;

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 настоящего Кодекса;

доходов в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, налоговая база по которым определяется в соответствии со статьей 214.2.1 настоящего Кодекса.

3. Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых:

в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов;

от осуществления трудовой деятельности, указанной в статье 227.1 настоящего Кодекса, в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи;

от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи;

от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи;

от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом Российской Федерации, в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи;

от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с Федеральным законом «О беженцах», в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи;

в виде дивидендов по акциям (долям) международных холдинговых компаний, которые являются публичными компаниями на день принятия решения такой компании о выплате дивидендов, в отношении которых налоговая ставка устанавливается в размере 5 процентов. Налоговая ставка, указанная в настоящем абзаце, применяется по доходам, полученным до 1 января 2029 года, и при условии, что иностранные организации, в порядке редомициляции которых зарегистрированы такие компании, являлись публичными компаниями по состоянию на 1 января 2018 года;

в виде процентов по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации, в отношении которых налоговая ставка устанавливается в размере, предусмотренном пунктом 3.1 настоящей статьи.

3.1. В отношении доходов физических лиц, не являющихся налоговыми резидентами Российской Федерации, указанных в абзацах третьем — седьмом, девятом пункта 3 настоящей статьи, налоговая ставка устанавливается в следующих размерах:

13 процентов — если сумма соответствующих доходов за налоговый период составляет менее 5 миллионов рублей или равна 5 миллионам рублей;

650 тысяч рублей и 15 процентов суммы соответствующих доходов, превышающей 5 миллионов рублей, — если сумма соответствующих доходов за налоговый период составляет более 5 миллионов рублей.

4. Утратил силу. — Федеральный закон от 24.11.2014 N 366-ФЗ.

5. Налоговая ставка устанавливается в размере 9 процентов в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

6. Налоговая ставка устанавливается в размере 30 процентов в отношении доходов по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права по которым учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями статьи 214.6 настоящего Кодекса.

- URL

- HTML

- BB-код

- Текст

Видео:2020: Федеральные налогиСкачать

Комментарий к ст. 224 НК РФ

Статьей 224 НК РФ установлены размеры налоговых ставок, которые применяются при исчислении налога на доходы физических лиц.

Общая ставка составляет 13 процентов.

В отношении отдельных видов доходов предусмотрены другие специальные налоговые ставки, а именно:

— по ставке 9 процентов — применяется при получении дивидендов, процентов по облигациям с ипотечным покрытием, при получении доходов учредителями доверительного управления ипотечным покрытием;

— по ставке 15 процентов — облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами Российской Федерации;

— по ставке 30 процентов — облагаются все доходы, которые получены физическими лицами, не являющимися налоговыми резидентами Российской Федерации;

— по ставке 35 процентов — применяется при получении выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг. Данная ставка является максимальной.

В письме Минфина России от 18.02.2014 N 03-04-06/6773 рассмотрен вопрос о ставке НДФЛ в отношении доходов высококвалифицированного специалиста — иностранного работника организации. Минфин России указал, что доходы от осуществления трудовой деятельности сотрудника организации — высококвалифицированного специалиста подлежат обложению налогом на доходы физических лиц по ставке в размере 13 процентов независимо от его налогового статуса.

Анализируя пункт 1 статьи 224 НК РФ Минфин России пояснил, что, если на дату получения дохода физическое лицо будет признано налоговым резидентом Российской Федерации, указанные доходы в соответствии с пунктом 1 статьи 224 НК РФ подлежат налогообложению по ставке 13 процентов.

Окончательный налоговый статус физического лица за налоговый период устанавливается по его итогам и, соответственно, определяется порядок налогообложения доходов этого лица, полученных за данный налоговый период.

При окончательном определении налогового статуса физического лица производится перерасчет сумм налога в связи с изменением его налогового статуса с начала налогового периода, в котором произошло такое изменение (см. письмо от 21.03.2011 N 03-04-05/6-156).

На практике возникают ситуации, например, когда работодатель производит оплату труда по МРОТ.

Вправе ли он удерживать с этой суммы налог на доходы физических лиц в размере 13 процентов, следовательно, работник будет получать заработную плату ниже МРОТ?

В соответствии с пунктом 1 статьи 224 НК РФ налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей.

В письме от 16.02.2011 N 03-04-05/7-86 контролирующий орган заметил, что в соответствии с пунктом 1 статьи 224 НК РФ налоговая ставка по налогу на доходы физических лиц установлена в размере 13 процентов, в том числе по доходам, полученным в виде заработной платы.

Следовательно, работодатель имеет право производить оплату труда по МРОТ и удерживать из этой суммы налог на доходы физических лиц в размере 13 процентов.

В правоприменительной практике также возникают и другие ситуации, в частности, в организации работают иностранные граждане. Иностранные граждане не является резидентами Российской Федерации. Затем иностранные граждане приобретают статус резидентов Российской Федерации, однако моментом, когда они приобрели статус резидентов Российской Федерации, является середина календарного месяца (работники фактически отработали половину календарного месяца).

По какой ставке рассчитать налог на доходы физических лиц в указанном случае? Надо ли за первую половину месяца налог на доходы физических лиц рассчитывать по ставке 30 процентов, а за вторую — после получения статуса резидента по ставке 13 процентов?

Согласно официальной позиции, изложенной в письме от 25.06.2009 N 3-5-04/881@, если на дату выплаты дохода работник будет признан налоговым резидентом Российской Федерации, его доходы от источников в Российской Федерации подлежат налогообложению по ставке 13 процентов.

В случае если в текущем налоговом периоде работник приобретет статус налогового резидента Российской Федерации и его налоговый статус более не изменится (либо по итогам налогового периода иностранный сотрудник организации будет признан налоговым резидентом Российской Федерации), то по его доходам от источников в Российской Федерации сумма налога на доходы физических лиц, ранее рассчитанная по ставке 30 процентов, подлежит перерасчету по ставке 13 процентов.

Перерасчет сумм налога на доходы физических лиц в связи с изменением налогового статуса налогоплательщика производится после наступления даты, с которой налоговый статус данного лица за текущий налоговый период поменяться не сможет, либо при окончательном определении его налогового статуса по итогам налогового периода. Указанный перерасчет производится с начала налогового периода, в котором произошло изменение налогового статуса работника.

Как отметил Минфин России, для определения налогового статуса работников организации необходимо установить количество дней их нахождения в Российской Федерации в течение 12 месяцев, предшествующих дате выплаты дохода (см. письмо от 01.04.2009 N 03-04-06-01/72).

Таким образом, организация должна определять налоговый статус работников на каждую дату выплаты доходов, то есть в последний день календарного месяца, за который работникам производятся выплаты.

В связи с тем что иностранные работники приобрели статус резидентов Российской Федерации в середине календарного месяца, то налог на доходы физических лиц с заработной платы работников за данный месяц следует начислять по ставке 13 процентов.

Следовательно, организации не надо за первую половину месяца налог на доходы физических лиц рассчитывать по ставке 30 процентов, а за вторую — после получения статуса резидента по ставке 13 процентов.

Как указал налоговый орган, доход, полученный налоговыми резидентами от продажи недвижимого имущества (включая квартиры), является объектом налогообложения по налогу на доходы физических лиц по ставке 13 процентов (см. письмо УФНС РФ по г. Москве от 31.12.2010 N 20-14/4/138478@).

В письме Минфина России от 19.08.2013 N 03-04-05/33799 указывается, что суммы денежных средств, получаемые физическим лицом — заимодавцем, превышающие выданную организации-заемщику сумму займа, являясь доходом (экономической выгодой) заимодавца, подлежат обложению налогом на доходы физических лиц в установленном порядке. В отношении указанного дохода пункта 1 статьи 224 НК РФ установлена налоговая ставка в размере 13 процентов.

В письме от 01.12.2010 N 03-04-06/6-279 официальный орган пояснил, что сумма основного долга (кредита), а также суммы долга в виде процентов по кредиту, прощенные банком физическому лицу, подлежат обложению налогом на доходы физических лиц в общеустановленном порядке по ставке в размере 13 процентов.

А в письме от 13.01.2011 N 20-14/4/001320 налоговое ведомство заметило, что для доходов, в отношении которых установлена налоговая ставка в размере 13 процентов, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных, в частности, на сумму имущественного налогового вычета, предусмотренного статьей 220 НК РФ.

В письме от 21.10.2010 N 03-04-06/8-254 Минфин России разъяснил, что налогообложение доходов, полученных налоговыми резидентами Российской Федерации в виде периодических платежей по лицензионному договору, производится на основании пункта 1 статьи 224 НК РФ по ставке 13 процентов.

Как указал контролирующий орган, индивидуальные предприниматели, применяющие упрощенную систему налогообложения, освобождаются на основании пункта 3 статьи 346.11 НК РФ от уплаты налога на доходы физических лиц с иных доходов, облагаемых по ставке 13 процентов (см. письмо от 08.10.2010 N 03-11-11/260).

А в письме от 01.10.2010 N 03-04-06/2-232 Минфин России заметил, что доходы, выплачиваемые потребительским обществом своим участникам, не признаются дивидендами и подлежат налогообложению налогом на доходы физических лиц на общих основаниях с применением ставки, установленной пунктом 1 статьи 224 НК РФ, в размере 13 процентов.

Как указало налоговое ведомство, доход, полученный физическим лицом — налоговым резидентом Российской Федерации от реализации прав требования к российской организации на территории Российской Федерации, является объектом обложения налогом на доходы физических лиц по ставке 13 процентов (см. письмо от 30.09.2010 N 20-14/4/102290@).

В письме от 23.09.2010 N 20-15/3/100407 налоговое ведомство пришло к выводу о том, что доходы физических лиц, полученные от сдачи в аренду или иного использования имущества, признаются объектом налогообложения и подлежат обложению налогом на доходы физических лиц по налоговой ставке 13 процентов, установленной пунктом 1 статьи 224 НК РФ, вне зависимости от вида договора аренды.

В письме от 26.08.2010 N 03-04-06/3-189 официальный орган разъяснил, что при распределении прибыли потребительского общества между его членами иным образом, в том числе пропорционально участию пайщиков в хозяйственной деятельности потребительского общества, такой доход участников общества не может быть признан дивидендом и подлежит обложению налогом на доходы физических лиц по ставке 13 процентов, установленной пунктом 1 статьи 224 НК РФ.

А в письме от 17.08.2010 N 03-04-05/2-463 Минфин России пояснил, что в случае реализации имущества, полученного при ликвидации ООО, возникает новый вид дохода, подлежащий налогообложению налогом на доходы физических лиц на общих основаниях с применением ставки, установленной пунктом 1 статьи 224 НК РФ.

В письме от 08.07.2010 N 20-14/4/071658@ налоговое ведомство разъяснило, что при налогообложении дохода, полученного физическим лицом — налоговым резидентом Российской Федерации в порядке дарения от физического лица, применяется налоговая ставка в размере 13 процентов, предусмотренная пунктом 1 статьи 224 НК РФ.

Как указал контролирующий орган, доходы в виде процентов от организаций, находящихся за пределами Российской Федерации, облагаются налогом по ставке 13 процентов (см. письмо от 24.02.2010 N 3-5-04/227@).

Федеральным законом от 27.07.2010 N 207-ФЗ «О внесении изменений в главу 23 части второй Налогового кодекса Российской Федерации» пункт 2 статьи 224 НК РФ был дополнен абзацем следующего содержания: в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения размеров, указанных в статье 214.2.1 настоящего Кодекса.

Данное положение о порядке налогообложения вступает в силу с 1 января 2011 г.

В письме от 24.12.2010 N 03-04-05/6-742 официальный орган разъяснил, что с 1 января 2011 г. доходы в виде платы за использование кредитным потребительским кооперативом средств членов кооператива не подлежат обложению налогом на доходы физических лиц при соблюдении условий, установленных пунктом 27.1 статьи 217 НК РФ.

Налоговая база по таким доходам определяется в соответствии со статьей 214.2.1 НК РФ.

Доходы членов кредитного потребительского кооператива в части превышения размеров, установленных статьей 214.2.1 НК РФ, подлежат обложению налогом на доходы физических лиц по ставке 35 процентов.

Анализируя пункт 2 статьи 224 НК РФ, Минфин России разъяснил, что на доходы в виде стоимости выигрышей, полученных в конкурсах, проводимых в целях рекламы изготовителя или продавца товара, положения пункта 2 статьи 224 НК РФ не распространяются.

Таким образом, если конкурс научно-инновационных проектов проводится не в целях рекламы товаров, работ и услуг, доходы в виде стоимости выигрышей, полученных победителями такого конкурса, подлежат налогообложению налогом на доходы физических лиц по ставке в размере 13 процентов (см. письмо от 09.08.2010 N 03-04-05/2-441).

В письме Минфина России от 28.02.2013 N 03-04-05/1-157 разъясняется, что в настоящее время для налогообложения большинства видов доходов физических лиц установлена единая ставка в размере 13 процентов. При этом для доходов, не связанных с выполнением налогоплательщиком работ (оказанием услуг), НК РФ установлена повышенная ставка в размере 35 процентов.

Введение единой ставки налога на доходы физических лиц в размере 13 процентов для большинства видов доходов одновременно с расширением круга налогоплательщиков способствовало легализации оплаты труда многими работодателями и в связи с этим увеличению поступления налога на доходы физических лиц в бюджетную систему Российской Федерации.

Существующая на сегодняшний день система обложения налогом на доходы физических лиц позволяет говорить о сбалансированном подходе, учитывающем интересы как налогоплательщиков, так и бюджетной системы Российской Федерации. Единая ставка налогообложения в размере 13 процентов является фактором инвестиционной привлекательности Российской Федерации. Значительно упрощены исчисление и уплата налога, его администрирование налоговыми органами.

В письме Минфина России от 26.03.2014 N 03-04-05/13261 рассмотрен вопрос о налогообложении НДФЛ стоимости выигрыша (автомобиля), полученного от участия в стимулирующей лотерее. Минфин России указал, что стимулирующая лотерея не является игрой, основанной на риске, и к доходам от участия в ней применяются положения пункта 2 статьи 224 НК РФ, согласно которым налоговая ставка в размере 35 процентов применяется в отношении стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения 4000 руб.

Таким образом, из анализа пункта 2 статьи 224 НК РФ и позиции официальных органов, следует, что сумма выигрыша, полученного в стимулирующей лотерее, не превышающая 4000 руб., не подлежит обложению налогом на доходы физических лиц. Соответственно, обязанности физического лица по представлению налоговой декларации по налогу на доходы физических лиц не возникает.

В письме Минфина России от 08.08.2013 N 03-04-06/32085 разъясняется, что в связи с изменением на основании мирового соглашения условий кредитного договора в части снижения процентной ставки по кредиту до 0,1 процента годовых у налогоплательщика возникает материальная выгода, определяемая в соответствии с подпунктом 2 пункта 2 статьи 212 НК РФ, а сумма налога исчисляется с применением налоговой ставки в размере 35%, установленной в абзаце 3 пункта 2 статьи 224 НК РФ.

Если банк и заемщик заключают соглашение о прощении банком заемщику задолженности по пеням, начисленным за ненадлежащее исполнение обязательств по кредитному договору, с клиента-должника снимается обязанность по их оплате и появляется возможность распоряжаться денежными средствами по своему усмотрению, то есть у него возникает экономическая выгода и, соответственно, доход в размере суммы прощенной банком клиенту задолженности по уплате пеней.

Суммы прощенной банком клиенту задолженности по пеням под действие статьи 212 НК РФ не подпадают, поскольку такой вид материальной выгоды данной статьей не предусмотрен.

Такие суммы экономической выгоды (дохода) подлежат обложению налогом на доходы физических лиц в общеустановленном порядке с применением налоговой ставки в размере 13 процентов.

В письме от 19.01.2011 N 03-04-05/6-11 Минфин России пояснил, что при расчете налоговой базы по процентным доходам по вкладам в банках необходимо принимать во внимание две суммы — сумму начисленных процентов по вкладу и сумму, рассчитанную исходя из ставки (ставок) рефинансирования Банка России, увеличенной на пять процентных пунктов, действующей (действующих) в течение периода, за который начислены проценты.

В случае изменения ставки рефинансирования Банка России при определении налоговой базы применяется новая ставка рефинансирования с даты ее установления.

На практике у налогоплательщиков возникают вопросы, например, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, получил беспроцентный заем у физического лица, не имеющего статуса индивидуального предпринимателя.

Возникает ли у индивидуального предпринимателя доход в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, подлежащий обложению налогом на доходы физических лиц?

Пунктом 1 статьи 346.11 НК РФ предусмотрено, что упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

В силу пункта 3 статьи 346.11 НК РФ применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение, в частности, от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ).

Так, пункт 2 статьи 224 НК РФ предусматривает, что налоговая ставка по налогу на доходы физических лиц устанавливается в размере 35 процентов в отношении суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 НК РФ.

Вместе с тем следует учитывать, что в соответствии с подпунктом 1 пункта 1 статьи 212 НК РФ доходом налогоплательщика налога на доходы физических лиц, полученным в виде материальной выгоды, является, в частности, материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей, за исключением материальной выгоды, полученной в связи с операциями с банковскими картами в течение беспроцентного периода, установленного в договоре о предоставлении банковской карты, и материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, в случае, если налогоплательщик имеет право на получение имущественного налогового вычета в соответствии с подпунктом 2 пункта 1 статьи 220 НК РФ.

Таким образом, статьей 212 НК РФ не предусмотрен такой вид дохода, как материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком налога на доходы физических лиц заемными средствами, полученными от физического лица.

Таким образом, у индивидуального предпринимателя, получившего беспроцентный заем у физического лица, не являющегося индивидуальным предпринимателем, не возникает дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, подлежащего налогообложению налогом на доходы физических лиц.

Соответственно, положения пункта 2 статьи 224 НК РФ в рассматриваемой ситуации не применяются.

К аналогичному выводу приходят налоговые органы (письмо Минфина России от 18.08.2009 N 03-11-09/284) и суды (Постановление ФАС Поволжского округа от 08.07.2009 N А06-175/2009).

Федеральным законом от 19.05.2010 N 86-ФЗ «О внесении изменений в Федеральный закон «О правовом положении иностранных граждан в Российской Федерации» и отдельные законодательные акты Российской Федерации» (далее — Закон N 86-ФЗ) пункт 3 статьи 224 НК РФ был изложен в новой редакции.

Законом N 86-ФЗ налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых, в частности, от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» в отношении которых налоговая ставка устанавливается в размере 13 процентов.

В письме от 15.03.2011 N 03-04-09/6-73 контролирующий орган заметил, что для признания иностранного гражданина высококвалифицированным специалистом в целях применения к его доходам ставки налога на доходы физических лиц в размере 13 процентов необходимо наличие заключенного работодателем (заказчиком работ, услуг) с таким лицом трудового или гражданско-правового договора с указанием в нем размера вознаграждения за осуществление деятельности в Российской Федерации не менее двух миллионов рублей из расчета за один год.

Федеральным законом от 21.04.2011 N 77-ФЗ «О внесении изменений в статьи 224 и 333.29 части второй Налогового кодекса Российской Федерации и статью 19 Федерального закона «О правовом положении иностранных граждан в Российской Федерации» пункт 3 статьи 224 НК РФ дополнен новым абзацем, согласно которому от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере 13 процентов.

В письме Минфина России от 23.01.2013 N 03-04-05/9-57 была рассмотрена следующая ситуация: Организация провела конкурс произведений живописи и графики. Победителям конкурса были присуждены денежные премии. Согласно п. 2 ст. 224 НК РФ в отношении доходов в виде стоимости любых выигрышей, получаемых в проводимых конкурсах в целях рекламы товаров, применяется ставка НДФЛ 35%. Конкурс проводился не в целях рекламы товаров организатора, соответственно, доход победителей конкурса должен облагаться НДФЛ по ставке 13%. В рамках проведения конкурса был размещен атрибут бренда (логотип) генерального партнера и партнера конкурса на информационных материалах о конкурсе. Какая ставка НДФЛ применяется в отношении дохода в виде суммы денежной премии, выплачиваемой победителям конкурса.

По данному вопросу Минфин России указал, что в случае, если конкурс произведений живописи и графики проводился не в целях рекламы товаров, работ и услуг, доходы в виде стоимости выигрышей, полученных победителями такого конкурса, подлежат налогообложению налогом на доходы физических лиц по ставке в размере 13 процентов.

Анализируя пункт 3 статьи 224 НК РФ, Минфин России разъяснил, что налоговая ставка в размере 30 процентов устанавливается в отношении всех доходов, получаемых физическими лицами, не признаваемыми налоговыми резидентами Российской Федерации, за исключением, в частности, доходов в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов.

Вышеназванные положения НК РФ применяются вне зависимости от гражданства физических лиц — получателей доходов в виде дивидендов (см. письмо от 06.04.2011 N 03-04-05/6-229).

А в письме от 01.10.2010 N 03-04-05/2-578 официальный орган указал, что доходы налогоплательщика, не являющегося налоговым резидентом Российской Федерации, полученные от реализации в Российской Федерации ценных бумаг, относятся к доходам от источников в Российской Федерации и подлежат налогообложению налогом на доходы физических лиц по ставке 30 процентов.

Анализируя пункт 4 статьи 224 НК РФ, налоговый орган разъяснил, что исчисление налога на доходы физических лиц в отношении дивидендов, полученных физическими лицами — налоговыми резидентами Российской Федерации, производится в соответствии с пунктом 4 статьи 224 НК РФ по ставке 9 процентов (см. письмо от 27.11.2008 N 18-15/3/110666@).

В письме от 06.09.2010 N 03-04-06/2-203 Минфин России пояснил, что если часть полученного налогоплательщиком — резидентом Российской Федерации имущества в виде денежных средств признается в соответствии с законодательством иностранного государства дивидендом, то в отношении такой части применяется налоговая ставка, предусмотренная пунктом 4 статьи 224 НК РФ.

На практике у организаций возникают вопросы о налоговых ставках, например, в организации (ООО) установлен иной порядок распределения прибыли между участниками организации (ООО), а именно дивиденды выплачиваются непропорциональной их долям в уставном капитале.

По какой налоговой ставке в данном случае будут облагаться дивиденды?

НК РФ не дает ответ на вопрос, по какой налоговой ставке будут облагаться дивиденды, которые выплачены участникам непропорционально их долям в уставном капитале.

По данному поводу есть официальная точка зрения, согласно которой доходы налогоплательщиков — участников ООО, являющихся налоговыми резидентами Российской Федерации, полученные при не пропорциональном их долям распределении прибыли ООО, подлежат налогообложению налогом на доходы физических лиц на общих основаниях с применением ставки, установленной пунктом 1 статьи 224 НК РФ (см. письмо Минфина России от 11.11.2005 N 03-05-01-04/353)

В письме от 19.04.2007 N 20-12/036014@(а) налоговый орган пришел к аналогичному выводу, согласно которому часть чистой прибыли организации, распределенная между его участниками (участником) непропорционально их (его) долям (доле) в уставном капитале, не признается для целей налогообложения дивидендами, а рассматривается как выплата за счет прибыли, остающейся после уплаты налогов. Следовательно, для целей налогообложения указанные выплаты подлежат налогообложению по общей ставке (как для юридических, так и для физических лиц).

Таким образом, по мнению налоговых органов и органов Минфина России, дивиденды, выплаченные участникам непропорционально их долям в уставном капитале, облагаются по ставке 13 процентов.

Однако арбитражные суды придерживаются противоположной позиции по данному поводу.

В своем Постановлении ФАС Московского округа от 25.05.2009 N КА-А41/4239-09 пришел к выводу о том, что в соответствии с положениями статьи 43 НК РФ и пункта 4 статьи 224 НК РФ часть чистой прибыли общества, распределяемая между его участниками пропорционально их долям в уставном капитале общества, признаются для целей налогообложения налогом на доходы физических лиц выплатой дивидендов, в отношении которых устанавливается льготная ставка налога 9 процентов.

При непропорциональном распределении прибыли между участниками общества суммы выплаченных сверх дивидендов, пропорциональных доле в уставном капитале общества, следует квалифицировать в соответствии с подпунктом 10 пункта 1 статьи 208 НК РФ как иные доходы физического лица, которые не признаются для целей налогообложения дивидендами и для целей налогообложения налогом на доходы физических лиц указанные выплаты учитываются по общей ставке 13 процентов.

Следовательно, по мнению арбитражных судов, только суммы, которые превышают выплаты, распределенные пропорционально долям в уставном капитале, облагаются по ставке 13 процентов.

В правоприменительной практике у организаций возникают также иные вопросы о том, какие налоговые ставки подлежат применению, например, организация (потребительский кооператив) выплачивает участникам дивиденды непропорционально их долям в паевом фонде.

По какой налоговой ставке в данном случае будут облагаться дивиденды?

НК РФ не дает ответ на вопрос, по какой налоговой ставке будут облагаться дивиденды, которые выплачены участникам потребительского кооператива непропорционально их долям в паевом фонде.

По данному вопросу нет судебной практики, однако, есть официальная позиция, согласно которой при распределении прибыли потребительского общества между его членами иным образом, в том числе пропорционально участию пайщиков в хозяйственной деятельности потребительского общества, такой доход участников общества не может быть признан дивидендом и подлежит обложению налогом на доходы физических лиц по ставке 13 процентов, установленной пунктом 1 статьи 224 НК РФ (см. письмо от 26.08.2010 N 03-04-06/3-189).

Аналогичная позиция содержится в письме Минфина России от 06.04.2006 N 03-05-01-04/82.

На практике у налогоплательщиков возникают вопросы о том, по какой ставке будут облагаться дивиденды, которые были выплачены участникам организации в течение года за счет промежуточной прибыли организации, в случае если в конце года у организации-налогоплательщика образовался убыток?

НК РФ не дает ответ на вопрос, по какой налоговой ставке будут облагаться дивиденды, которые были выплачены участникам организации в течение года за счет промежуточной прибыли организации, в случае если в конце года у организации-налогоплательщика образовался убыток.

По данному вопросу нет судебной практики, однако есть официальная позиция, согласно которой если на конец налогового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, то есть отсутствует прибыль, остающаяся после обложения налогом на прибыль, дивиденды, выплаченные за счет промежуточной чистой прибыли в первом квартале, полугодии или девяти месяцев, то есть до окончания налогового периода, не могут рассматриваться для целей налогообложения прибыли как дивиденды по результатам этого налогового периода. В этом случае доходы акционеров-организаций должны быть включены в состав внереализационных доходов, формирующих налоговую базу по налогу на прибыль (пункт 8 статьи 250 НК РФ), для физических лиц указанные выплаты признаются доходом, облагаемым налогом на доходы физических лиц по ставке 13 процентов (см. письмо ФНС РФ от 19.03.2009 N ШС-22-3/210@).

Таким образом, дивиденды, которые были выплачены участникам организации в течение года за счет промежуточной прибыли организации, в случае если в конце года у организации-налогоплательщика образовался убыток, облагаются по ставке 13 процентов.

Обращаем внимание, что пункт 3 статьи 224 НК РФ был дополнен двумя абзацами, которые были введены Федеральным законом от 21.04.2011 N 77-ФЗ «О внесении изменений в статьи 224 и 333.29 части второй Налогового кодекса Российской Федерации и статью 19 Федерального закона «О правовом положении иностранных граждан в Российской Федерации» и Федеральным законом от 07.11.2011 N 305-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с реализацией мер государственной поддержки судостроения и судоходства» соответственно.

На основании абзаца 5 пункта 3 комментируемой статьи налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере 13 процентов.

Государственная программа по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, утверждена Указом Президента РФ от 22.06.2006 N 637.

В письме ФНС России от 20.08.2012 N ЕД-3-3/2991@ указывается, что если физическое лицо является налоговым резидентом Российской Федерации, то его доход за выполнение трудовых обязанностей на территории Российской Федерации подлежит обложению налогом на доходы физических лиц по ставке 13 процентов. Если данное лицо не является налоговым резидентом Российской Федерации, то указанный доход подлежит налогообложению по ставке 30 процентов.

В случае если физическое лицо, не являющееся налоговым резидентом Российской Федерации на начало налогового периода, с доходов которого удержан налог на доходы физических лиц по ставке 30 процентов, по итогам этого налогового периода находилось на территории Российской Федерации более 183 дней, то оно вправе обратиться в налоговый орган по месту жительства (месту пребывания) за возвратом суммы налога на доходы физических лиц в связи с приобретением им статуса налогового резидента Российской Федерации в порядке, установленном пунктом 1.1 статьи 231 НК РФ.

Вместе с тем если физическое лицо является участником Государственной программы, то его доход по трудовому договору подлежит обложению налогом на доходы физических лиц по ставке 13 процентов независимо от налогового статуса этого лица.

На основании последнего абзаца пункта 3 статьи 224 НК РФ налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом Российской Федерации, в отношении которых налоговая ставка устанавливается в размере 13 процентов.

В письме ФНС России от 16.09.2013 N БС-2-11/615@ рассмотрен вопрос о налогообложении НДФЛ доходов от работы в РФ иностранного гражданина, переселившегося на постоянное место жительства в РФ. По данному вопросу Минфин России дал нижеследующее разъяснение.

Если до окончания налогового периода физическое лицо приобретает статус налогового резидента Российской Федерации и его статус больше не изменится, то начиная с месяца приобретения статуса налоговый агент (работодатель) учитывает суммы налога, удержанные с доходов по ставке 30 процентов, при определении налоговой базы нарастающим итогом по всем суммам доходов данного лица.

Если суммы налога, удержанного по ставке 30 процентов, налоговым агентом частично либо полностью не зачтены, то физическое лицо по окончании налогового периода вправе обратиться в налоговый орган по месту жительства (месту пребывания) за возвратом суммы налога на доходы физических лиц в связи с приобретением им статуса налогового резидента Российской Федерации в порядке, установленном пунктом 1.1 статьи 231 НК РФ.

Одновременно Минфин России сообщает, что вышеизложенный порядок налогообложения доходов физических лиц не носит дискриминационного характера и применяется одинаково как к гражданам Российской Федерации, так и к гражданам иных государств.

Пункт 4 комментируемой статьи устанавливает ставку по НДФЛ в размере 9 процентов в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации.

В письме Минфина России от 21.08.2013 N 03-04-06/34229 рассмотрена следующая ситуация: ООО (брокер) заключило от имени и за счет физического лица договор займа ценных бумаг. В период действия договора эмитентом ценных бумаг были выплачены дивиденды, которые были перечислены заемщиком физическому лицу. По какой ставке облагаются НДФЛ дивиденды?

По данному вопросу Департамент Минфина России указал, что в отношении доходов в виде дивидендов, полученных физическим лицом — кредитором в период действия договора займа ценных бумаг, применяются налоговые ставки, предусмотренные пунктами 3 и 4 статьи 224 НК РФ для доходов от долевого участия в деятельности организаций.

Обращаем внимание, что в случае если выплата дивидендов производится акциями самого акционерного общества, выплачивающего дивиденды, то такие выплаты для целей НК РФ дивидендами не признаются.

В письме Минфина России от 05.03.2013 N 03-04-05/4-177 рассмотрена позиция: физическое лицо — налоговый резидент РФ является учредителем иностранного юридического лица, которое не осуществляет деятельность, не имеет филиалов, представительств на территории РФ. По какой ставке НДФЛ облагаются дивиденды, полученные физическим лицом от иностранного юридического лица? Является ли иностранное юридическое лицо налоговым агентом?

Минфин России указал, что налогоплательщик — налоговый резидент Российской Федерации самостоятельно уплачивает налог с доходов в виде дивидендов, полученных от иностранной организации, по ставке 9 процентов.

В Постановлении Седьмого арбитражного апелляционного суда от 08.02.2013 N А27-15508/2012 разъясняется, что часть чистой прибыли общества, распределяемая между его участниками пропорционально их долям в уставном капитале общества, признается для целей налогообложения выплатой дивидендов, в отношении которых в соответствии с пунктом 4 статьи 224 НК РФ устанавливается льготная налоговая ставка (9 процентов). При этом чистая прибыль определяется по данным бухгалтерской отчетности общества в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, которые утверждены Приказом Министерства финансов Российской Федерации от 31.10.2000 N 94н.

На основании пункта 5 комментируемой статьи налоговая ставка устанавливается в размере 9 процентов в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

На основании статьи 2 Федерального закона от 11.11.2003 N 152-ФЗ «Об ипотечных ценных бумагах» ипотечный сертификат участия — именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права, предусмотренные указанным Федеральным законом.

Проценты по облигациям с ипотечным покрытием уплачиваются в соответствии со статьей 10 Закона N 152-ФЗ.

Анализируя пункт 5 статьи 224 НК РФ, Минфин России разъяснил, что пунктами 4 и 5 статьи 224 НК РФ предусмотрено налогообложение доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации, а также доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., и доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.

Названные доходы облагаются налогом на доходы физических лиц по ставке 9 процентов (см. письмо Минфина России от 08.10.2010 N 03-11-11/260).

Пункт 6 статьи 224 НК РФ введен Федеральным законом от 02.11.2013 N 306-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Комментируемый пункт устанавливает, что налоговая ставка по НДФЛ устанавливается в размере 30 процентов в отношении доходов по ценным бумагам, выпущенным российскими организациями, права по которым учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями статьи 214.6 НК РФ.

В письме Минфина России от 07.04.2014 N 03-08-05/15476 рассмотрен вопрос о налогообложении НДФЛ и налогом на прибыль доходов по ценным бумагам, перечисляемых депозитарием иностранному уполномоченному держателю (фонду коллективных инвестиций) — налоговому резиденту Великого Герцогства Люксембург.

По данному вопросу Департамент Минфина России пояснил, что, если фактический получатель дохода по ценным бумагам является налоговым резидентом государства, с которым имеется такой действующий международный договор, налоговый агент применяет налоговую ставку, установленную этим договором.

Доходы по ценным бумагам, перечисляемые депозитарием иностранному уполномоченному держателю, облагаются по ставке 30% в соответствии с пунктом 4.2 статьи 284 и пунктом 6 статьи 224 НК РФ.

🎦 Видео

Отражение налогового убытка для списания в будущем в 1С 8.3 БухгалтерияСкачать

Налог на добавленную стоимость (НДС). Часть 2. Читаем налоговый кодексСкачать

НДС и налог на прибыль: обзор поправок-2024Скачать

Расчет и уплата налога на прибыль организацийСкачать

ТОП-10 ошибок риэлторов и инвесторов, которые приводят к миллионным налогамСкачать

Учет имущества, полученного в лизинг. Правовая база и налоговые рискиСкачать

Налог на прибыль 2022г: учет затрат, заполняем декларацию в 1С. Антикризисные поправки.Скачать

Как заполнить Лист 03 декларации по налогу на прибыль в 1С:Бухгалтерия при выплате дивидендовСкачать

Налог на добавленную стоимость: исчисление и оплата. О налогах с Петром ЗахарченкоСкачать

Система налогообложения в РФ. Нормативно-правовое регулированиеСкачать