В силу пп. 7 п. 1 ст. 40 Таможенного кодекса Евразийского экономического союза (далее – ТК ЕАЭС) для определения того, следует ли включать лицензионные платежи в структуру таможенной стоимости, необходимо ответить на два вопроса:

- Относятся ли лицензионные платежи к ввозимым товарам? (далее -критерий относимости); и

- Является ли уплата лицензионных платежей условием продажи ввозимых товаров для вывоза на таможенную территорию ЕАЭС[1] (далее — критерий условия продажи).

При этом, оба критерия должны выполняться одновременно.

Если с первым вопросом, как правило, проблем не возникает, и все довольно очевидно, то именно второй вопрос порождает множество споров с таможенными органами. Связано это с рядом факторов, начиная с недостаточно детального анализа таможней условий внешнеэкономических контрактов и лицензионных соглашений, опосредующих ввоз товаров, и заканчивая неправильным толкованием таможенными органами (а вслед за ними и судами) формулировки «продажа для вывоза». Именно на этих проблемах мы бы хотели остановиться подробнее.

Ответ на вопрос, является ли уплата лицензионных платежей условием продажи оцениваемых (ввозимых) товаров для вывоза на таможенную территорию ЕАЭС очевиден в том случае, когда и лицензионное соглашение, и внешнеэкономический контракт заключены, например, между одними и теми же лицами, а оба документа взаимосвязаны, содержат отсылки друг к другу и предусматривают уплату лицензионных платежей как одно из условий поставки товара. Однако такие явные условия включаются в договоры крайне редко.

Вместе с тем, даже при отсутствии столь очевидных положений, регулирующих правоотношения по поставке товаров и уплате лицензионных платежей, таможенные органы очень часто доначисляют таможенные платежи. Для этого даже не обязательно, чтобы декларант уплачивал какие-либо лицензионные платежи. Достаточно того, чтобы, например, лицо, в чей адрес ввозятся товары, содержащие объект интеллектуальной собственности, уплачивало лицензионные платежи правообладателю. Такая позиция связана с тем, что таможенные органы приравнивают формулировку «продажа для вывоза на территорию Союза» к формулировке «ввоз на территорию Союза».

Показательна в этом аспекте позиция Верховного Суда РФ, изложенная в Определении от 29 мая 2015 года по делу № А40-110311/2013, где Суд поддержал позиции судов нижестоящих инстанций, которые сделали вывод о необходимости включения лицензионных платежей в структуру таможенной стоимости товаров на том основании, что «условием продажи товара/введением в гражданский оборот на территории Таможенного союза является косвенная уплата пользователем правообладателю лицензионных платежей за использование объектов интеллектуальной собственности в размере, не включенном в цену товара»[2].

Как видно из приведенной цитаты, в рамках дела суды при анализе условий уплаты лицензионных платежей учитывали возможность продажи товаров не на иностранной территории для экспорта на территорию ЕАЭС, а продажу уже непосредственное на территории ЕАЭС, что и привело к ошибочному, на наш взгляд, выводу о необходимости включения лицензионных платежей в таможенную стоимость товаров. Такое толкование, к сожалению, широко распространено, хоть и не является верным.

Еще одним важным моментом, на который следует особо обратить внимание – это возможность правообладателя осуществлять контроль за производством товаров, выходящий за рамки обычного контроля качества (далее – фактор, фактор контроля производителей). Данный фактор фигурирует среди факторов, которые необходимо проанализировать в контексте проверки выполнения критерия условия продажи, обозначенных в Рекомендации ЕЭК № 20 от 15.11.2016 № 20 «О Положении о добавлении лицензионных и иных подобных платежей за использование объектов интеллектуальной собственности к цене, фактически уплаченной или подлежащей уплате за ввозимые товары» (далее – Рекомендация ЕЭК № 20).

Рассматривая фактор контроля производителей, необходимо проанализировать, какие возможности правового воздействия имеет правообладатель по отношению к производителю лицензированной продукции. К примеру, может ли правообладатель в рамках контроля запретить определенным компаниям производить лицензированную продукцию в случае, если лицензионные платежи не будут уплачены лицензиатом.

Индикаторами наличия такого контроля также могут служить, к примеру, положения лицензионного соглашения, позволяющие правообладателю предварительно утверждать концепцию внешнего вида лицензированной продукции перед ее производством или требующие обязательного заключения соглашения со сторонними производителями, если они не являются сторонами лицензионного соглашения, но привлекаются лицензиатом.

Рекомендация ЕЭК № 20 не уточняет, должен ли лицензиар осуществлять контроль напрямую, в связи с чем таможенным органам для доначисления таможенных платежей достаточно будет факта заключения такого соглашения с лицензиатом, а не непосредственно с правообладателем.

Приведем пример из практики. В деле № А40-228733/15 суды всех инстанций, включая Верховный Суд РФ, поддержали позицию таможенного органа о необходимости включения лицензионных платежей в структуру таможенной стоимости, и основным фактором, повлиявшим на принятие такого решения был вывод о наличии контроля правообладателя за производством лицензированной продукции. О таком контроле, по мнению судов, свидетельствовали:

- наличие процедуры одобрения лицензированной продукции правообладателем на определенных этапах производства;

- необходимость представления лицензиару элементов, находящиеся в процессе разработки для рассмотрения и утверждения в письменном виде;

- осуществление аудита производственных предприятий;

- контроль планов по закупкам;

- наличие процедуры допуска производственных предприятий к производству продукции;

- наличие у лицензиара возможности запретить производство.

На основе вышеизложенного можно сделать вывод, что перед заключением лицензионного соглашения и внешнеэкономического контракта на поставку лицензированной продукции, необходимо проверить, не выполняется ли какой-либо фактор, обозначенный в Решении ЕЭК № 20, как свидетельствующий о выполнимости критерия условия продажи. Для этого нужно проверить:

- имеется ли взаимная отсылка лицензионного соглашения и внешнеэкономического контракта друг к другу;

- какие права представляются лицензиату за уплату лицензионных платежей. Присутствует ли среди перечня этих прав право продажи лицензированной продукции для вывоза на территорию ЕАЭС, а также может ли лицензиар запретить такую продажу. Какие способы правового воздействия имеет лицензиар на иностранного продавца. Какова территория действия лицензии;

- каков предел полномочий лицензиара в отношении контроля производства лицензированной продукции. Обладает ли лицензиар какими-либо способами правового воздействия на производителя (например, наличие у лицензиара права запретить производство лицензированной продукции определенным компаниям-производителям).

Обозначенные условия являются наиболее важными, однако необходимо понимать, что для наиболее объективной оценки рисков необходимо анализировать индивидуально положения отдельно взятых лицензионного соглашения и внешнеэкономического договора.

Дополнительно остановимся на вопросе, связанном с налогообложением лицензионных платежей, который стал особенно актуален после появления Письма Минфина России от 04.08.2016 № 03-10-11/45719 (далее – Письмо). В данном Письме указано, что при определении таможенной стоимости товаров, в структуру таможенной стоимости которых включаются лицензионные платежи, учитываются суммы НДС и налога на прибыль организаций, исчисляемых и удерживаемых лицом, которое выполняет в соответствии с законодательством Российской Федерации о налогах и сборах обязанности налогового агента.

На наш взгляд такая позиция вызвана тем, что лицензионные платежи исчисляются в пользу иностранного правообладателя, не являющегося резидентом Российской Федерации. Таким образом, правообладатель получает прибыль на территории Российской Федерации. То есть, фактически, возникает объект налогообложения по НДС и налогу на прибыль организации.

При этом плательщиком, обязанным исчислить и удержать налог, будет выступать именно российская компания – лицензиат, как налоговый агент.

Логично возникает вопрос, не имеет ли место при такой ситуации двойное налогообложение? Отвечая на него, Минфин России разъясняет, что двойного налогообложения не возникает, поскольку в данной ситуации имеет место налогообложение разных лиц: лица, осуществившего ввоз товаров, и лиц, являющихся лицензиарами. В отношении каждого из лиц возникает свой объект налогообложения: (1) ввоз товаров на территорию Российской Федерации и (2) передача имущественных прав и реализация товаров на территории Российской Федерации.

Основой такой позиции выступает Рекомендуемое Мнение 4.16 Технического комитета ВТамО по таможенной оценке (далее – Рекомендуемое Мнение 4.16), согласно которому если в соответствии с налоговым законодательством страны ввоза при уплате в пользу иностранного правообладателя лицензионных платежей импортером подлежат удержанию суммы налогов, то указанные суммы должны рассматриваться как часть лицензионных платежей. Следовательно, в таможенную стоимость товаров в соответствии со Статьей 8.1(c) Соглашения ВТО должна быть включена общая сумма начисленных в пользу правообладателя лицензионные платежи, то есть до удержания налогов, а не фактически перечисляемая сумма.

На основании изложенного Минфин России делает вывод, что в таможенную стоимость должны включаться лицензионные платежи с учетом сумм НДС и налога на прибыль организаций.

Позицию Минфина России необходимо учитывать при определении размера лицензионных платежей, а также таможенной стоимости, поскольку она была доведена до ФТС России, а значит, нельзя исключать, что такой же позиции придерживаются таможенные органы.

Очевидно, что с каждым годом появляются те или иные «интересные» разъяснения государственных органов, регламентирующие включение в таможенную стоимость дополнительных начислений, однако это и является главной мотивацией для оспаривания решений о доначислении таможенных платежей.

- Авторы:

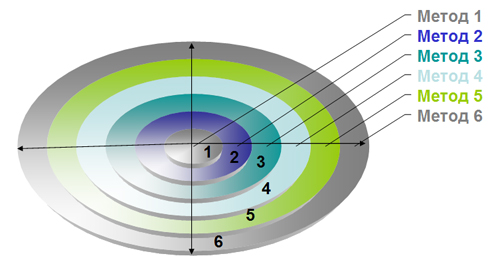

- Методы определения таможенной стоимости (ТС)

- Что мы делаем

- Как нас найти

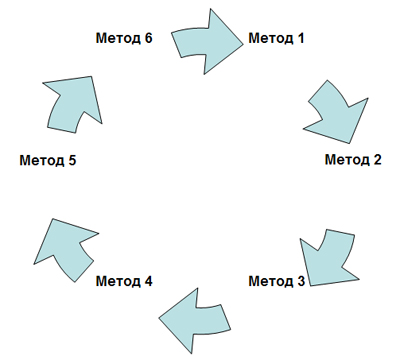

- Иерархия методов

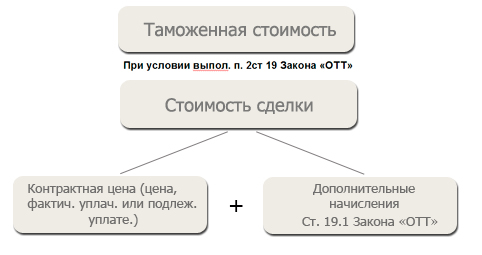

- Метод по стоимости сделки с ввозимыми товарами (метод 1)

- Определение таможенной стоимости товара

- Определение таможенной стоимости товара

- 1. Метод по стоимости сделки с ввозимыми товарами (метод 1)

- Отложенное определение стоимости товаров в рамках метода 1

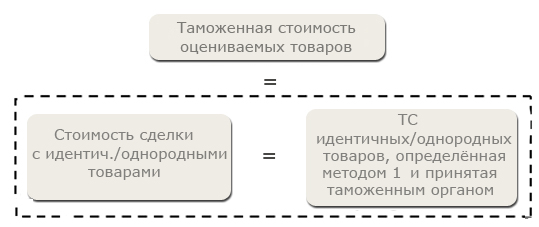

- 2. Метод по стоимости сделки с идентичными товарами (метод 2)

- 3. Метод по стоимости сделки с однородными товарами (метод 3)

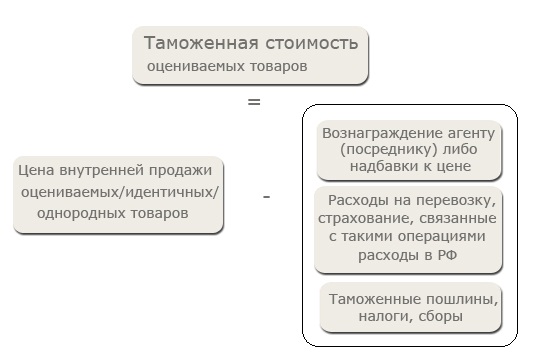

- 4. Метод вычитания (метод 4)

- 5. Метод сложения (метод 5)

- 6. Резервный метод определения таможенной стоимости (метод 6)

- 🌟 Видео

Авторы:

Ирина Маликова

Cоветник, таможенное право и внешняя торговля, Bryan Cave Leighton Paisner

Видео:📌 Дополнительные начисления к цене, фактически уплаченной и подлежащей уплате за ввозимые товарыСкачать

Методы определения таможенной стоимости (ТС)

Что мы делаем

Как нас найти

пр.Стачек, д.47, лит. А,

помещение 319

» Карта проезда

Таможенная стоимость ( т/c ) – по сути это налоговая база для расчета размера пошлины и НДС. Ввиду того, что таможенные платежи составляют до половины доходной части российского бюджета, таможенные органы систематически завышают таможенную стоимость на импортный груз в целях увеличить таможенные платежи. По некоторым товарным группам, таможенная стоимость, принимаемая за расчет таможенных платежей, в несколько раз превышает международные товарные цены. Существует 6 методов определения таможенной стоимости , каждый из них применяется последовательно, когда предыдущий метод не может быть применен. Шестой метод резервный, расчет таможенной стоимости производится исходя из цен на данный товар на внутреннем рынке РФ. Итак методы определения:

1 метод. По стоимости сделки с ввозимыми товарами – на данный момент самый распространенный метод определения тс. Алгоритм расчета таможенной стоимости следующий: суммируем стоимость товара в стране происхождения по инвойсу и стоимость доставки товара до границы РФ. Итоговая сумма – база для расчета таможенной пошлины и НДС.

2 метод. По стоимости сделки с идентичными товарами — определение таможенной стоимости по стоимости сделки с идентичными товарами. стоимость сделки с идентичными товарами принимается в качестве основы для определения таможенной стоимости.

3 метод. По стоимости сделки с однородными товарами — формально его применение не отличается от метода 2, за исключением понятия однородные товары — товары, которые не являются полностью идентичными, но имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять такие же функции, что и оцениваемые товары, и быть коммерчески взаимозаменяемыми.

4 метод. На основе вычитания стоимости — базируется на цене, по которой ввозимые (оцениваемые) или идентичные, или однородные товары были проданы наибольшей агрегированной партией на территории Российской Федерации в неизменном состоянии. Из цены при этом вычитаются затраты, характерные только для внутреннего рынка, которые не должны быть включены в таможенную стоимость (таможенные пошлины, обычные расходы в связи с транспортировкой и продажей и пр.)

5 метод. На основе сложения стоимости — на основе учета издержек производства этих товаров, к которым добавляется сумма прибыли и расходов, характерных для продажи оцениваемых товаров в России. Пожалуй, это самый сложный метод, так как мало какой поставщик согласится предоставить калькуляцию себестоимости продукции. И потом, даже получив эти данные их еще нужно на русский язык перевести.

6 метод. Резервный метод — применяется в случае невозможности определения таможенной стоимости вышеперечисленными методами. Основан на расчетах и экспертных оценках, при этом оценки базируются в максимально возможной степени на стоимости сделки ввезенных товаров; используется стоимость, основанная на фактических оценках, то есть ценах, по которым ввезенные товары продаются в стране при обычном ходе торговли в условиях конкуренции.

В целях определения таможенной стоимости у декларанта могут быть затребованы следующие документы:

— прямой контракт с заводом

— подтверждение оплаты на завод, сумма соответствует всем документам

— прайс – лист завода

— спецификация приложение к контракту с ценами

— официальный сайт завода с ценами и артикулами совпадающими с данными в ваших документах (это при том что у китайцев вообще не принято публиковать цены в открытых источниках, а артикулы и продукция постоянно совершенствуется)

— цены на внутреннем рынке Китая на вашу продукцию

Если все это вы собрали и предоставили, то теперь не забудьте этот комплект документов заверить в китайской Торгово-Промышленной Палате, там ставят красивые синие печати и прошивают бумаги красными лентами. Ну и финальный аккорд, когда таможенный орган просит у вас калькуляцию производства вашего поставщика. Кроме этого, есть у таможни еще масса возможностей осложнить жизнь импортеру, корректировку таможенной стоимости могут оформлять один – два инспектора по горло заваленные работой и будет декларация лежать неделю другую, 10 дней проходит с момента подачи – надо отзывать и подавать новую. Преодолели этот этап – добро пожаловать на полный досмотр с растаркой груза на досмотровой площадке. А дальше, таможенный инспектор все равно пишет вам, что документов подтверждающих таможенную стоимость недостаточно, принять тс он не может – у него устное указание ниже рисков декларацию не принимать. Таможенную стоимость корректируют до уровня профиля риска, получатель замораживает дополнительную сумму и идет с документами в суд, где через 6 – 9 месяцев получает решение о возврате суммы корректировки таможенной стоимости. Теперь вздохните глубже и посчитайте стоит ли овчинка выделки. Итак, между фактической контрактной стоимостью импортных товаров и таможенной стоимостью возникает разница, которая оборачивается дополнительными расходами для импортера. Кстати корректировка таможенной стоимости может производиться и после выпуска товара в свободное обращение, таможня задним числом оформляет корректировки и присылает инкассо в ваш банк. Фактическим условием применения первого метода определения таможенной стоимости, становится согласие декларанта на корректировку таможенной стоимости, или декларант изначально подает декларацию, ориентируясь на стоимостной, таможенный профиль риска. Выпуск товаров первым методом происходит в случае согласия таможни с выбранным методом определения таможенной стоимости и таможенной стоимостью товара. Процедура заявления таможенной стоимости производится путем предоставления в таможенный орган заполненных бланков — декларация таможенной стоимости где приведен расчет стоимости товара, доставки и выбранный метод определения таможенной стоимости.

- Метод по стоимости сделки с ввозимыми товарами

Метод по стоимости сделки с идентичными товарами

Метод по стоимости сделки с однородными товарами

Видео:Дополнительные начисления к цене, фактически уплаченной и подлежащей уплате за ввозимые товарыСкачать

Иерархия методов

Каждый последующий метод применяется, если таможенная стоимость (ТС) не может быть определена путем использования предыдущего.

Видео:Какие дополнительные начисления к цене должны быть произведены? По первому методу.Скачать

Метод по стоимости сделки с ввозимыми товарами (метод 1)

Условия применения метода 1

- Оцениваемые товары являются предметом договора купли-продажи

Не существуют ограничений в отношении прав покупателя на пользование и распоряжение товарами

Продажа товаров или их цена не зависит от соблюдения условий или обязательств, влияние которых на стоимость товаров не может быть уточнено (например, покупка товара одного наименования, пользующегося высоким спросом, только при условии покупки другого товара с низким уровнем спроса)

Любая часть дохода, полученного в результате последующей продажи товаров, распоряжения товарами иным способом или их использования, не будет причитаться прямо или косвенно продавцу

Покупатель и продавец не являются взаимосвязанными лицами, за исключением случаев, когда покупатель и продавец являются взаимосвязанными лицами, но взаимосвязь не повлияла на цену товара

Дополнительные начисления к цене, фактически уплаченной или подлежащей уплате (контрактной цене)

(ст. 19.1 Закона «ОТТ»)

- Расходы на выплату вознаграждений агенту (посреднику) , за исключением вознаграждений, уплачиваемых покупателем своему агенту (посреднику) за оказание услуг, связанных с покупкой товаров;

Расходы на тару

Расходы на упаковку , включая стоимость упаковочных материалов и работ по упаковке;

Соответствующим образом распределенная стоимость товаров и услуг, прямо или косвенно предоставленных покупателем бесплатно или по сниженной цене

Платежи за использование объектов интеллектуальной собственности (за исключением платежей за право воспроизведения в Российской Федерации)

Любая часть дохода , полученного в результате последующей продажи, распоряжения иным способом или использования товаров, которая прямо или косвенно причитается продавцу;

Расходы по перевозке

(транспортировке), погрузке, выгрузке или перегрузке товаров и проведению иных операций , связанных с их перевозкой (транспортировкой) до аэропорта, морского порта или иного места прибытия товаров на таможенную территорию РФ (термины EXW, FCA, FAS, FOB);

Расходы на страхование в связи с международной перевозкой товаров.

Вычеты из цены, фактически уплаченной или подлежащей уплате (контрактной цены)

(п.7 ст. 19 Закона «ОТТ»)

- расходы на производимые после ввоза на таможенную территорию РФ оцениваемых товаров строительство, возведение, сборку, монтаж, обслуживание или оказание технического содействия в отношении таких оцениваемых товаров, как промышленные установки, машины или оборудование;

- расходы по перевозке (транспортировке) оцениваемых товаров после их прибытия на таможенную территорию Российской Федерации;

- пошлины, налоги и сборы , взимаемые в Российской Федерации.

Метод по стоимости сделки с идентичными/однородными товарами

(методы 2-3)

Условия применения методов 2-3

- выбранные декларантом товары являются идентичными/однородными с оцениваемыми товарами;

идентичные/однородные товары проданы на экспорт в РФ;

идентичные/однородные товары ввезены в РФ в тот же или соответствующий ему период времени, что и оцениваемые товары;

таможенная стоимость идентичных/однородных товаров определена методом 1 и принята таможенным органом в соответствии со ст. 19 Закона «ОТТ»;

идентичные/однородные товары были проданы на тех же коммерческих уровнях и по существу в том же количестве, что и оцениваемые товары, или, если проводились корректировки в связи с продажей на разных коммерческих уровнях и (или) в разном количестве, то такие корректировки были проведены с соответствующим документальным подтверждением;

Метод вычитания (метод 4)

Условия применения метода 4

- Оцениваемые/идентичные/однородные товары продаются в РФ в том же состоянии, в котором они ввозятся на таможенную территорию РФ;

Оцениваемые/идентичные/однородные товары продаются лицам, не являющимися взаимосвязанными с лицами, осуществляющими продажу на территории РФ

Метод сложения (метод 5)

Резервный метод (метод 6)

Гибкое применение методов 1-5

Примеры гибкого применения методов

- за основу для определения ТС может быть принята стоимость сделки с идентичными или однородными товарами, произведенными в стране иной, чем страна, в которой были произведены оцениваемые товары;

при определении таможенной стоимости товаров на основе стоимости сделок с идентичными или однородными товарами допускается разумное отклонение от требований о том, что идентичные или однородные товары должны быть ввезены в тот же или соответствующий ему период времени, что и оцениваемые товары;

за основу для определения таможенной стоимости товаров может быть принята таможенная стоимость идентичных или однородных товаров, определенная методами 4 и 5;

В качестве основы для определения ТС товаров не могут быть использованы:

- цена на товары на внутреннем рынке страны экспорта (страны вывоза);

цена товара, поставляемого из страны его вывоза в третьи страны;

цена на внутреннем рынке Российской Федерации на товары, произведенные в Российской Федерации;

иные расходы, нежели расчетная стоимость, которая была определена для идентичных или однородных товаров;

цена, которая предусматривает принятие для таможенных целей наивысшей из двух альтернативных стоимостей;

произвольные или фиктивные стоимости;

Процедура заявления и контроля таможенной стоимости товаров

Выпуск товаров при условии обеспечения уплаты таможенных платежей, которые могут быть дополнительно начислены

Права и обязанности декларанта

| Права | Обязанности |

Принять решение о необходимости проведения консультаций с таможенным органом по выбору метода определения ТС |

|

Права и обязанности таможенного органа

| Права | Обязанности |

|

|

Порядок заявления ТС

- ТС заявляется декларантом при декларировании товаров таможенному органу

ТС заявляется в Грузовой таможенной декларации (графа 45) и Декларации таможенной стоимости (ДТС-1 или ДТС-2)

Выпуск товаров под обеспечение уплаты таможенных платежей

- Если в сроки выпуска товаров (3 дня) процедура определения ТС товаров не завершена, выпуск производится при условии обеспечения уплаты таможенных платежей, которые могут быть начислены (п. 6 ст. 323 ТК).

Выпуск товаров под обеспечение уплаты таможенных платежей осуществляется

- Если таможенным органом обнаружены признаки, указывающие на то, что заявленные при декларировании товаров сведения по ТС могут являться недостоверными либо заявленные сведения должным образом не подтверждены .

Процедура выпуска товаров под обеспечение уплаты таможенных платежей

- 1. Определяет размер обеспечения уплаты таможенных платежей

2. Направляет декларанту требование о необходимости соблюдения условий выпуска товаров с приложением расчета суммы обеспечения

3. Запрашивает у декларанта дополнительные документы и сведения с установлением срока для их представления (не более 45 дней)

Процедура выпуска товаров под обеспечение уплаты таможенных платежей

- Заполняет форму корректировки таможенной стоимости и таможенных платежей (КТС) на основе произведенного таможенным органом расчета размера обеспечения уплаты таможенных платежей

После выпуска товаров с обеспечением уплаты таможенных платежей

В случае подтверждения декларантом заявленной ТС:

- Таможенный орган принимает решение о согласии с выбранным декларантом методом определения ТС и о правильности определения ТС

- Производит возврат обеспечения уплаты таможенных платежей либо по желанию декларанта – зачет в счет будущих таможенных платежей

После выпуска товаров с обеспечением уплаты таможенных платежей

Если декларантом не представлены в установленный срок дополнительные документы и сведения либо представленные документы и сведения являются недостоверными и (или) недостаточными :

- Таможенный орган принимает решение о несогласии с выбранным декларантом методом определения ТС и о неправильности определения ТС

- Предлагает определить ТС с использованием другого метода

После выпуска товаров с обеспечением уплаты таможенных платежей

Если декларантом не представлены в установленный срок дополнительные документы и сведения либо представленные документы и сведения являются недостоверными и (или) недостаточными , и декларант отказался определить ТС на основе другого метода по предложению таможенного органа:

- Таможенный орган самостоятельно определяет ТС с заполнением ДТС и КТС

- Уведомляет декларанта о принятом решении с направлением ему ДТС и КТС

- Выставляет требование об уплате таможенных платежей

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ

- Корректировка таможенной стоимости осуществляется по результатам контроля таможенной стоимости:

— до выпуска товара;

— после выпуска товара.

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ ДО ВЫПУСКА ТОВАРОВ

КТС заполняется до выпуска товара

— технических ошибок, повлиявших на величину заявленной ТС;

— несоответствия заявленной величины ТС и ее компонентов предъявленным в их подтверждение документам;

— необоснованного выбора метода определения ТС;

— некорректного выбора основы для расчета ТС;

— несоответствия заявленных в ГТД сведений о товаре, повлиявших на величину ТС товара, фактическим сведениям, установленным таможенным органом в процессе проведения им таможенного контроля;

— несоответствия фактурной и (или) таможенной стоимости товара, заявленной в ГТД, фактической фактурной и (или), соответственно, таможенной стоимости товара, имевшей место на день принятия ГТД, в связи с отклонением количества и (или) качества поставленного товара

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ ПОСЛЕ ВЫПУСКА ТОВАРОВ

— технических и (или) методологических ошибок, допущенных при декларировании товара;

— несоответствия фактурной и (или) таможенной стоимости товара, заявленной в ГТД, фактической фактурной и (или), соответственно, таможенной стоимости товара, имевшей место на день принятия ГТД, в связи с отклонением количества и (или) качества поставленного товара

при принятии решения по ТС товаров, выпущенных с обеспечением уплаты таможенных платежей;

при принятии решения по ТС товара, выпущенного без предоставления обеспечения уплаты таможенных платежей;

при выявлении в ходе проведения таможенного и валютного контроля (за исключением таможенной ревизии) после завершения таможенного оформления товара:

— технических и (или) методологических ошибок, допущенных при декларировании товара;

— дополнительных документов и сведений о товаре, его стоимости и обстоятельствах сделки, неизвестных на момент таможенного оформления этого товара, которые не были учтены при заявлении ТС товара и при расчете суммы подлежащих уплате таможенных платежей;

при выявлении в ходе таможенной ревизии, иных проверок, осуществляемых налоговыми, правоохранительными органами, дополнительной информации и сведений о товаре, его стоимости и обстоятельствах сделки, неизвестных на момент таможенного оформления этого товара, либо которые не были учтены при определении величины ТС товара;

Кто заполняет форму КТС?

- Лицо, подавшее таможенную декларацию

при согласии декларанта уточнить ТС в рамках выбранного метода определения ТС или определить ТС другим методом;

при выпуске товаров с обеспечением уплаты таможенных платежей

- на основе принятого таможенным органом решения по ТС

- на основе произведенного таможенным органом расчета размера обеспечения уплаты таможенных платежей

КТС не заполняется:

- Если в сроки выпуска товара процедура определения ТС не завершена, а товар выпускается без предоставления обеспечения таможенных платежей, в случаях установленных таможенным законодательством ( ст.337 ТК РФ);

Перечень основных правовых нормативных актов по вопросам определения и контроля таможенной стоимости

- Закон РФ от 21.05.1993 № 5003-I «О таможенном тарифе» (в ред. Федерального закона от 08.11.2005 № 144-ФЗ)

Статья 323 Таможенного кодекса Российской Федерации

Постановление Правительства РФ от 13 августа № 500 О Порядке определения таможенной стоимости товаров, перемещаемых через таможенную границу Российской Федерации»

Приказ ФТС России от 01.09.2006 № 829 «Об утверждении формы бланков декларации таможенной стоимости (ДТС-1 и ДТС-2) и Инструкции о порядке заполнения декларации таможенной стоимости»

Приказ ФТС России от 01.09.2006 № 830 «Об утверждении бланков формы корректировки таможенной стоимости и таможенных платежей и Положения о корректировке таможенной стоимости товаров»

Приказ ГТК РФ от 05.12.2003 № 1399 «Об утверждении Положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию Российской Федерации»

Приказ ГТК России от 16.09.2003 N 1022 «Об утверждении Перечня документов и сведений, необходимых для таможенного оформления товаров в соответствии с выбранным таможенным режимом»

Компания «Поинтер»Поинтерс» предлагает таможенное оформление по реальным ценам сделок, в случае предоставления необходимых подвтерждающих документов. Наш офис в Китае поможет с оформлением необходимой документации. Подробности можно узнать у наших менеджеров по телефону или заполнить заявку.

Получайте самые свежие новости и информацию об акциях прямо на свой почтовый ящик! Не чаще 1 раза в неделю.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Определение таможенной стоимости товара

Видео:Таможенная стоимость. Часть 1Скачать

Определение таможенной стоимости товара

Как было указано выше, таможенная стоимость товара определяется декларантом в целях исчисления таможенных платежей (пошлин, таможенных сборов, акцизов, НДС), является фактически налоговой базой.

Методы определения таможенной стоимости – группа способов, на основе которых происходит вычисление цены таможенной стоимости товара.

При определении стоимости должен соблюдаться основной принцип — последовательности применения методов ее определения.

Порядок определения таможенной стоимости является одним из наиболее сложных направлений в таможенном праве. Во избежание доначислений в результате таможенных проверок рекомендуем Вам осуществлять выбор метода после консультаций со специалистами. Таможенные брокеры «Юнитрейд» вместе с юристами, руководствуясь актуальной судебной практикой арбитражных судов и учитывая условия внешнеторговой сделки, помогут обосновать наиболее выгодный для Вас метод определения стоимости.

Специалистами «Юнитрейд» в настоящей статье описаны основные методы расчета таможенной стоимости, с указанием отдельных особенностей, примеров и позициями судов по отдельным вопросам.

Главой 5 ТК ЕАЭС установлено 6 методов определения таможенной стоимости товара.

Видео:Определение таможенной стоимости. Первый методСкачать

1. Метод по стоимости сделки с ввозимыми товарами (метод 1)

Правовое регулирование – ст.39,40 ТК ЕАЭС; Решение Коллегии Евразийской экономической комиссии от 20.12.2012 № 283 «О применении метода определения таможенной стоимости товаров по стоимости сделки с ввозимыми товарами (метод 1)»

Суть метода: исчисляется как стоимость сделки с ввозимыми товарами, то есть фактически уплаченная/подлежащая уплате цена, с включенными в нее дополнительными расходами.

Ценой, фактически уплаченной или подлежащей уплате за ввозимые товары, является общая сумма всех платежей за эти товары, осуществленных или подлежащих осуществлению покупателем непосредственно продавцу или иному лицу в пользу продавца. При этом платежи могут быть осуществлены прямо или косвенно в любой форме, не запрещенной законодательством государств-членов (при этом, платеж считается не только в форме перевода денежных средств, но и путем расчетов по аккредитиву или с использованием финансовых инструментов — акция, облигация, чек, простой или переводной вексель, ордер, варрант, сертификат и др.)

Условия применения метода:

- отсутствуют ограничения в отношении прав покупателя на пользование и распоряжение товарами, за исключением ограничений, которые: ограничивают географический регион, в котором товары могут быть перепроданы; существенно не влияют на стоимость товаров; установлены актами органов Союза или законодательством государств-членов;

- продажа товаров или их цена не зависит от каких-либо условий или обязательств, влияние которых на цену товаров не может быть количественно определено;

- никакая часть дохода или выручки от последующей продажи, распоряжения иным способом или использования товаров покупателем не причитается прямо или косвенно продавцу, кроме случаев, когда в соответствии со статьей 40 ТК ЕАЭС могут быть произведены дополнительные начисления;

- покупатель и продавец не являются взаимосвязанными лицами, или покупатель и продавец являются взаимосвязанными лицами таким образом, что стоимость сделки с ввозимыми товарами приемлема для таможенных целей в соответствии с п.4 ст.39 ТК ЕАЭС (если взаимосвязь не повлияла на цену).

Доказательство взаимосвязи – отдельный сложный процесс, требующий от декларанта убедительного обоснования отсутствия влияния на конечную цену товара. Таможенный органы и суд уделяют этому вопросу серьезное внимание, зачастую не в пользу декларанта. Так, отказывая Обществу в признании незаконным решения таможенного органа о доначислении таможенных платежей, суд указал, что Обществом не были представлены документы, свидетельствующие о том, что цена товара установлена таким способом, который согласуется с нормальной ценовой практикой рассматриваемой отрасли или с тем, как устанавливается цена при продажах независимым покупателям (Постановление Пятнадцатого арбитражного апелляционного суда от 12.07.2018 N 15АП-8982/2018 по делу N А53-39163/2017).

Метод 1 не применяется:

- по безвозмездным договорам, в частности по договорам дарения, безвозмездной поставки (например, договор безвозмездной поставки рекламных, выставочных образцов);

- по договорам аренды;

- по посредническим договорам, в частности по договору комиссии, договору консигнации, агентскому договору, не содержащим цену, по которой товары продаются для вывоза на таможенную территорию Таможенного союза;

- по договорам займа, товарного кредита, по которым товары или эквивалентные им товары подлежат возврату собственнику;

- для проведения экспертизы, оценки (подтверждения) соответствия (в том числе исследований, испытаний, проверок, экспериментов и показа свойств и характеристик);

- в качестве вклада в уставный капитал (фонд).

Пример из судебной практики

Постановление Арбитражного суда Дальневосточного округа от 15.02.2019 № Ф03-105/2019 по делу № А51-16460/2018

Суть дела: ООО «ОКТАГОН» ввозило на таможенную территорию шурупы для дерева, снабженные резьбой из черных металлов, таможенная стоимость которого определена по первому методу — по стоимости сделки с ввозимыми товарами. Посчитав, что сведения, предоставленные Обществом в отношении товара не основаны на количественно определенной и документально подтвержденной информации, таможня приняла решение о внесении изменений и дополнений в сведения по спорной декларации, произвела корректировку таможенной стоимости.

Требования: о признании незаконным решения Владивостокской таможни, взыскании госпошлины и судебных издержек.

Решение суда: требование в части признании недействительным решения Владивостокской таможни о корректировке таможенной стоимости и взыскании госпошлины удовлетворено.

Выводы суда: Ссылка таможни на отличие отметок об условиях поставки в коносаменте от отметок об условиях поставки в заявке на перевозку, судом отклонена как безосновательная, с указанием на то, что само по себе данное обстоятельство не препятствует принятию таможенной стоимости, заявленной декларантом, в том числе и подтверждению ее структуры, поскольку все транспортные и платежные документы о расходах на перевозку (коносамент, счет на оплату, платежное поручение, счет-фактура об оказании услуг) сопоставляются между собой и с данными декларации в графе 17 ДТС-1.

Непредставление обществом в ходе дополнительной проверки части запрошенных документов (экспортной декларации, инвойса) не могло послужить основанием для корректировки заявленной таможенной стоимости при достаточности объема сведений, подтверждающих заявленные в декларации сведения.

Оснований для утверждения о несоответствии выводов суда установленным по делу обстоятельствам, как и полномочий для переоценки этих обстоятельств, у суда округа в силу предоставленных полномочий не имеется.

Принимая во внимание отсутствие в материалах настоящего дела доказательств, подтверждающих, что сведения, заявленные в спорной декларации на товары, основаны на недостоверной и документально неподтвержденной информации, суд округа соглашается, что арбитражный суд первой инстанции пришел к верному выводу о том, что таможня в рассматриваемом случае не доказала наличие обстоятельств, препятствующих применению обществом первого метода определения таможенной стоимости.

Отложенное определение стоимости товаров в рамках метода 1

Правовое регулирование — Решение Коллегии Евразийской экономической комиссии от 19.06.2018 № 103 «Об утверждении Порядка отложенного определения таможенной стоимости товаров».

Суть порядка: при таможенном декларировании товаров декларантом заявляется предварительная величина таможенной стоимости, а после выпуска товаров – точная величина таможенной стоимости.

Указанный порядок в рамках метода 1 имеет широкое практическое применение, так как позволяет разрешить часто встречающиеся на практике случаи, когда окончательная сумма сделки, подлежащая уплате продавцу, определяется после выпуска товаров (например, если подлежащая уплате продавцу конечная цена зависит от прибыли, полученной покупателем после реализации ввезенных товаров).

При использовании отложенного определения таможенной стоимости товаров заявляется:

- при таможенном декларировании товаров — предварительная величина таможенной стоимости товаров;

- после выпуска товаров — точная величина таможенной стоимости товаров.

Срок определения и заявления точной величины таможенной стоимости товаров не может превышать 15 месяцев со дня регистрации декларации на товары.

- если ввозимые товары, которые торгуются на международных товарных биржах, помещаются под таможенную процедуру выпуска для внутреннего потребления и в соответствии с условиями внешнеэкономического договора (контракта), в соответствии с которым товары продаются для вывоза на таможенную территорию Евразийского экономического союза, не установлена фиксированная цена, подлежащая уплате за эти товары, но при этом установлены зависимость цены товаров от биржевых цен (биржевых котировок, биржевых индексов)

- если ввозимые товары помещаются под таможенную процедуру выпуска для внутреннего потребления и условиями договора, с учетом которого должна определяться стоимость сделки с ввозимыми товарами (например, лицензионное соглашение, договор о передаче авторских прав и т.п.), не установлены фиксированные суммы лицензионных и иных подобных платежей за использование объектов интеллектуальной собственности

- если условиями договора, с учетом которого должна определяться стоимость сделки с ввозимыми товарами, предусмотрено, что часть дохода (выручки), полученного в результате последующей реализации, распоряжения иным способом или использования ввозимых товаров, прямо или косвенно причитается продавцу, и при этом установлен порядок расчета такой части дохода (выручки) на основании сведений, неизвестных на день регистрации декларации на товары.

В целом, применение отсрочки по определению точной таможенной стоимости позволяет декларантам решить проблему невозможности точного определения таможенной стоимости на момент ввоза товаров в том случае, если согласно условиям лицензионного соглашения роялти рассчитываются и уплачиваются после продажи товаров на внутреннем рынке.

Однако, процесс отложенного определения стоимости потребует усовершенствования порядка бухгалтерского учета и внутренней управленческой политики организации.

Видео:Вебинар на тему: "Определение таможенной стоимости товаров. Лицензионные и иные подобные платежи..."Скачать

2. Метод по стоимости сделки с идентичными товарами (метод 2)

Правовое регулирование – ст.41 ТК ЕАЭС; Решение Коллегии Евразийской экономической комиссии от 30.10.2012 № 202 «О применении методов определения таможенной стоимости товаров по стоимости сделки с идентичными товарами (метод 2) и по стоимости сделки с однородными товарами (метод 3)»

Суть метода: если таможенная стоимость не может быть определена по методу 1, стоимостью определяется по стоимости сделки с идентичными товарами, проданными для вывоза на таможенную территорию Союза и ввезенными на таможенную территорию Союза в тот же или в соответствующий ему период времени, что и оцениваемые товары, но не ранее чем за 90 календарных дней до ввоза на таможенную территорию Союза оцениваемых товаров.

Используется стоимость сделки с идентичными товарами, проданными на том же коммерческом уровне и по существу в том же количестве, что и оцениваемые товары, а в случае если такие условия продажи не выявлены, расчет производится с соответствующей поправкой. В случае если выявлено более одной стоимости сделки с идентичными товарами с учетом поправок, для определения таможенной стоимости ввозимых товаров применяется самая низкая из них.

При этом, идентичными считаются товары, одинаковые во всех отношениях, в том числе по физическим характеристикам, качеству и репутации.

Пример. Одинаковая во всех отношениях хлопчатобумажная ткань одного и того же изготовителя ввозится на таможенную территорию Таможенного союза двумя покупателями в одинаковом количестве, но по разным ценам. При этом установлено, что один из покупателей заключил с изготовителем долгосрочный договор, предусматривающий неоднократные поставки товара, а второй покупатель — договор о разовой поставке товара. Учитывая эти обстоятельства, изготовитель установил разные цены для этих покупателей. Таким образом, разница в ценах на ввозимую хлопчатобумажную ткань обусловлена различием в коммерческих уровнях продаж.

В данном случае хлопчатобумажная ткань, ввозимая одним покупателем, будет идентична хлопчатобумажной ткани, ввозимой другим покупателем. При этом в соответствии стоимость сделки должна быть скорректирована с учетом различий в коммерческих уровнях продаж.

Видео:Видеоурок: Таможенная стоимость и ИНКОТЕРМССкачать

3. Метод по стоимости сделки с однородными товарами (метод 3)

Правовое регулирование – ст.42 ТК ЕАЭС; Решение Коллегии Евразийской экономической комиссии от 30.10.2012 № 202 «О применении методов определения таможенной стоимости товаров по стоимости сделки с идентичными товарами (метод 2) и по стоимости сделки с однородными товарами (метод 3)»

Суть метода: если таможенная стоимость не может быть определена по методам №1, №2, она определяется по стоимости сделки с однородными товарами, проданными для вывоза на таможенную территорию Союза и ввезенными на таможенную территорию Союза в тот же или в соответствующий ему период времени, что и оцениваемые товары, но не ранее чем за 90 календарных дней до ввоза на таможенную территорию Союза оцениваемых товаров.

Используется стоимость сделки с однородными товарами, проданными на том же коммерческом уровне и по существу в том же количестве, что и оцениваемые товары, а в случае если такие условия продажи не выявлены, расчет производится с соответствующей поправкой. В случае если выявлено более одной стоимости сделки с однородными товарами с учетом поправок, для определения таможенной стоимости ввозимых товаров применяется самая низкая из них.

При этом, однородными считаются товары, не являющиеся идентичными во всех отношениях, но имеющие сходные характеристики и состоящие из схожих компонентов, произведенные из таких же материалов, что позволяет им выполнять те же функции, что и оцениваемые товары, и быть с ними коммерчески взаимозаменяемыми. При определении, являются ли товары однородными, учитываются такие характеристики, как качество, репутация и наличие товарного знака.

Пример. На таможенную территорию Таможенного союза ввозятся резиновые покрышки, одинаковые по типу (зимние шипованные), размеру, индексу скорости, индексу нагрузки, изготовленные 2 разными производителями, находящимися в одной стране. При этом каждый производитель имеет свой товарный знак. Однако покрышки, произведенные этими производителями, изготовлены по одному стандарту, имеют одинаковое качество, пользуются одинаковой репутацией на рынке и используются для производства автомобилей на таможенной территории Таможенного союза.

В связи с тем что данные резиновые покрышки произведены под разными товарными знаками, они не являются одинаковыми во всех отношениях и не могут рассматриваться как идентичные. Вместе с тем резиновые покрышки имеют одинаковые характеристики и репутацию на рынке, что дает им возможность выполнять одни и те же функции и быть коммерчески взаимозаменяемыми. Таким образом, с учетом того что резиновые покрышки изготовлены по одному стандарту, из одинаковых материалов, имеют одинаковую репутацию на рынке и являются коммерчески взаимозаменяемыми, они могут быть признаны однородными.

Видео:Дополнительные начисления работнику (премия, доплата и т.д.)Скачать

4. Метод вычитания (метод 4)

Правовое регулирование – ст.43 ТК ЕАЭС; Решение Коллегии ЕЭК от 13.11.2012 № 214 «О применении метода вычитания (метод 4) при определении таможенной стоимости товаров»

Суть метода: базируется на цене, по которой ввозимые (оцениваемые) или идентичные, или однородные товары были проданы наибольшей агрегированной партией на территории Российской Федерации в неизменном состоянии (без каких-либо дополнений). Из цены при этом вычитаются затраты, характерные только для внутреннего рынка, которые не должны быть включены в таможенную стоимость:

- вознаграждение посреднику (агенту), либо надбавка к цене;

- обычные расходы на осуществленные на таможенной территории Союза перевозку (транспортировку), страхование и иные связанные с такими операциями расходы;

- таможенные пошлины, налоги, сборы и применяемые в соответствии с законодательством государств-членов иные налоги.

Товары могут рассматриваться как находящиеся в том же состоянии, в котором они были ввезены на таможенную территорию Таможенного союза, в том числе в тех случаях, когда они претерпели следующие изменения:

- усушка;

- утруска;

- естественное испарение (для жидкостей);

- появление небольшой ржавчины;

- получение незначительных повреждений, не отражающихся на характеристиках товаров, влияющих на их стоимость;

- в отношении них были произведены операции по удалению упаковочных материалов и (или) консервантов перед продажей на внутреннем рынке Таможенного союза.

Пример. Имеется информация по двум продажам — в первом случае 500 единиц товара проданы по цене 95 денежных единиц, во втором — 400 единиц товара проданы по цене 90 денежных единиц. Наибольшее количество единиц товара, проданных по одной цене, равняется 500. Таким образом, цена единицы товара, по которой товары продаются в наибольшем совокупном количестве, составляет 95 денежных единиц.

Метод 4 не применяется:

- если в результате дальнейшей переработки (обработки) оцениваемые товары теряют свои индивидуальные признаки, за исключением случаев, когда, несмотря на потерю товарами своих индивидуальных признаков, величина стоимости, добавленной в результате переработки (обработки), может быть точно определена;

- оцениваемые товары не утрачивают свои индивидуальные признаки, но составляют столь незначительную часть в товарах, продаваемых на таможенной территории Союза, что стоимость оцениваемых товаров не оказывает существенного влияния на стоимость продаваемых товаров.

Видео:Видео вебинара "Определение таможенной стоимости товаров..."Скачать

5. Метод сложения (метод 5)

Правовое регулирование – ст. 44 ТК ЕАЭС; Решение Коллегии ЕЭК от 12.12.2012 № 273 «О применении метода сложения (метод 5) при определении таможенной стоимости товаров»

Суть метода: принимается расчетная стоимость товаров на основе учета издержек производства этих товаров, к которым добавляется сумма прибыли и расходов, характерных для продажи оцениваемых товаров:

- расходов по изготовлению или приобретению материалов и расходов на производство оцениваемых товаров;

- суммы прибыли и общих расходов (коммерческих и управленческих расходов), эквивалентной той величине, которая обычно учитывается при продажах товаров того же класса или вида, что и оцениваемые товары, которые производятся в стране экспорта;

- расходов по перевозке товаров до границы ЕАЭС, работ связанных с погрузкой/разгрузкой товаров в рамках перевозки до границы ЕАСЭ, а также страхования груза.

Таможенная стоимость товаров определяется, как правило, на основе документов и сведений, доступных на таможенной территории Таможенного союза.

Однако для определения расчетной стоимости необходимо располагать документами и сведениями о расходах на производство (об издержках производства) оцениваемых (ввозимых) товаров, другими документами и сведениями производителя указанных товаров, который находится за пределами таможенной территории Таможенного союза.

Пример

Иностранная организация (далее — производитель) поставляет своей дочерней организации, зарегистрированной в одном из государств — членов (далее — импортер-покупатель), турбинное оборудование. Поскольку таможенная стоимость турбинного оборудования не может быть определена в соответствии предыдущими методами, ее определение осуществляется по методу 5.

Ввозимое турбинное оборудование изготовлено по специальному заказу импортера-покупателя.

Для производства турбинного оборудования импортер-покупатель бесплатно предоставил производителю предназначенные исключительно для производства этого оборудования эскизы и чертежи стоимостью 500 денежных единиц, которые были выполнены на таможенной территории Таможенного союза.

Таможенному органу предоставлены полученные от производителя документы и сведения, на основе которых были определены следующие показатели:

- расходы по изготовлению или приобретению материалов — 4 000 денежных единиц;

- расходы на производство — 3 500 денежных единиц;

- общие расходы (коммерческие и управленческие расходы) — 350 денежных единиц;

- прибыль — 1 570 денежных единиц;

- расходы по доставке товаров составляют 80 денежных единиц.

В распоряжении таможенного органа имеются также документально подтвержденные торгово-промышленной палатой страны производства сведения о том, что обычно сумма прибыли и общих расходов (коммерческих и управленческих расходов) при продажах товаров того же класса или вида для вывоза на таможенную территорию Таможенного союза составляет около 25 процентов от суммы расходов по изготовлению или приобретению материалов и расходов на производство турбинного оборудования. Применительно к рассматриваемой ситуации эта величина составляет 1 875 денежных единиц ((4 000 + 3 500) x 25%).

Сумма прибыли и общих расходов (коммерческих и управленческих расходов) в рассматриваемом случае составляет 1 920 денежных единиц (1 570 + 350), или 25,6 процента, что сопоставимо с ее обычной величиной. Таким образом, значение указанного показателя в целях определения таможенной стоимости турбинного оборудования является приемлемым.

Поскольку эскизы и чертежи, предназначенные для производства турбинного оборудования, были выполнены на таможенной территории Таможенного союза и предоставлены производителю бесплатно, в соответствии с абзацем первым пункта 3 статьи 9 Соглашения их стоимость (500 денежных единиц) не учитывается при определении таможенной стоимости турбинного оборудования.

Таможенная стоимость турбинного оборудования определяется путем сложения расходов по изготовлению или приобретению материалов, расходов на производство, общих расходов (коммерческих и управленческих расходов), прибыли и расходов по доставке товаров (4 000 + 3 500 + 1 920 + 80 = 9 500 денежных единиц).

Видео:Таможенная стоимостьСкачать

6. Резервный метод определения таможенной стоимости (метод 6)

Правовое регулирование – ст. 45 ТК ЕАЭС;

Суть метода: используется в случае, если таможенная стоимость ввозимых товаров не может быть определена по методам 1-5 и применяется исходя из принципов и положений настоящей главы на основе сведений, имеющихся на таможенной территории Союза. Вместе с тем, допускается гибкость при использовании вышеописанных методов.

Важно, что при применении резервного метода запрещается использование статистики сроком давности более 90 дней и таможенная стоимость ввозимых товаров в соответствии с настоящим методом не должна определяться на основе:

- цены на внутреннем рынке Союза на товары, произведенные на таможенной территории Союза;

- системы, предусматривающей принятие для таможенных целей более высокой из двух альтернативных стоимостей;

- цены на товары на внутреннем рынке страны вывоза;

- иных расходов, чем расходы, включенные в расчетную стоимость, которая была определена для идентичных или однородных товаров в соответствии со статьей 44 настоящего Кодекса;

- цены на товары, поставляемые из страны их вывоза в государства, не являющиеся членами Союза;

- минимальной таможенной стоимости товаров;

- произвольной или фиктивной стоимости.

Метод 6 является часто применяется таможенными органами при корректировке таможенной стоимости.

Судебная практика по применению резервного метода

Постановление Арбитражного суда Восточно-Сибирского округа от 29.05.2018 № Ф02-1612/2018 по делу N А78-8972/2017

Суть дела: ООО «Меркурий» ввозило на таможенную территорию автокран, таможенная стоимость которого заявлена по цене сделки с ввозимыми товарами на условиях поставки DAP-Забайкальск. Таможенный орган посчитал представленные сведения о товаре недостоверными и должным образом не подтверждёнными, в связи с чем было принято решение о корректировке таможенной стоимости с применением резервного метода (метод 6).

Требования: ООО «Меркурий обратилось в арбитражный суд с требованием о признании недействительным решения о корректировке таможенной стоимости товаров.

Решение суда: Постановление Четвертого арбитражного апелляционного суда требования Общества удовлетворены (отменено решение Арбитражного суда Забайкальского края)

Выводы суда: Применяя при корректировке таможенной стоимости товара резервный метод, предусмотренный, таможенным органом не соблюдено установленное правило последовательного применения методов определения таможенной стоимости товаров при невозможности использования первого метода. Мотивированного обоснования невозможности применения методов определения таможенной стоимости товаров, предшествующих резервному методу, таможенным органом не приведено.

Согласно пункту 14 Постановления Пленума Верховного Суда Российской Федерации от 12.05.2016 «№ 18 «О некоторых вопросах применения судами таможенного законодательства» при невозможности использования первого метода (по стоимости сделки с ввозимыми товарами) каждый последующий метод применяется, если таможенная стоимость не может быть определена путем использования предыдущего метода.

В случае невозможности определения таможенной стоимости ввозимых товаров по стоимости сделки с ними таможенная стоимость товаров определяется в соответствии с положениями, установленными статьями 6 и 7 Соглашения, применяемыми последовательно (абзац 2 пункта 1 статьи 2 Соглашения от 25.01.2008).

Следовательно, корректировка таможенной стоимости допускается лишь на условиях соблюдения названного принципа последовательности применения методов ее определения.

🌟 Видео

DASLAB_Мнение экспертов_Лицензионные платежиСкачать

Расчет таможенной стоимости на примере I Баркова НатальяСкачать

Таможенные платежи: примеры решения задачСкачать

Дополнительная проверка таможенной стоимости товаров.Скачать

Таможенная стоимость: определение и корректировкаСкачать

Актуальные вопросы определения и контроля таможенной стоимости. Часть 3Скачать

Актуальные вопросы определения и контроля таможенной стоимости.Часть 4Скачать

Актуальные вопросы определения и контроля таможенной стоимости. Часть 2Скачать

Определение таможенной стоимости. / Расчет таможенной стоимостиСкачать