Виктор планирует 15 декабря взять в банке кредит на 2 года в размере 1 962 000 рублей. Сотрудник банка предложил Виктору два различных варианта погашения кредита, описание которых приведено в таблице.

| Вариант 1 |

|---|

| Вариант 2 |

На сколько рублей меньше окажется общая сумма выплат банку по более выгодному для Виктора варианту погашения кредита?

Пусть S — размер кредита, он равен 1962 тысячам рублей. Срок погашения кредита n составляет 2 года или 24 месяца. Процентная ставка r составляет в первом варианте 18% годовых, а во втором 2% ежемесячно.

В первом варианте долг х выплачен двумя платежами, поэтому откуда

тыс. руб.

Сумма выплат составляет тыс. руб.

Во втором варианте суммы долга составляют арифметическую прогрессию:

а выплаты равны

Поэтому для суммы выплат получаем:

или тыс. руб.

Следовательно, более выгоден кредит, описанный в варианте 2; разность сумм выплат составит

- Тема 2. Методологические основы принятия финансовых решений

- Методические указания

- 2.1. Денежные потоки и методы их оценки

- Задача 2.1.1.

- Задача 2.1.2.

- Задача 2.1.3.

- Задача 2.1.4.

- Задача 2.1.5.

- Задача 2.1.6.

- Задача 2.1.7.

- Задача 2.1.8.

- Задача 2.1.9.

- Задача 2.1.10.

- Задача 2.1.11.

- Задача 2.1.12.

- Задача 2.1.13.

- Задача 2.1.14.

- Задача 2.1.16.

- Задача 2.1.17.

- Задачи для самостоятельного решения

- Задача 2.1.18.

- Задача 2.1.19.

- Задача 2.1.20.

- Задача 2.1.21.

- Задача 2.1.22.

- Задача 2.1.23.

- Задача 2.1.24.

- Задача 2.1.25.

- Задача 2.1.26.

- Задача 2.1.27.

- Задача 2.1.28.

- Задача 2.1.29.

- Задача 2.1.30.

- Задача 2.1.31.

- Задача 2.1.32.

- Задача 2.1.33.

- 2.2. Методы оценки финансовых активов

- Задача 2.2.1.

- Задача 2.2.2.

- Задача 2.2.3.

- Задача 2.2.4.

- Задача 2.2.5.

- Задача 2.2.8.

- Задача 2.2.9.

- Задача 2.2.10.

- Задачи для самостоятельного решения

- Задача 2.2.11.

- Задача 2.2.12.

- Задача 2.2.13.

- Задача 2.2.14.

- Задача 2.2.15.

- Задача 2.2.16.

- Задача 2.2.17.

- Задача 2.2.18.

- Задача 2.2.19.

- Задача 2.2.20.

- 2.3. Риск в финансовом менеджменте

- Задача 2.3.1.

- Задача 2.3.2.

- Задачи для самостоятельного решения

- Задача 2.3.3.

- Задача 2.3.4.

- 2.4. Принятие решений в условиях риска и неопределенности

- Задача 2.4.1.

- Задачи для самостоятельного решения

- Задача 2.4.2.

- Задача 2.4.3.

- Задача 2.4.4.

- Задача 2.4.5.

- Задача 2.4.6.

- Задача 2.4.7.

- Задача 2.4.8.

- Задача 2.4.9.

- Задача 2.4.10.

- Задача 2.4.11.

- 2.5. Риск и доходность финансовых активов

- Задача 2.5.1.

- Задача 2.5.2.

- Задача 2.5.3.

- Задача 2.5.4.

- Онлайн-калькулятор вкладов – введите параметры и получите мгновенный расчет дохода

- Расчет доходности вклада

- Самые выгодные вклады банков

- Специальные предложения:

- Банк Хоум Кредит

- Альфа-банк

- Росгосстрах Банк

- Дебетовые карты могут быть выгоднее, чем вклады:

- Вклады в Микрофинансовые компании:

- Онлайн-калькулятор банковских вкладов

- Другие особенности расчета

- 📸 Видео

Видео:Экономическая задача на дифференцированный платеж из ЕГЭ по математикеСкачать

Тема 2. Методологические основы принятия финансовых решений

Цель практикума по данной теме — сформировать навык решения задач на основе дисконтирования и компаундирования, обучить методам оценки доходности и риска, ознакомить с правилами решений в условиях риска и неопределенности.

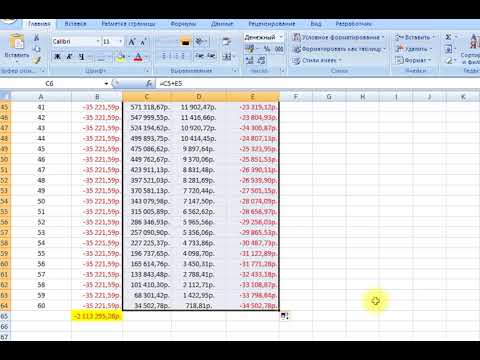

Видео:дифференцированный платеж график в ExcelСкачать

Методические указания

Приступая к рассмотрению примеров и самостоятельному решению задач, необходимо внимательно прочесть контент по соответствующему вопросу темы. Базовые концепции в данной теме — это концепция денежного потока и концепция временной ценности денег. Важнейшие понятия: простые и сложные проценты, денежный поток, современная (настоящая) и будущая стоимости, внутренняя стоимость, доход, доходность и риск. Эти понятия следует выучить и разобраться в их соотношениях.

В решении задач используются формулы, объяснение которых представлено в контенте. Для облегчения поиска необходимых разъяснений в контенте нумерация формул и обозначения в практикуме такие же, как и в контенте.

Видео:Аннуитентный платеж. График в ExcelСкачать

2.1. Денежные потоки и методы их оценки

В данном параграфе используются следующие обозначения:

A — одинаковый ежегодный (ежеквартальный, ежемесячный и т. п.) приток/отток денег (выплаты, арендная плата), ден. ед.;

D — доход, дивиденд, ден. ед.;

d — учетная ставка, доходность, %;

F — будущая стоимость (вклада, будущая сумма возвращаемого долга), ден. ед.;

FV — будущая (наращенная) стоимость денежного потока, ден. ед.;

k — количество периодов, лет, месяцев, дней;

m — число начислений в год, разы;

n — срок аренды (выплат, погашения долга, денежного потока), годы, месяцы, дни;

P — настоящая стоимость (вклада, долга), ден. ед.;

PV — настоящая (дисконтированная, приведенная) стоимость денежного потока, ден. ед.;

r — процентная ставка (ставка наращения, ставка дисконтирования), %;

V — внутренняя стоимость.

Задача 2.1.1.

Определить, чему равны учетная и процентная ставки при возрастании стоимости за год с 12 до 15 тыс. р.

Методические указания: использовать формулы (2.1.1), (2.1.2).

Дано:

Решение:

Учетная ставка находится по отношению к будущей стоимости:

Процентная ставка находится по отношению к настоящей (современной) стоимости:

Ответ: Учетная ставка равна 20 %, процентная ставка равна 25 %.

Задача 2.1.2.

Какая сумма будет в банке через 3 года, если вложено 120 тыс. р. под 11 % годовых: а) без капитализации; б) с капитализацией?

Методические указания: использовать формулы (2.1.3), (2.1.5), (2.1.7).

Дано:

Решение:

По схеме простых процентов (без капитализации) наращенная сумма вклада составит:

F = P х (1 + r х n) = 120 х (1 + 0,11 х 3)=159,6 тыс. р.

При условии капитализации дохода используется

схема сложных процентов:

Ответ:

а) без капитализации сумма составит 159,6 тыс. р.

б) с капитализацией сумма составит 164,1 тыс. р.

Задача 2.1.3.

Сколько нужно вложить в банк для получения через 5 лет 400 тыс. р. под 15 % годовых: а) без капитализации; б) с капитализацией?

Методические указания: использовать формулы (2.1.3), (2.1.4), (2.1.5), (2.1.7).

Дано:

Решение:

Из формулы 2.1.5 (схема простых процентов) следует:

Из формулы 2.1.7 (схема сложных процентов) следует:

Ответ: При условии наращения без капитализации следует вложить 228,6 тыс. р., при наращении с капитализацией — 198,9 тыс. р.

Задача 2.1.4.

Под какой процент следует вложить 100 тыс. р., чтобы получить 200 тыс. р. через 4 года?

Методические указания: использовать формулы (2.1.5), (2.1.7).

Дано:

Решение:

Поскольку в условии не уточняется, какую схему наращения следует использовать, рассмотрим оба варианта.

По схеме простых процентов наращение осуществляется по формуле 2.1.5, из которой следует:

По схеме сложных процентов наращение осуществляется по формуле 2.1.7, из которой следует:

Ответ: 100 тыс. р. следует вложить: а) без капитализации под 25 % годовых, б) с капитализацией — под 18,9 % годовых.

Задача 2.1.5.

Определить период начисления, за который первоначальный капитал в размере 25 тыс. р. вырастет до 40 тыс. р., если используется простая процентная ставка 20 % годовых.

Методические указания: использовать формулы (2.1.5).

Дано:

Решение:

Период начисления определяется по схеме простых процентов:

Ответ: Период начисления, за который первоначальный капитал увеличится до 40 тыс. р., составит 3 года.

Задача 2.1.6.

Кредит выдается под простую ставку 26 % годовых на 250 дней. Рассчитать сумму, получаемую заемщиком, и сумму процентных денег, если требуется возвратить 40 тыс. р.

Методические указания: использовать формулы (2.1.5), (2.1.6).

Дано:

Решение:

Сумма, получаемая заемщиком, определяется по схеме простых процентов:

Поскольку ставка годовая, срок займа следует выразить в годах:

Ответ: Сумма, получаемая заемщиком, 33 955,8 р., сумма процентных денег 6 044,2 р.

Задача 2.1.7.

Рассчитать учетную ставку, которая обеспечивает получение 9 млн р., если сумма в 10 млн р. выдается в ссуду на полгода.

Методические указания: использовать формулу (2.1.6).

Дано:

Решение:

Учетная ставка определяется по схеме простых процентов:

Ответ: Учетная ставка составляет 20 %.

Задача 2.1.8.

Определить современное значение суммы в 120 тыс. р., которая будет выплачена через 2 года, при использовании сложной учетной ставки 18 % годовых.

Методические указания: использовать формулы (2.1.6), (2.1.7).

Дано:

Решение:

Современное значение определяется по формуле сложной учетной ставки:

Ответ: Современное значение составляет 80 688 р.

Задача 2.1.9.

Какая сумма образуется в банке через 2 года, если в банк положено 10 тыс. р. под 12 % годовых, начисляемых ежеквартально?

Методические указания: использовать формулу (2.1.8).

Дано:

Решение:

Проценты начисляются ежеквартально, т. е. 4 раза в год (m = 4). В этой ситуации будущая стоимость определяется:

Ответ: В банке накопится сумма 8157,3 р.

Задача 2.1.10.

Выдан кредит 200 тыс. р. на I квартал под 25 % годовых. В случае просрочки возврата долга процентная ставка увеличивается на 5 % в каждом следующем квартале и начисляется на наращенную сумму. Долг возвращается через год. Какую сумму следует вернуть?

Методические указания: ввести дополнительные обозначения:

использовать формулу (2.1.7).

Дано:

Решение:

Находим ставки наращения по кварталам:

Будущую стоимость находим по схеме сложных процентов с учетом того, что в каждом периоде ставки разные:

Ответ: В случае возврата долга через год следует вернуть 273,3 тыс. р.

Задача 2.1.11.

Какие условия вклада более выгодные: 1) 12 % годовых с ежеквартальным начислением; 2) 11 % годовых с ежемесячным начислением; 3) 12,5 % с начислением в конце года?

Методические указания: использовать формулу (2.1.9).

Дано:

Решение:

Для сравнения вкладов с разными сроками начисления необходимо рассчитать эффективную ставку:

Ответ: Наиболее выгоден первый вклад, т. к. фактически он дает 12,55 % годовых, менее всего выгоден второй вклад, дающий 11,57 % годовых.

Задача 2.1.12.

Рассчитать все возможные оценки денежного потока, включающего четыре последовательные выплаты в объеме 200, 180, 150 и 190 тыс. р. в год при процентной ставке 15 %.

Методические указания: использовать формулы (2.1.4), (2.1.5), (2.1.11) — (2.1.14).

Дано:

Решение:

Поскольку в условии не уточняется, какую схему наращения следует использовать, рассмотрим оба варианта.

По схеме сложных процентов дисконтирование осуществляется по формулам (2.1.13) и (2.1.14):

1) настоящая стоимость потока постнумерандо:

2) настоящая стоимость потока пренумерандо:

Можно увидеть, что

3) будущая стоимость постнумерандо:

4) будущая стоимость пренумерандо:

Можно увидеть, что

Ответ:

Определим стоимость денежного потока при условии начисления простых процентов:

1) настоящая стоимость потока постнумерандо:

2) настоящая стоимость потока пренумерандо:

3) будущая стоимость потока постнумерандо:

4) будущая стоимость потока пренумерандо:

Ответ:

Обратите внимание: настоящая стоимость при начислении простых процентов больше, чем при начислении сложных, а будущая стоимость при начислении простых процентов меньше, чем при начислении сложных.

Задача 2.1.13.

Сколько нужно вложить в банк под 25 % годовых, чтобы в течение 4 лет получать выплаты по 100 тыс. р.?

Методические указания: использовать формулу (2.1.15).

Дано:

Решение:

Поскольку выплаты равномерные, то воспользуемся формулой для нахождения настоящей стоимости аннуитета постнумерандо:

Ответ: Следует вложить 236 160 р.

График начислений процентов и выплат представлен в табл. 2.1.1.

Таблица 2.1.1 — Начисление процентов и ежегодные выплаты, р.

Сумма на начало года

Начисленная сумма процентов

Сумма на конец года

Выплата в конце года

Задача 2.1.14.

Определить настоящую стоимость аренды на 5 лет, при которой в начале каждого года владелец получает по 20 тыс. $. Альтернативная доходность 10 % годовых.

Методические указания: использовать формулы (2.1.15) и (2.1.16).

Дано:

Решение:

Выплаты осуществляются в начале каждого года, т. е. данная аренда порождает поток пренумерандо:

Ответ: Настоящая стоимость аренды составляет 83 380 $.

Задача 2.1.15.

Инвестор выдал кредит 1 млн $ на 5 лет под 20 % (r1) годовых. Долг возвращается ежегодными равными платежами. Получаемые ежегодно деньги инвестор вносит в банк на депозит под 10 % (r2) годовых. Какая сумма образуется в банке через 5 лет?

Методические указания: использовать формулы (2.1.15) и (2.1.17).

Дано:

Решение:

Вначале определяются ежегодные платежи по возврату долга. Поскольку долг возвращается равными платежами, этот денежный поток рассматривается как постоянный аннуитет. Из формулы настоящей стоимости аннуитета постнумерандо (2.1.15) можно найти размер ежегодного платежа:

Для расчета суммы, накопленной в банке следует воспользоваться формулой будущей стоимости аннуитета постнумерандо:

Ответ: В банке будет накоплена сумма 2041 тыс. $.

Задача 2.1.16.

Рассчитать стоимость аренды при ежегодной выплате 15 тыс. р. и процентной ставке 10 %: а) на срок 10 лет, б) бессрочной

Методические указания: использовать формулы (2.1.15) — (2.1.19).

Дано:

Решение:

Для каждого срочного денежного потока можно рассчитать четыре оценки:

1) настоящая стоимость аренды постнумерандо (при оплате аренды в конце каждого года):

2) настоящая стоимость аренды пренумерандо (при оплате аренды в начале каждого года):

3) Будущая стоимость аренды постнумерандо:

4) будущая стоимость аренды пренумерандо:

Оценки бессрочной аренды:

Ответ:

Задача 2.1.17.

Определить размер равномерных выплат при возврате долга, если сумма долга 150 тыс. р. на 4 года, процентная ставка 11 % годовых.

Методические указания: использовать формулу (2.1.15).

Дано:

Решение:

При условии возврата долга равными долями в конце каждого года соответствующий денежный поток представляет собой постоянный аннуитет, постнумерандо, размер платежа по которому определяется из формулы настоящей стоимости аннуитета:

Ответ: Ежегодный размер выплат составит 48,4 тыс. р.

Замечание: Следует обратить внимание на структуру платежа, которая меняется год от года (табл. 2.1.2).

Таблица 2.1.2 — Структура ежегодных платежей

Остаток долга на начало года

Сумма в счет погашения долга

Задачи для самостоятельного решения

Задача 2.1.18.

Определить, чему равны учетная и процентная ставки при возрастании стоимости за год с 10 до 18 тыс. р.

Методические указания: использовать формулы (2.1.1), (2.1.2).

Задача 2.1.19.

Рассчитать все возможные оценки денежного потока, включающего четыре последовательных выплаты в объеме (200, 180, 250, 220, 190) тыс. р. в год при процентной ставке 13 %.

Методические указания: использовать формулы (2.1.4), (2.1.5), (2.1.11) — (2.1.14).

Задача 2.1.20.

Рассчитать стоимость аренды при ежегодной выплате 25 тыс. р. и процентной ставке 12 %: а) на срок 15 лет, б) бессрочной.

Методические указания: использовать формулы (2.1.15) — (2.1.19).

Задача 2.1.21.

Выдан кредит 100 тыс. р. на полугодие под 30 % годовых. В случае просрочки возврата долга процентная ставка увеличивается на 3 % в каждом следующем полугодии и начисляется на наращенную сумму. Долг возвращается через 1,5 года. Какую сумму следует вернуть?

использовать формулу (2.1.7).

Задача 2.1.22.

Сколько нужно вложить в банк для получения через 4 года 500 тыс. р. под 12 % годовых: а) без капитализации, б) с капитализацией?

Методические указания: использовать формулы (2.1.3) — (2.1.5), (2.1.7).

Задача 2.1.23.

Рассчитать учетную ставку, которая обеспечивает получение 8 млн р., если сумма в 8,5 млн р. выдается в ссуду на один квартал.

Методические указания: использовать формулу (2.1.6).

Задача 2.1.24.

Сколько нужно вложить в банк под 15 % годовых, чтобы в течение 5 лет получать выплаты по 100 тыс. р.?

Методические указания: использовать формулу (2.1.15).

Задача 2.1.25.

Какая сумма будет в банке через 4 года, если вложено 110 тыс. р. под 12 % годовых: а) без капитализации, б) с капитализацией?

Методические указания: использовать формулы (2.1.3), (2.1.5), (2.1.7).

Задача 2.1.26.

Определить современное значение суммы в 150 тыс. р., которая будет выплачена через 2 года при использовании сложной учетной ставки 15 % годовых.

Методические указания: использовать формулы (2.1.6), (2.1.7).

Задача 2.1.27.

Определить настоящую стоимость аренды на 15 лет, при которой, в начале каждого года владелец получает по 20 000 $. Альтернативная доходность 12 % годовых.

Методические указания: использовать формулы (2.1.15) и (2.1.16).

Задача 2.1.28.

Определить размер равномерных выплат при возврате долга, если сумма долга 200 тыс. р. на 3 года, процентная ставка 12 % годовых.

Методические указания: использовать формулу (2.1.15).

Задача 2.1.29.

Под какой процент следует вложить 50 тыс. р., чтобы получить 150 тыс. р. через 5 лет?

Методические указания: использовать формулы (2.1.5), (2.1.7).

Задача 2.1.30.

Какие условия вклада более выгодные: 1) 13 % годовых с ежеквартальным начислением; 2) 12 % годовых с ежемесячным начислением; 3) 14 % с начислением в конце года?

Методические указания: использовать формулу (2.1.9).

Задача 2.1.31.

Кредит выдается под простую ставку 20 % годовых на 280 дней. Рассчитать сумму, получаемую заемщиком, и сумму процентных денег, если требуется возвратить 35 тыс. р.

Методические указания: использовать формулы (2.1.5), (2.1.6).

Задача 2.1.32.

Определить период начисления, за который первоначальный капитал в размере 35 тыс. р. вырастет до 50 тыс. р., если используется простая процентная ставка 25 % годовых.

Методические указания: использовать формулу (2.1.5).

Задача 2.1.33.

Инвестор выдал кредит 800 тыс. $ на 4 года под 18 % (

Методические указания: использовать формулы (2.1.15) и (2.1.17).

Задача 2.1.34.

Какая сумма образуется в банке через 2,5 года, если в банк положена 1000 р. под 13 % годовых, начисляемых ежеквартально?

Методические указания: использовать формулу (2.1.8).

Видео:Расчет кредитов и лизингаСкачать

2.2. Методы оценки финансовых активов

В данном параграфе используются следующие обозначения:

A — одинаковый ежегодный (ежеквартальный, ежемесячный и т. п.) приток/отток денег (выплаты, арендная плата), ден. ед.;

D — доход, дивиденд, ден. ед.;

d — учетная ставка, доходность, %;

F — будущая стоимость (вклада, будущая сумма возвращаемого долга), ден. ед.;

g — темп прироста дивиденда, %;

k — количество периодов, лет, месяцев, дней;

m — число начислений в год, разы;

N — номинал; ден. ед.;

n — срок аренды (выплат, погашения долга, денежного потока), годы, месяцы, дни;

P — настоящая стоимость (вклада, долга), ден. ед.;

r — процентная ставка (ставка наращения, ставка дисконтирования), %;

re— эффективная процентная ставка, %;

V — внутренняя стоимость;

аор — акция обыкновенная с равномерным ростом дивиденда;

аон — акция обыкновенная с неравномерным ростом дивиденда;

ап — привилегированная акция;

апв — акция привилегированная выкупная;

он — облигация с нулевым купоном;

об — облигация бессрочная;

опд — облигация безотзывная с постоянным доходом.

Задача 2.2.1.

Определить курсовую стоимость привилегированной акции, номинал которой 300 р., ставка дивиденда 25 %. Банковская ставка процента 20 %.

Методические указания: использовать формулу (2.2.5).

Дано:

Решение:

Исходя из предположения, что курсовая стоимость отражает внутреннюю стоимость акции, курсовую стоимость можно найти следующим образом:

Ответ: Курсовая стоимость акции составляет 375 ру.

Задача 2.2.2.

Какова внутренняя стоимость имущества, аренда которого приносит 20 тыс. $ годового дохода, если среднерыночная ставка процента составляет 10 %.

Методические указания: использовать формулу (2.2.5).

Дано:

Решение:

Постоянный регулярный доход, который приносит сдача в аренду имущества, по существу представляет собой денежный поток, аналогичный потоку дивидендов, порождаемому привилегированной акцией.

В связи с этим можно воспользоваться формулой оценки внутренней стоимости привилегированной акции:

Ответ: Внутренняя стоимость имущества составляет 200 тыс. $.

Задача 2.2.3.

Последний выплаченный дивиденд составил 200 р. на одну акцию. Ожидается рост дивидендов со среднегодовым темпом прироста 5 %. Среднерыночная доходность акций аналогичного класса риска составляет 10 %. Определить целесообразность покупки акции, если ее цена на рынке составляет 4,5 тыс. р.

Методические указания: использовать формулу (2.2.8).

Дано:

Решение:

Оценка внутренней стоимости акции с равномерно возрастающим дивидендом рассчитывается с помощью формулы Гордона:

Далее необходимо сравнить цену и внутреннюю стоимость акции:

Р = 4500 р. > 4200 p. = V аор.

Ответ: Внутренняя стоимость акции меньше рыночной цены, поэтому покупка акции нецелесообразна.

Задача 2.2.4.

На ближайшие 4 года компания планирует выплату дивидендов в размере 1,5; 2; 2,2 и 2,6 $ на одну акцию, соответственно. В дальнейшем ожидается равномерный рост дивидендов по 4 % в год. Доходность финансовых инструментов аналогичного класса риска составляет 12 %. Акцию можно продать за 30 $. Целесообразно ли это?

Методические указания: использовать формулы (2.2.4), (2.2.5) и (2.2.10).

Дано:

Решение:

В данном случае внутренняя стоимость акции складывается из двух слагаемых — первое (для первых 4 лет) на основе формулы (2.2.4); второе — для 5-го и последующих периодов на основе формулы (2.2.5) с учетом дисконтирования. Итоговая формула для оценки внутренней стоимости акции в данном случае примет вид:

Сравним внутреннюю стоимость и цену — цена выше.

Ответ: Поскольку цена выше внутренней стоимости, продажа акции целесообразна (при возможности вложения денег в другие финансовые инструменты со среднерыночной доходностью 12 % и аналогичным классом риска).

Задача 2.2.5.

Целесообразна ли покупка акции за 58 $, если последний полученный дивиденд 3 $. Ожидается сохранение этого дивиденда в ближайшие 3 года, а затем равномерный рост с темпом прироста 2 % в год. Доходность финансовых инструментов аналогичного класса риска составляет 7 %.

Методические указания: использовать формулы (2.1.15), (2.2.10).

Дано:

Решение:

Для определения внутренней стоимости акции воспользуемся формулой (2.2.10) с учетом того, что в первые 3 года денежный поток представляет собой постоянный аннуитет (формула 2.1.15):

Для ответа на вопрос о целесообразности покупки акции необходимо сравнить рыночную цену и внутреннюю стоимость акции:

P = 58 $ 0,16), приобретение пакета облигаций целесообразно.

Задача 2.2.8.

Какова теоретическая стоимость бессрочной облигации с годовым доходом 500 р. при приемлемой прибыльности 17 %?

Методические указания: использовать формулу (2.2.12).

Дано:

Решение:

Ответ: Теоретическая стоимость бессрочной облигации составляет 2941 рубль.

Задача 2.2.9.

Рассчитать внутреннюю стоимость облигации, выпущенную на 4 года номиналом 1 тыс. р. Купонная ставка 15 % годовых, доход выплачивается дважды в год. Среднерыночная ставка — 10 %. Проанализировать зависимость внутренней стоимости от среднерыночной ставки процента.

Методические указания: использовать формулы (2.1.9), (2.1.15) и (2.2.13).

Дано:

Решение:

Модифицируем формулу (2.2.13) с использованием формул (2.1.9) и (2.1.15):

Рассмотрим, как изменится внутренняя стоимость облигации при увеличении среднерыночной ставки процента, например, до 18 %:

При увеличении среднерыночной ставки процента внутренняя стоимость финансового инструмента уменьшается, и наоборот, при уменьшении среднерыночной ставки внутренняя стоимость увеличивается.

Обратите внимание, что если среднерыночная ставка равна купонной ставке, то внутренняя стоимость облигации равна номиналу:

Ответ: Внутренняя стоимость облигации равна 1162 р. Внутренняя стоимость облигации имеет обратную зависимость от среднерыночной ставки процента.

Задача 2.2.10.

Рассчитать внутреннюю стоимость облигации, выпущенную на 4 года номиналом 1 тыс. р. Купонная ставка 15 % годовых, доход выплачивается один раз в год. Проанализировать изменение внутренней стоимости облигации во времени по мере приближения срока погашения 1) в случае, если купонная доходность меньше среднерыночной ставки процента, 2) в случае, если купонная доходность больше среднерыночной ставки процента; 3) в случае, если купонная доходность равна среднерыночной ставке процента.

Методические указания: использовать формулу (2.2.13).

Дано:

Решение:

Рассмотрим три варианта среднерыночной ставки процента:

Предварительно рассчитаем вспомогательные величины (табл. 2.2.1).

Таблица 2.2.1 — Коэффициенты дисконтирования

n =

1

2

3

4

Начнем со среднерыночной ставки, равной купонной доходности облигации, т. е. 15 %. Рассчитаем внутреннюю стоимость облигации на момент выпуска:

Рассчитаем внутреннюю стоимость облигации через год:

Аналогичный результат получим через 2 и 3 года. Т. е. в этом случае внутренняя стоимость облигации не меняется и остается равной номиналу.

Рассчитаем внутреннюю стоимость облигации на момент выпуска при рыночной ставке 10 %:

Рассчитаем внутреннюю стоимость облигации через год:

Рассчитаем внутреннюю стоимость облигации через 2 года:

Рассчитаем внутреннюю стоимость облигации через 3 года:

Через 4 года облигация погашается по номиналу.

Аналогичным образом рассчитаем внутреннюю стоимость облигации при среднерыночной ставке 20 %. Результаты расчетов занесем в табл. 2.2.2.

Таблица 2.2.2 — Динамика внутренней стоимости облигации

Среднерыночная ставка процента

Внутренняя стоимость облигации

на момент выпуска

Ответ: Значения внутренней стоимости облигации на разные моменты времени и при разных среднерыночных ставках процента приведены в табл. 2.2.2. При среднерыночной ставке процента больше купонной ставки внутренняя стоимость облигации со временем повышается. При среднерыночной ставке процента меньше купонной ставки внутренняя стоимость облигации со временем понижается.

Задачи для самостоятельного решения

Задача 2.2.11.

Последний выплаченный дивиденд составил 300 р. на одну акцию. Ожидается рост дивидендов со среднегодовым темпом прироста 4 %. Среднерыночная доходность акций аналогичного класса риска составляет 15 %. Определить целесообразность покупки акции, если ее цена на рынке составляет 3,5 тыс. р.

Методические указания: использовать формулу (2.2.8).

Задача 2.2.12.

Оценить целесообразность вложения денежных средств в пакет облигаций, если известно: номинал пакета — 50 тыс. руб., цена погашения равна номиналу, купонный процент по облигациям не выплачивается. Сегодня пакет можно приобрести за 40 тыс. руб. Срок погашения пакета — через 3 года. Инвестора устроит доходность не менее 20 % годовых.

Методические указания: использовать формулу (2.1.7).

Задача 2.2.13.

Определить курсовую стоимость привилегированной акции, номинал которой 500 р., ставка дивиденда — 27 %. Банковская ставка процента — 21 %.

Методические указания: использовать формулу (2.2.5).

Задача 2.2.14.

Какова теоретическая стоимость бессрочной облигации с годовым доходом 600 р. при приемлемой прибыльности 18 %?

Методические указания: использовать формулу (2.2.12).

Задача 2.2.15.

Какова внутренняя стоимость имущества, аренда которого приносит 30 тыс. $ годового дохода, если среднерыночная ставка процента составляет 12 %.

Методические указания: использовать формулу (2.2.5).

Задача 2.2.16.

Облигация с нулевым купоном, выпущенная на срок 4 года, продается за 750 р. Номинальная цена облигации 1 тыс. р. Среднерыночная доходность финансовых инструментов аналогичного класса риска составляет 10 %. Выгодна ли покупка?

Методические указания: Вопрос о целесообразности покупки можно решать: 1) путем сравнения внутренней стоимости и цены, 2) путем сравнения среднерыночной и реальной доходносткй облигации. Рассмотрите оба варианта, для чего необходимо использовать формулы (2.2.11) и (2.1.7).

Задача 2.2.17.

На ближайшие 3 года компания планирует выплату дивидендов в размере 2; 2,3 и 2,7 $ на одну акцию. В дальнейшем ожидается равномерный рост дивидендов на 3 % в год. Доходность финансовых инструментов аналогичного класса риска составляет 13 %. Акцию можно продать за 32 $. Целесообразно ли это?

Методические указания: использовать формулы (2.2.4), (2.2.5) и (2.2.10).

Задача 2.2.18.

Рассчитать внутреннюю стоимость облигации, выпущенной на 3 года номиналом 800 р. Купонная ставка 10 % годовых, доход выплачивается один раз в год. Проанализировать изменение внутренней стоимости облигации во времени по мере приближения срока погашения: 1) при среднерыночной ставке процента 8 %, 2) при среднерыночной ставке процента 13 %; 3) при среднерыночной ставке процента 10 %.

Задача 2.2.19.

Целесообразна ли покупка акции за 60 $, если последний полученный дивиденд — 4 $. Ожидается сохранение этого дивиденда в ближайшие 4 года, а затем равномерный рост с темпом прироста 4 % в год. Доходность финансовых инструментов аналогичного класса риска составляет 10 %.

Методические указания: использовать формулы (2.1.15), (2.2.10).

Задача 2.2.20.

Рассчитать внутреннюю стоимость облигации, выпущеннорй на 5 лет номиналом 1200 р. Купонная ставка 10 % за полугодие, доход выплачивается дважды в год. Среднерыночная ставка — 18 %.

Методические указания: использовать формулы (2.1.9), (2.1.15) и (2.2.13).

Видео:#23. ЗАДАЧИ НА КРЕДИТЫ. ДИФФЕРЕНЦИРОВАННЫЙ ПЛАТЁЖСкачать

2.3. Риск в финансовом менеджменте

В данном параграфе используются следующие обозначения:

CV — коэффициент вариации;

n — количество вариантов;

σ — среднеквадратическое отклонение.

Задача 2.3.1.

Оценить риск покупки валюты, если курс за последние полгода колебался в диапазоне от 10 до 14 р. без явно выраженной тенденции к росту или падению. Статистические характеристики изменения курса приведены в табл.2.3.1.

Таблица 2.3.1 — Характеристика изменчивости курса валюты

Номер варианта (j)

Курс (

Количество дней (

Методические указания: использовать формулы (2.3.1) — (2.3.3).

Дано:

Решение:

Мерой риска может выступать среднеквадратическое отклонение курса от среднего — σ, а также коэффициент вариации — CV, в основе которых лежит расчет дисперсии:

Для использования данной формулы необходимо рассчитать среднее значение курса валюты, а также частоты.

Среднее значение курса равно:

Находим частоты курсов:

Подставляем полученные результаты в формулу для расчета дисперсии:

Среднеквадратическое отклонение равно:

Ответ: Риск покупки валюты может быть охарактеризован дисперсией, равной 1,94; среднеквадратическим отклонением 1,39 р.; коэффициентом вариации 11,3 %.

Задача 2.3.2.

Известный аналитический центр опубликовал данные по ценным бумагам компаний (табл. 2.3.2). Необходимо выбрать объект вложений.

Таблица 2.3.2 — Прогноз доходности ценных бумаг трех компаний

Вероятность,

A (1)

B (2)

C (3)

Методические указания: Принятие решения о вложении средств основывается на расчете ожидаемой доходности, дисперсии и коэффициента вариации по каждой ценной бумаге каждой компании. В решении необходимо использовать формулы (2.3.1) — (2.3.3).

Дано:

Найти:

Решение:

Прежде всего находим среднюю ожидаемую доходность ценных бумаг каждой компании:

Наиболее доходными являются ценные бумаги А(1).

С помощью полученных значений найдем дисперсию доходности по каждой ценной бумаге:

Из полученных дисперсий найдем СКО для каждой компании:

Минимальной дисперсией и соответственно минимальным среднеквадратическим отклонением характеризуются ценные бумаги компании А(1). Однако уровень колеблемости (риска) следует оценивать по отношению к среднему ожидаемому значению, для чего необходимо рассчитать коэффициенты вариации доходности ценных бумаг каждой компании:

Коэффициент вариации имеет минимальное значение также для ценных бумаг компании А(1).

На рис. 2.3.1 представлены средние, максимальные и минимальные доходности ценных бумаг трех компаний.

Рисунок 2.3.1 — Распределение доходностей акций трех компаний

Ответ: Нужно вкладываться в ценные бумаги А(1), т. к. они наиболее доходны и наименее рисковы.

Задачи для самостоятельного решения

Задача 2.3.3.

Оценить риск покупки валюты, если курс за последние полгода колебался в диапазоне от 9 до 15 р. без явно выраженной тенденции к росту или падению. Статистические характеристики изменения курса приведены в табл. 2.3.3.

Таблица 2.3.3 — Характеристика изменчивости курса валюты

Номер варианта (j)

Курс (

Количество дней (

Методические указания: использовать формулы (2.3.1) — (2.3.3).

Задача 2.3.4.

Выбрать объект вложений, исходя из данных по ценным бумагам компаний, представленных в табл. 2.3.4.

Таблица 2.3.4 — Прогноз доходности ценных бумаг трех компаний

Компания (i)

Ситуация

(j)

Вероятность,

Доходность %,

A (1)

B (2)

C (3)

Методические указания: Принятие решения о вложении средств основывается на расчете ожидаемой доходности, дисперсии и коэффициента вариации по каждой ценной бумаге каждой компании. В решении необходимо использовать формулы (2.3.1) — (2.3.3).

Видео:Как работает кредитная карта Сбербанка?Скачать

2.4. Принятие решений в условиях риска и неопределенности

В данном параграфе используются следующие обозначения:

Ai — i — й вариант решения (i =1. m);

А* — оптимальное решение;

bij — величина сожаления при выборе i-го варианта в случае, если среда пребывает в j- м состоянии;

bi — максимальное сожаление для i -го варианта решения;

f (Ai, Zj) — значение критерия (результат) при реализации i -й альтернативы при j -м состоянии среды;

f (Ai) — оценка i-го варианта по какому-либо критерию;

f (A*) — максимальное значение критерия при оптимальном решении;

Zj — j — е состояние среды (спроса и т. п.) j = 1. n;

a — коэффициент оптимизма;

Зпер — затраты переменные;

Зпст — затраты постоянные.

Задача 2.4.1.

В пункте проката выдаются в прокат холодильники. Оборудование это дорогое и, очевидно, его простой влечет за собой убытки.

Спрос на холодильники есть величина случайная, которая зависит от множества различных факторов.

Какое количество холодильников необходимо иметь в пункте проката, если известно, что:

- плата за холодильник при условии его окупаемости за несколько лет — 1,2 тыс. р. в год (затраты пункта проката);

- постоянные расходы — 20 тыс. р. в год;

- доход, получаемый от проката одного холодильника в месяц — 300 р.

- ожидается, что спрос на холодильники будет колебаться в пределах от 5 до 30 в месяц.

Какое решение следует принять, если известно распределение вероятностей спроса (табл. 2.4.1).

Таблица 2.4.1 — Вероятности спроса на холодильники

Методические указания: Первый шаг решения задачи — это выбор возможных вариантов решения. Очевидно, при предположении, что спрос колеблется в диапазоне от 5 до 30 возможных вариантов — 26 (5, 6, 7 и т. д. до 30). Однако обычно рассматриваются не все, а несколько вариантов. Например: 5, 10, 15, 20, 25 и 30 холодильников. И такие же варианты спроса. Решим задачу при этих предположениях. В ходе решения следует использовать формулы (2.4.1) — (2.4.7) для принятия решений по разным правилам (критериям). Необходимо принять решение по всем критериям (по каждому отдельно).

При этом следует помнить, что в реальности для принятия решений следует использовать только одно правило, соответствующее предпочтениям лица, принимающего решения.

Дано:

Зпер = 1200 р./год на один хол.

D = 300 р./мес. на один хол.

Решение:

Рассмотрим 6 возможных вариантов решений А1=5, А2=10, А3=15, А4=20, А5=25, А6=30 и 6 возможных состояний среды (значений спроса): Z1=5, Z2=10, Z3=15, Z4=20, Z5=25, Z6=30.

В условиях риска и неопределенности для принятия решений строится матрица решений (в данном случае — матрица прибыли). Расчет элементов матрицы осуществляется по следующей формуле:

При использовании данной формулы следует помнить, что доход зависит не только от спроса, но и от того, сколько холодильников имеется в пункте проката, поэтому при расчете дохода используется минимальное из двух значений: наличия и спроса на холодильники.

Рассчитаем некоторые элементы матрицы прибыли:

f(A1,Z1) = –20 000 – 1200 х 5 + 300 х 12 х 5 = –8 тыс. р.;

f(A2,Z1) = -20000 — 1200 х 10 + 300 х 12 х 5 = –14 тыс. р.;

f(A2,Z2) = -20000 — 1200 х 10 + 300 х 12 х 10 = –8 тыс. р.;

Аналогичным образом рассчитываются остальные элементы (табл. 2.4.2).

Таблица 2.4.2 — Матрица прибыли (тыс. р.)

По критерию Вальда для каждого действия (в каждой строке) необходимо выбрать наихудший результат (минимальную прибыль), а затем из них выбрать лучший (максимальную прибыль из минимальных), используя формулу (2.4.3):

Это означает, что при принятии решения о наличии 5 холодильников в пункте проката в худшем случае убыток составит 8 тыс. рублей в год.

Аналогично рассчитываются все f(Ai) (см. табл. 2.4.4).

Далее выбирается решение, максимизирующее ожидаемую прибыль:

Таким образом, при пессимистическом прогнозе открывать прокат холодильников не следует, т. к. даже при минимальном количестве холодильников доход не достаточен для покрытия расходов. При наличии 5 холодильников убыток составляет 8 тыс. рублей в год.

По критерию оптимизма необходимо выбрать наилучший из всех возможных результатов всех действий (сначала максимум в каждой строке, а потом максимум из максимумов):

Это означает, что при принятии решения о наличии 5 холодильников в пункте проката в лучшем случае убыток составит 8 тыс. рублей в год.

Аналогично рассчитываются все f (Ai) (см. табл. 2.4.4).

Далее выбирается решение максимизирующее ожидаемую прибыль:

Таким образом, при оптимистическом прогнозе в пункте проката следует иметь 30 холодильников, т. к. в этом случае получается максимальная прибыль 52 тыс. р. в год.

По критерию Гурвица необходимо найти среднюю взвешенную оценку наилучшего и наихудшего результатов по каждому действию, где в качестве веса выступает коэффициент оптимизма (формула 2.4.4). Для примера рассмотрим a =0,8:

Это означает, что при принятии решения о наличии 25 холодильников в пункте проката ожидается прибыль 25,6 тыс. р. в год.

Аналогично рассчитываются все f(Ai) (см. табл. 2.4.4).

Далее выбирается решение максимизирующее ожидаемую прибыль:

По критерию Гурвица при a =0,8 следует в пункте проката иметь 30 холодильников, при этом ожидается прибыль 34 тыс. рублей в год.

По критерию Лапласа необходимо найти среднюю оценку всех возможных результатов по каждому действию (формула 2.4.5), например:

Это означает, что при принятии решения о наличии 20 холодильников в пункте проката ожидается прибыль 10 тыс. рублей в год.

Аналогично рассчитываются все f(Ai) (см. табл. 2.4.4).

Далее выбирается решение, максимизирующее ожидаемую прибыль:

В случае если максимальная прибыль ожидается по двум вариантам — 20 и 25 холодильников, следует использовать критерий осторожности (Вальда) для выбора из этих вариантов. По критерию Вальда: f(A4=20)=-26 > f(A5=25)=-32, следовательно, необходимо выбрать четвертый вариант — 20 холодильников.

Для использования критерия Сэвиджа необходимо рассчитать матрицу сожалений (табл. 2.4.3), используя формулу (2.4.6): в каждом столбце матрицы прибыли выбирается максимальный элемент, из которого последовательно вычитаются все элементы рассматриваемого столбца, например:

Аналогично рассчитываются все bij (см. табл. 2.4.3).

Затем выбираются максимальные сожаления для каждого варианта решения (формула 2.4.7):

Аналогично выбираются все bi (см. табл. 2.4.3).

Таблица 2.4.3 — Матрица сожалений

24

60

48

36

24

24

30

Далее выбирается минимум из выбранных вариантов:

Поскольку минимальное сожаление ожидается по двум вариантам — 20 и 25 холодильников, следует также использовать критерий осторожности (Вальда) для выбора из этих вариантов. По критерию Вальда: f(A4=20)=–26 > f(A5=25)=–32, следовательно, необходимо выбрать четвертый вариант — 20 холодильников.

В табл. 2.4.4 сведены все решения.

Таблица 2.4.4 — Ожидаемая прибыль по разным правилам (критериям)

–8

10

24

25,6

10

24

52

В случае если известны вероятности спроса, решение находится, исходя из расчета математического ожидания прибыли (2.4.2):

f(A2) = 0,05 х (–14) + (0,2 + 0,3 + 0,2 + 0,15 + 0,1) х 4 = 3,1

f(A3) = 0,05 х (–20) + 0,2 х (–2) + (0,3 + 0,2 + 0,15 + 0,1) х 16 = 10,6

f(A4) = 0,05 х (-26) + 0,2 х (-8) + 0,3 х 10 + (0,2 + 0,15 + 0,1) х 28 = 12,7

f(A5) = 0,05 х (-32) + 0,2 х (-14) + 0,3 х 4 + 0,2 х 22 + (0,15 + 0,1) х 40 = 15,2

f(A6) = 0,05 х (-38) + 0,2 х (-20) + 0,3 х (-2) +0,2 х 16 +0,15 х 34 + 0,1 х 52 = 7.

Максимум ожидаемой прибыли 15,2 тыс. р. в год получается при принятии решения о наличии 25 холодильников в пункте проката.

Ответ: По критерию Вальда не следует открывать прокат холодильников.

По критерию Гурвица при коэффициенте оптимизма 0,8 следует иметь 30 холодильников.

По критериям Лапласа ?и Сэвиджа — 20 холодильников.

При заданном распределении вероятностей (табл. 2.4.1) лучшим является решение о наличии 25 холодильников.

Задачи для самостоятельного решения

Методические указания: при решении задач 2.4.2 — 2.4.10 пользуйтесь методическими указаниями к задаче 2.4.1.

Задача 2.4.2.

Необходимо построить консервную фабрику по переработке овощей. Имеются проекты строительства в расчете на разную мощность: 10, 20, 30, 40, 50 тыс. т в год. Затраты на строительство вне зависимости от мощности составляет 420 млн руб. Кроме того, затраты на каждую 1 тыс. т мощности — 2 млн руб. Известно, что урожайность овощей может принимать значения от 10 до 50 тыс. т в год. Доход от переработки 1 т овощей 20 тыс. р.

Какой проект следует принять?

Задача 2.4.3.

В парке культуры решено организовать лодочную станцию. Затраты на содержание лодочной станции вне зависимости от количества лодок составляют 80 тыс. р. в сезон (100 дней). Содержание каждой лодки на лодочной станции в сезон составляет 2 тыс. р. Предполагается, что лодочная станция будет работать каждый день по 10 ч. Прокат лодки в час стоит 30 р. Известно, что спрос на лодки колеблется от 5 до 25 в час.

Какое количество лодок (10, 15, 20, 25) должно быть на станции?

Задача 2.4.4.

В городке аттракционов строится колесо обозрения. Имеются проекты с 30, 40, 50, 60 кабинами. В каждой кабине 4 места. Предполагается, что ежедневно будет проводиться 10 рейсов. Затраты на содержание колеса вне зависимости от количества посетителей составляют 3 тыс. р. в день. Кроме того, каждые 10 кабинок приводят к возрастанию затрат на 1000 руб. ежедневно. Число посетителей может составлять в среднем 120, 160, 200, 220 человек на каждый рейс. Стоимость билета 20 руб.

Какой проект принять?

Задача 2.4.5.

Требуется построить кинотеатр. Имеются проекты на 600, 700, 800, 900 мест. Затраты на содержание кинотеатра составляют 4 тыс. р. в день. Дополнительные затраты на содержание каждых 100 мест составляют 1000 руб. в день. Планируется проведение 6 сеансов ежедневно. Цена билета 120 руб. Известно, что число занятых мест в сеанс может быть 500, 600, 700, 800, 900.

Какой проект следует выбрать?

Задача 2.4.6.

Строится гараж для легковых автомобилей. Требуется определить, на сколько мест строить гараж, если сведений о количестве автомобилей у жителей района нет. Предполагается, что это случайная величина, определенная на интервале от 50 до 200. Затраты на строительство, не зависящие от числа мест, составляют 3 млн. руб., затраты на каждое место — 100 тыс. р., выплачиваются равномерно в течение 10 лет. Доход, получаемый от эксплуатации гаража, составляет 4 тыс. р. на одно занятое место в год.

Задача 2.4.7.

На вновь организованную выставку требуются экскурсоводы. Каждый экскурсовод может провести 4 экскурсии в день (каждая экскурсия по 25 человек). Затраты на содержание выставки составляют 3500 руб. в день. Зарплата экскурсовода — 1200 руб. в день. Ежедневно выставку могут посетить 50, 100, 150, 200, 250, 300 человек. Цена билета 50 руб.

Сколько требуется экскурсоводов?

Задача 2.4.8.

Возле станции метро решено построить павильон по продаже мороженого. Затраты на содержание павильона составляют 1000 р. в день. Известно, что один продавец может продать в день до 400 штук мороженого. Средний доход от продажи одного мороженого составляет 3 руб. Затраты на одного продавца составляют 600 руб. в день. Спрос колеблется от 300 до 1200 шт. мороженого в день (300, 600, 900, 1200).

Сколько продавцов следует нанять?

Задача 2.4.9.

Организуется прокат детских автомобилей. Затраты на содержание станции составляют 270 тыс. р. в сезон. Сезон — 90 дней. Затраты на содержание каждого автомобиля составляют 9 тыс. р. в сезон. Прокат одного автомобиля стоит 100 р. Каждый автомобиль может сдаваться в прокат 4 раза в день. Предполагается, что количество желающих покататься колеблется в диапазоне от 20 до 100 (20, 40, 60, 80, 100) в день. (Составить матрицу прибыли в день)

Сколько автомобилей следует иметь на станции?

Задача 2.4.10.

Открывается парикмахерская. Затраты, не зависящие от числа рабочих мест, составляют 10 тыс. р. в месяц. Месяц — 25 рабочих дней. Содержание каждого рабочего места увеличивает затраты на 3 тыс. р. в месяц. Зарплата одного парикмахера — 16 тыс. р. в месяц. Стоимость одной прически — 500 руб. Каждый парикмахер может обслужить в день 20 клиентов. Ожидается от 20 до 60 клиентов в день (20, 30, 40, 50, 60).

Сколько нужно парикмахеров?

Задача 2.4.11.

В районе новостроек решено организовать курсы иностранных языков. Аренда помещения на полгода стоит 250 тыс. р. Зарплата одного педагога — 12 тыс. р. в месяц. Один преподаватель может обучать группу в 30 человек. Каждый обучающийся должен внести плату за полугодовой курс 15 тыс. р. Количество желающих прогнозируется от 30 до 150 человек.

Сколько групп следует открыть?

Видео:Расчет кредита в ExcelСкачать

2.5. Риск и доходность финансовых активов

Задача 2.5.1.

Оценить доходность облигации с купонным доходом 8 % год, которая продается за 5 тыс. р. Через 5 лет облигация будет погашена по номиналу 5500 р.

Методические указания: 1) ввести обозначения: N — номинальная цена облигации; P — рыночная цена облигации на момент покупки;

2) использовать формулу (2.5.3).

Дано:

Решение:

Доходность — это отношение среднегодового дохода к инвестициям (затратам). Среднегодовой доход от облигации складывается из годового купонного дохода и среднегодового прироста стоимости облигации:

Ответ: Среднегодовая доходность облигации 10,2 %.

Задача 2.5.2.

Определить ожидаемую доходность акции, которая продается по цене 1200 р., ожидаемый дивиденд 600 р. Инвестор предполагает продать акцию через 2 года по цене 2 тыс. р.

Методические указания: 1) ввести обозначения: da — доходность акции; dat — текущая (дивидендная) доходность акции; dac — капитализированная доходность акции;

2) использовать формулу (2.5.7).

Дано:

Решение:

Текущая доходность акции:

Ответ: Доходность акции 88,3 % годовых.

Задача 2.5.3.

Определить ожидаемую доходность акции, которая продается по цене 1500 р., полученный дивиденд 300 р., ожидается равномерный рост дивиденда 4 % в год.

Методические указания: 1) ввести обозначения: da — доходность акции; dat — текущая (дивидендная) доходность акции; dac — капитализированная доходность акции;

2) использовать формулу (2.5.8).

Дано:

Решение:

Для оценки значений ожидаемой общей доходности обыкновенных акций с равномерно возрастающими дивидендами можно воспользоваться формулой Гордона:

Ответ: Доходность акции 24,8 % годовых.

Задача 2.5.4.

Рассчитать премию за риск, которую необходимо учитывать при оценке внутренней стоимости инструмента. Данные о доходности рассматриваемого финансового инструмента и о среднерыночной доходности данной группы финансовых инструментов представлены в табл. 2.5.1. Безрисковая доходность 10 %. Оценить ожидаемую доходность финансового инструмента.

Таблица 2.5.1 — Доходность финансовых инструментов

Видео:Excel Разное. 4 способа вычислить ежемесячный платеж по кредитуСкачать

Онлайн-калькулятор вкладов – введите параметры и получите мгновенный расчет дохода

Видео:Задача на вклады и кредитыСкачать

Расчет доходности вклада

Видео:#143. ДИФФЕРЕНЦИРОВАННЫЕ ПЛАТЕЖИ! (№17 ЕГЭ)Скачать

Самые выгодные вклады банков

Видео:Погашение кредита | Финансовая математика | Математика кредитаСкачать

Специальные предложения:

Банк Хоум Кредит

Накопительный счет — до 8,5% годовых по онлайн заявке

- Бесплатное обслуживание

- Доступно для держателей дебетовой карты Банка

При отсутствии покупок по дебетовой карте или совершении покупок на сумму менее 10 000 руб. – 5,5% годовых в соответствии с Тарифами; — на сумму свыше 3 млн.руб.: 5,5% годовых

Альфа-банк

Дебетовая Альфа-Карта с преимуществами + накопительный счет с ежемесячной выплатой процентов:

- Доход на остаток 7% годовых (первые 2 календарных месяца на сумму до 300 000 ₽)

- Кэшбэк 2% на всё первые 2 календарных месяца, потом 1,5% при тратах от 10 000 в месяц.

- Счёта в валюте ₽, $, €, £, ₣

- Бесплатное обслуживание карты — всегда, без условий.

Росгосстрах Банк

Вклад «Отличный старт» — для автомобилистов ставка 7,2%

- Вклад открывается в рублях на сумму от 50 000 рублей.

- Годовая процентная ставка составляет 6,7% при сроке вклада 181 день, 6,9% при сроке вклада 367 дней, 7,2% при сроке вклада 732 дня.

- При досрочном востребовании вклада проценты выплачиваются по ставке 6% годовых при условии нахождения средств на вкладе более 270 дней и при предъявлении водительского удостоверения или СТС (ПТС) на автомобиль, в остальных случаях проценты выплачиваются по ставке, составляющей 0,001% годовых.

- Без возможности дополнительных взносов на вклад и частичного снятия суммы со вклада.

- Пролонгация на условиях вклада «Главная дорога».

- По окончании срока вклада проценты зачисляются на счет, увеличивая основную сумму вклада.

Росгосстрах банк — часть группы банка «Открытие» с фокусом на обслуживание клиентов автолюбителей.

Дебетовые карты могут быть выгоднее, чем вклады:

- Высокий процент на остаток и ежемесячная выплата процентов;

- Снятие и пополнение в любое время без ограничений;

- Кэшбек при оплате картой.

Подробнее

Вклады в Микрофинансовые компании:

- доход до 20% в рублях и до 12% в валюте;

- Срок от 1 месяца;

- Выплата процентов ежемесячно;

- Сумма вклада от 1,5 млн. рублей;

Условия вкладов

Видео:Кредиты и займы, вложения в капиталСкачать

Онлайн-калькулятор банковских вкладов

Перед тем, как оформить в банке договор на депозит, необходимо сравнить несколько вкладов. Но для точной оценки выгоды банковских предложений учесть только процентную ставку недостаточно. Онлайн-калькулятор доходности вкладов позволяет рассчитать размер начисленных процентов с учетом капитализации и дополнительных взносов. Достаточно выбрать или ввести нужные параметры депозита и будет мгновенно сделан расчет. Требуется указать следующие условия:

- Размер вклада.

- Длительность (срок) размещения.

- Банковскую процентную ставку.

- Наличие или отсутствие капитализации и пополнений.

Каждый из этих показателей влияет на результаты вычислений, поэтому рекомендуем сравнивать несколько депозитных программ в разных банках.

Видео:ЕГЭ по математике. 17 задача. Дифференцированный платеж (долг уменьшается равными долями)Скачать

Другие особенности расчета

Для онлайн-расчета процентов по депозиту калькулятор использует формулы, действующие во многих банках России. Однако итоговый результат может отличаться от того, который предоставит сотрудник банка перед заключением договора.

Также нужно помнить, что с января 2021 года доходность вкладов более 1 миллиона рублей будет облагаться дополнительным налогом. Его можно посчитать с помощью калькулятора налогов на вклад.

📸 Видео

Урок 12. Решение финансовых задач в Excel. Функции ПРПЛТ, ОСПЛТ, ОБЩПЛАТСкачать

23 Функция ЕСЛИ в Excel (IF)Скачать

Аннуитетный кредит в Excel (функции ПЛТ, ПРПЛТ, ОСПЛТ)Скачать

Аннуитетный платеж - формула ипотеки (5 мин)Скачать

Excel урок 9. Расчет аннуитентного платежа по кредиту, функции ПЛТ, ОСПЛТ, ПРПЛТСкачать

Кредитный калькулятор. График аннуитетных платежейСкачать

Расчет досрочного погашения кредита. Таблица ExcelСкачать