Работаете с импортными товарами? С 1 июля 2021 года начинает действовать национальная система обязательной прослеживаемости товаров. Прослеживаться будут импортные товары согласно утвержденному правительством перечню. Товарам будет присваиваться регистрационный номер партии товара (РНПТ). Операции с товарами согласно РНПТ с помощью электронного документооборота (ЭДО) поступают в систему прослеживаемости. В счетах-фактурах появляются новые реквизиты, а применение ЭДО становится обязательным. Ежеквартально компании обязаны отчитываться в ФНС. Штрафные санкции будут применять с 1 июля 2022 года.

О сроках поддержки прослеживаемости в решениях «1С:Предприятие 8» см. в Мониторинге законодательства.

В статье расскажем, какие товары подлежат прослеживаемости, какие отчеты и как часто необходимо сдавать, важные изменения в счетах фактурах в связи с началом прослеживаемости и как подготовиться к учету прослеживаемости.

- Национальная система прослеживаемости

- Участники системы и товары, подлежащие прослеживаемости

- Изменения в документах и учете

- Счета-фактуры и УПД

- Отчеты, сроки, штрафы

- Подготовка к учету прослеживаемости

- Итоги

- Поступление прослеживаемых товаров в 1С: Бухгалтерии предприятия ред. 3.0

- Поступление прослеживаемых товаров от контрагента – резидента РФ

- Поступление прослеживаемых товаров от контрагента – не члена стран ЕАЭС

- Поступление прослеживаемых товаров от контрагента – члена стран ЕАЭС

- Отчет об операциях с прослеживаемыми товарами — когда и как сдавать

- Кто участвует в системе прослеживаемости

- Форма, формат и срок сдачи отчета

- Какие операции включать в отчет по прослеживаемости

- Образец заполнения отчета об операциях с прослеживаемыми товарами

- Ответственность за непредставление или ошибки в отчете об операциях

- Коды видов операций в отчете об операциях с прослеживаемыми товарами

- Операции прекращения прослеживаемости

- Операции возобновления прослеживаемости

- Операции при передаче (получении) имущества (товара), не связанные с реализацией или безвозмездной передачей

- Операции при приобретении (получении), реализации (передаче)

- Операции с посредниками

- Читайте также

- 💡 Видео

Видео:НАЦИОНАЛЬНАЯ СИСТЕМА ПРОСЛЕЖИВАЕМОСТИ ТОВАРОВ.Скачать

Национальная система прослеживаемости

Прослеживаемость товаров — это система учета и хранения сведений о ввозимых товарах из других государств. Цель — контролировать ввозимые товары от импортера до покупателя, т. о. сократить долю нелегально ввозимых товаров. В 2019 году был запущен проект в качестве эксперимента. С 1 июля 2021 года для всех компаний эти требования становятся обязательными для исполнения.

Видео:Прослеживаемость товаров в 1С–ЭДОСкачать

Участники системы и товары, подлежащие прослеживаемости

Оператор системы прослеживаемости — ФНС России.

Кто участники — все организации и предприниматели на любой системе налогообложения, у которых есть операции с прослеживаемыми товарами. А также все посредники: комиссионеры и агенты, ведущие такие операции.

Товары. Полный список товаров утверждается. В эксперименте участвовали холодильники, автопогрузчики, бульдозеры, стиральные машины, мониторы, электронные интегральные схемы, детские коляски и детские сидения безопасности. Более полная и точная информация в Постановлении Правительства.

Компаниям, которые затрагивает вводимая система прослеживаемости, с 1 июля начинают указывать в первичных документах реквизиты прослеживаемости и предоставлять в налоговые органы сведения об операциях. Поэтому для компаний изменяется порядок предоставления первичных документов, появляется обязанность уведомлять об операциях с прослеживаемыми товарами и сдавать новые отчеты в ФНС.

Видео:ПРОСЛЕЖИВАЕМЫЕ ТОВАРЫ В 1С БУХГАЛТЕРИЯ 8.3. УЧЕТ И ОТЧЕТНОСТЬСкачать

Изменения в документах и учете

Регистрационный номер партии товара (РНПТ). Каждой партии прослеживаемых товаров в Россию при ввозе присваивается РНПТ. С помощью этого номера ФНС контролирует движение импортных товаров. Регистрационный номер теперь появляется в первичных документах: счетах-фактуры, документах отгрузки, а также в отчете об операциях и декларации по НДС.

При ввозе товаров из стран ЕАЭС (Армения, Беларусь, Казахстан, Кыргызстан) компании-импортеры обязаны в течение 5 дней с даты принятия товаров на учет уведомить ФНС, которая формирует на каждую партию РНПТ.

При ввозе товаров из других стран компании формируют РНПТ самостоятельно на основании регистрационного номера таможенной декларации и номера партии товаров.

Компании при совершении покупки/продажи прослеживаемых товаров предоставляют друг другу электронные документы с указанием РНПТ. Компании, которые являются плательщиками НДС, предоставляют счета-фактуры. Компании, которые не являются плательщиками НДС обмениваются отгрузочными документами.

Как в «1С:Бухгалтерии 8» (ред. 3.0) и в «1С:Управление нашей фирмой» отражать операции с прослеживаемыми товарами с 01.07.2021 — в частности, получать РНПТ при ввозе прослеживаемых товаров из ЕАЭС и третьих стран и др., — см. в новом справочнике «Прослеживаемость товаров».

Документы через ЭДО поступают в систему прослеживаемости.

Электронный документооборот (ЭДО) обязаны применять все участники системы прослеживаемости с 1 июля 2021 г. согласно ФЗ от 09.11.2020 № 371-ФЗ и ст. 169 НК РФ.

Компании через ЭДО обязаны передавать в ФНС отчеты и информацию об остатках товаров.

Также ЭДО используются участниками для обмена между собой первичными документами.

Об электронном документообороте в 1С электронными счетами-фактурами, первичными учетными документами и др. см. в разделе «Инструкции по учету в программах „1С“».

Видео:Вебинар «Прослеживаемые товары в 1С:Бухгалтерия»Скачать

Счета-фактуры и УПД

В порядке исключения можно выставлять бумажные счета-фактуры при следующих операциях:

- реализация физическим лицам для личных, семейных, домашних и иных нужд, не связанных с предпринимательской деятельностью;

- реализация плательщикам налога на профессиональный доход;

- реализация и перемещение товара с территории РФ при экспорте (реэкспорте);

- реализация и перемещение товаров с территории РФ на территорию другого государства — члена ЕАЭС.

Универсальные передаточные документы (УПД). Организации, которые не являются плательщиками НДС, при продаже прослеживаемых товаров выдают вместо счетов-фактур УПД .

УПД аналогично счетам-фактурам содержат реквизиты прослеживаемости:

- РНПТ,

- единица измерения товара,

- количество прослеживаемых товаров.

УПД оформляется и передается в электронном виде через ЭДО. Исключение составляют те же случаи, что и для счетов-фактур.

Видео:Все о ПРОСЛЕЖИВАЕМОСТИ ТОВАРОВ в 1С:Бухгалтерии 2021 | Перечень товаров, РНПТ, учет и отчетностьСкачать

Отчеты, сроки, штрафы

Состав отчетов. У всех компаний: юридических лиц и ИП, совершающих операции с прослеживаемыми товарами появляется обязанность дополнительно отчитываться перед ФНС. Полный состав отчетов и порядок заполнения можно уточнить в Письме ФНС.

Уведомление о ввозе. Отчет сдают компании, которые ввозят прослеживаемые товары из стран ЕАЭС, в течение пяти дней с даты постановки товаров на учёт. ФНС га основании уведомления присвоит РНПТ на каждую партии и сообщит по ТКС.

Уведомление об имеющихся остатках. Отчет должны предоставить компании, у которых есть прослеживаемые товары и они собираются их реализовать. Например, компания до 1 июля 2021 года приобрела и использовала мониторы в своей деятельности. После 1 июля 2021 года решила продать старые и купить новые. Перед продажей необходимо оформить уведомление об остатках.

Уведомление о перемещении. Отчет сдают компании, которые вывозят прослеживаемые товаров из РФ в государства ЕАЭС. Сдается в течении пяти дней с даты отгрузки товара.

Отчёт об операциях с товарами, подлежащими прослеживаемости, сдают все компании ежеквартально, начиная с 3 квартала 2021 года не позднее 25 числа месяца, который следует за истекшим отчетным периодом. Отчет сдается в электронной форме. Указываем полную информацию о приобретении, реализации и передаче прослеживаемых товаров, в том числе через агента или комиссионера.

Штрафные санкции за нарушение начнут действовать с 1 июля 2022 года.

Видео:Прослеживаемые ТоварыСкачать

Подготовка к учету прослеживаемости

1. Подключение к ЭДО. Применение ЭДО становится обязательным для работы с прослеживаемыми товарами. Если еще не работаете с электронными документами, то можно быстро подключиться к 1С-ЭДО. Этот сервис уже работает с типовыми программами 1С и можно обмениваться электронными документами непосредственно из учетной программы.

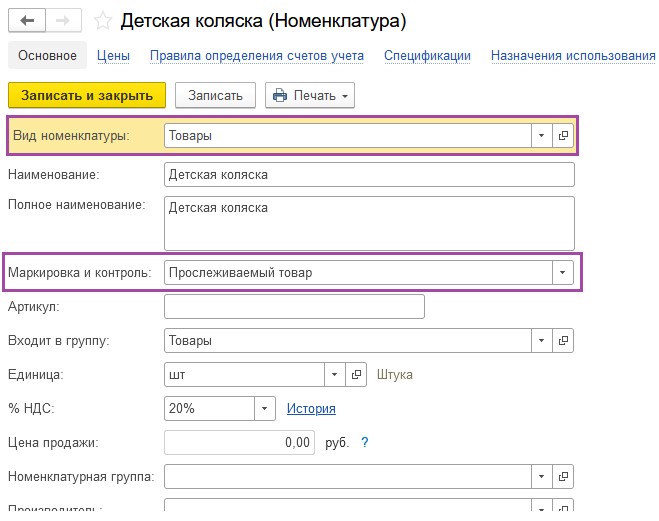

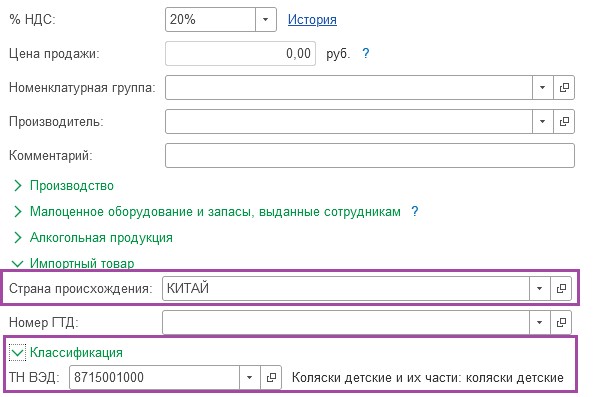

2. Инвентаризация остатков и получение РНПТ. Проверьте свои товары в списке прослеживаемых с помощью ТН ВЭД. Если у вас на складе до 1 июля 2021 г. есть товары, подлежащие прослеживаемости, то посчитайте количество и сверьте остатки. Отправьте в налоговую уведомление об остатках для получения РНПТ. Сделать это нужно до реализации товаров. При продаже уже необходимо будет указать полученные РНПТ. Для дальнейшей работы удобно в справочнике номенклатуры сгруппировать товары по ТН ВЭД. Для каждой позиции поставьте признак прослеживаемости и заполните страну происхождения.

3. Подключение к системе электронной отчетности. Отчитываться перед налоговой необходимо тоже в электронном виде. Для пользователей 1С удобно подключиться и использовать 1С-Отчетность. Этот сервис уже встроен в программы 1С, отчеты заполняются автоматически и можно сдавать непосредственно из учетной программы.

В программе 1С:УНФ будут реализованы все операции по оперативному учету товаров, подлежащих прослеживаемости. Для отчетности ежеквартально по прослеживаемым товарам рекомендуем использовать 1С:Бухгалтерию.

Видео:Учет прослеживаемых комплектов товаров в 1С:Бухгалтерии 8Скачать

Итоги

Новые условия работы в системе прослеживаемости затронут все компании и предпринимателей, работающих импортными товарами согласно утвержденному перечню. Не имеет значения ни форма собственности, ни система налогообложения, ни собственник ли вы товара, либо посредник.

Стала обязательным применение ЭДО, первичными документами обмениваемся только в электронном виде, документы получили новые реквизиты.

Система прослеживаемости уже начинает работать с 1 июля 2021 г, первую отчетность сдаем за 3 кв. 2021 года. Штрафные санкции начнут применять с 1 июля 2022 года.

Видео:Формирование отчета по РНПТ для прослеживаемых товаров в 1С:Бухгалтерии 8Скачать

Поступление прослеживаемых товаров в 1С: Бухгалтерии предприятия ред. 3.0

Надеемся, все в курсе, что национальная система прослеживаемости товаров заработала с 8 июля 2021 года? В статье расскажем об отражении в учете в 1С поступления прослеживаемых товаров от различных компаний-поставщиков: резидентов РФ, (не)/членов ЕАЭС.

Для начала напомним основную цель системы прослеживаемости товаров — это обеспечение государственного контроля за движением импортных товаров от производителя до конечного потребителя. Такой контроль должен снизить процент нелегального оборота импорта на территории РФ.

Ознакомиться с основными положениями можно в Постановлении Правительства от 01.07.2021 № 1108.

Чтобы разобраться, какие именно товары подлежат прослеживаемости, советуем обратиться к Постановлению Правительства РФ от 1 июля 2021 г. N 1110.

Уделив небольшое внимание теоретической стороне вопроса, перейдем к практике.

Видео:8 показателей отчета «Остатки и доступность товаров» в 1С Комплексной автоматизации 2 и ERPСкачать

Поступление прослеживаемых товаров от контрагента – резидента РФ

Итак, разберем каким образом отражается поступление товаров, подлежащих прослеживаемости, в программе 1С: Бухгалтерия предприятия ред. 3.0 от поставщика – резидента РФ.

Сразу оговоримся, что обмен документами по прослеживаемым товарам должен осуществляться только через операторов электронного документооборота (ЭДО).

Если компания подключена к сервису 1С-ЭДО, то разбираемые в примере документы будут заполнены в программе автоматически.

Для наглядности мы разберем отражение поступления товаров, подлежащих прослеживаемости в организации, в которой сервис 1С-ЭДО не подключен.

Больше о прослеживаемости товаров мы рассказываем в новом онлайн-курсе: смотреть тут.

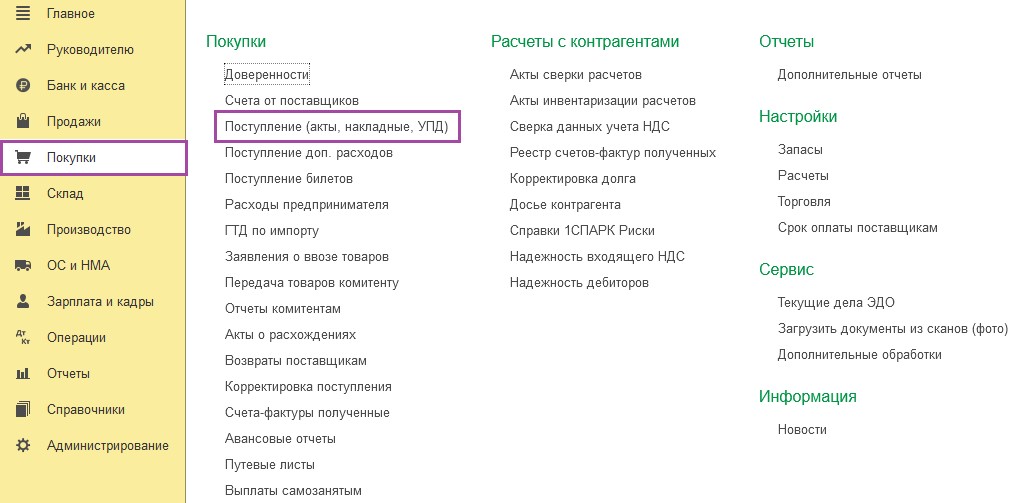

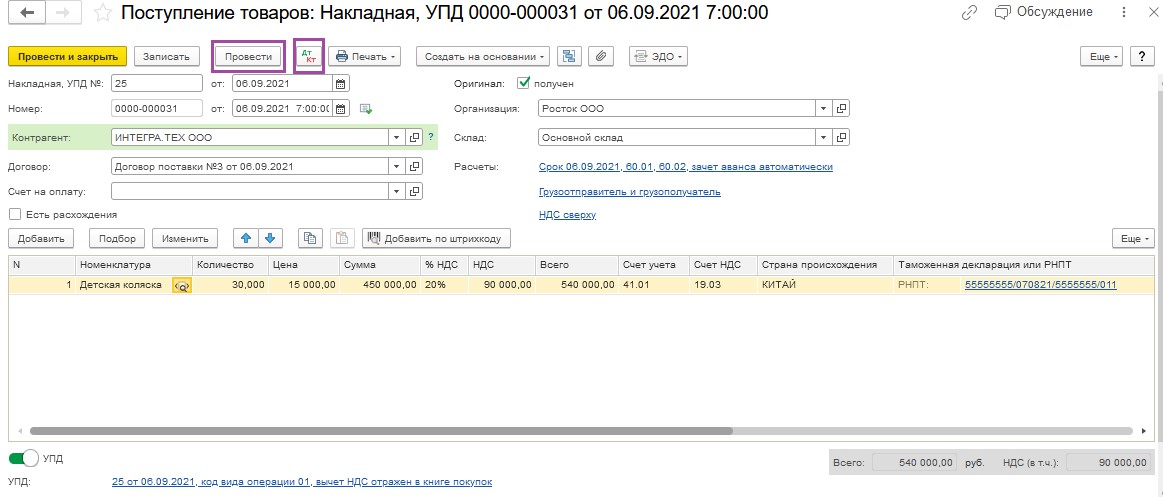

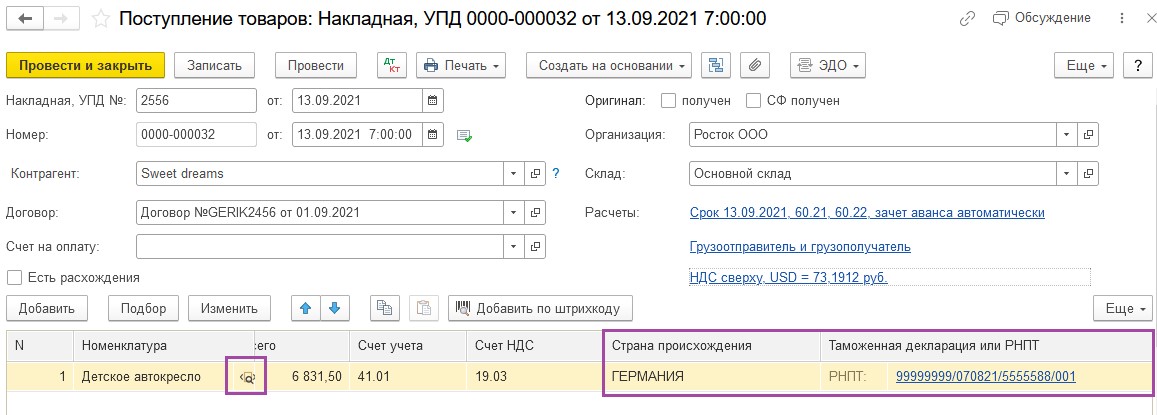

Для отражения поступления прослеживаемых товаров нам потребуется документ «Поступление (акты, накладные, УПД)» в разделе «Покупки».

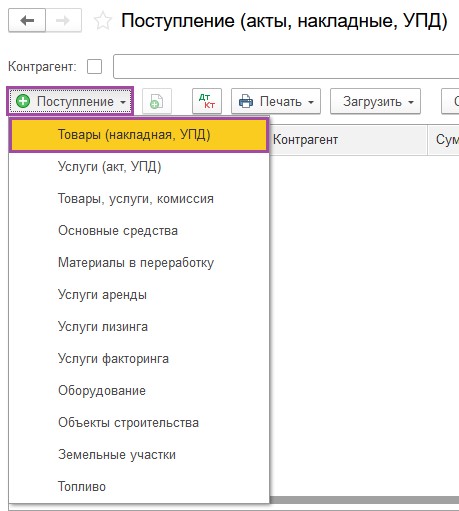

Вид документа в таком случае будет: «Товары (накладная, УПД)».

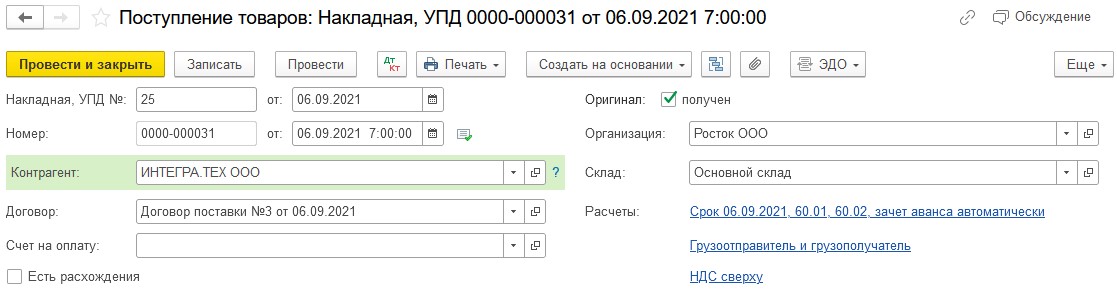

На основании полученных документов от поставщика — в нашем примере это УПД № 25 от 06.09.2021 г. — заполняем «шапку» документа.

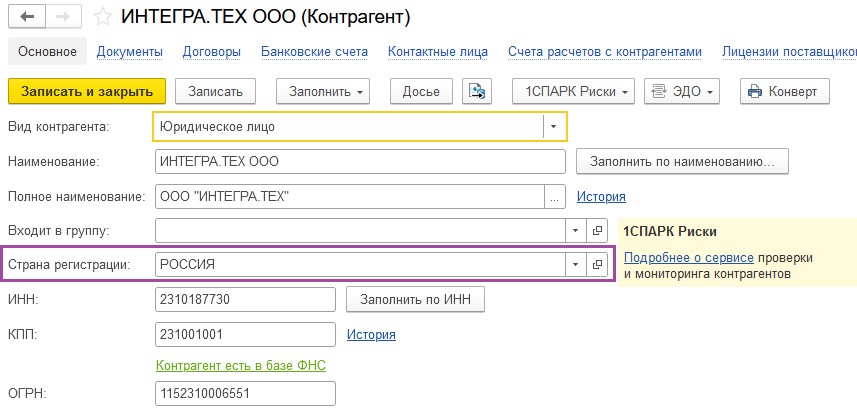

Удостоверимся, что страной регистрации поставщика является Россия.

Далее перейдем к табличной части документа и уделим внимание номенклатуре. Ранее мы уже подробно рассматривали заполнение карточки номенклатуры, поэтому сейчас останавливаться на этом вопросе не будем, лишь напомним о необходимости верного заполнения выделенных фиолетовым цветом строк.

В подвале карточки номенклатуры не забудьте также заполнить соответствующие поля.

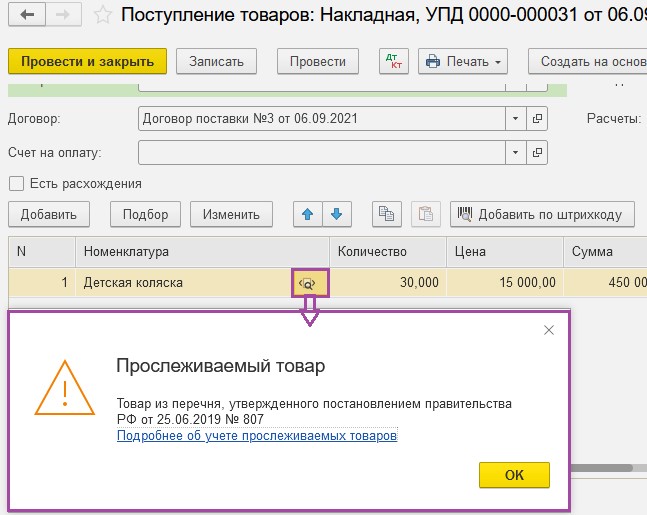

При переносе в документ «Поступление товаров» такой номенклатурной позиции появляется специальный значок

При нажатии на этот значок можно вызвать подсказку, в которой указано, что товар в документе из перечня, подлежащего прослеживаемости. Информация о номере и дате постановления будет актуализироваться разработчиками.

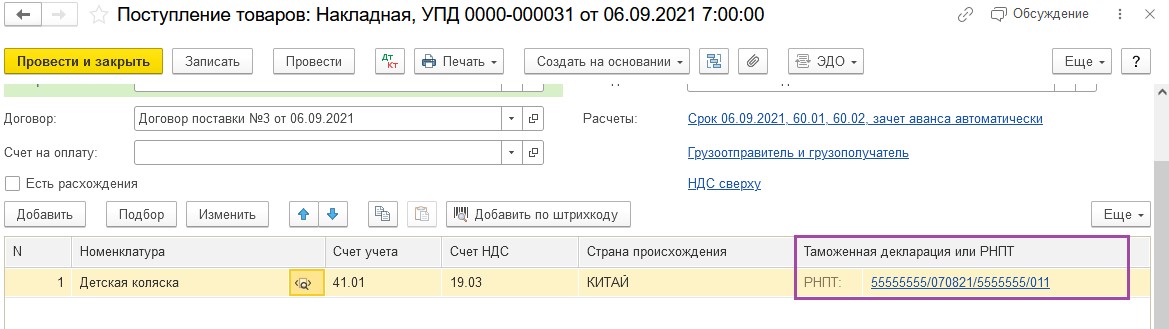

Обращаем внимание на графу «Таможенная декларация или РНПТ».

В этой графе мы должны будем проставить РНПТ, который указан в документе поставщика прослеживаемого товара:

- продавец на «спецрежиме» предоставит УПД с РНПТ;

- продавец плательщик НДС предоставит счет-фактуру с РНПТ.

В графе предусмотрена возможность введения информации вручную. Такая опция может быть необходима, если у организации-покупателя электронный документооборот настроен не через сервис «1С: ЭДО», а через какую-либо другую программу.

Если же у компании-покупателя подключен сервис «1С: ЭДО», то как мы уже говорили ранее, РНПТ автоматически загрузится в данную графу из электронного счета-фактуры (или УПД) поставщика.

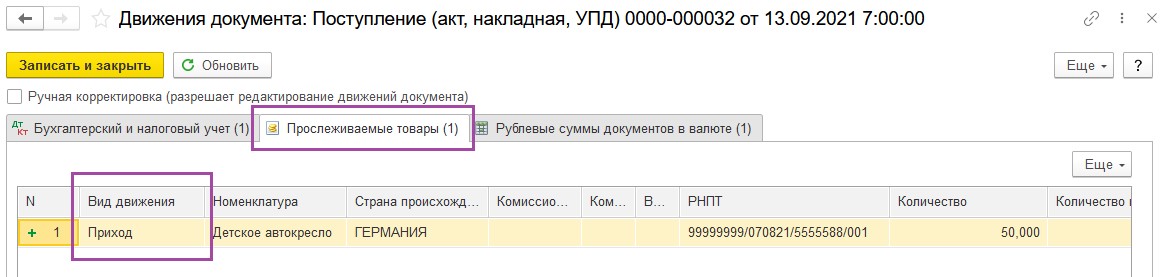

Далее проведем документ и по кнопке

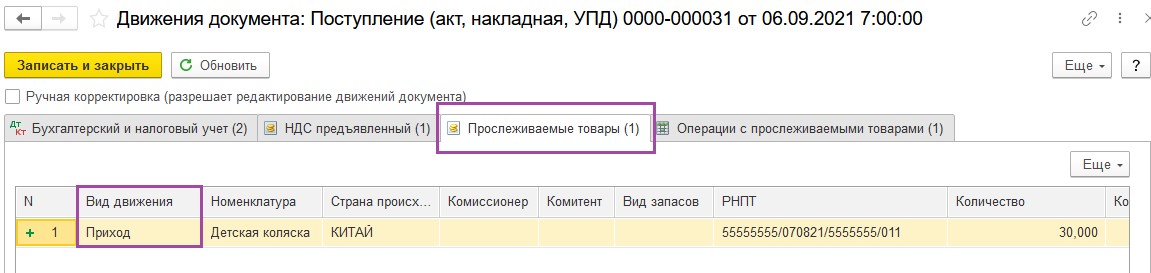

Здесь нас интересует закладка «Прослеживаемые товары».

Видим, что одноименный регистр был заполнен с видом «Приход». Также мы можем проконтролировать внесенные в регистр сведения о приобретенном товаре.

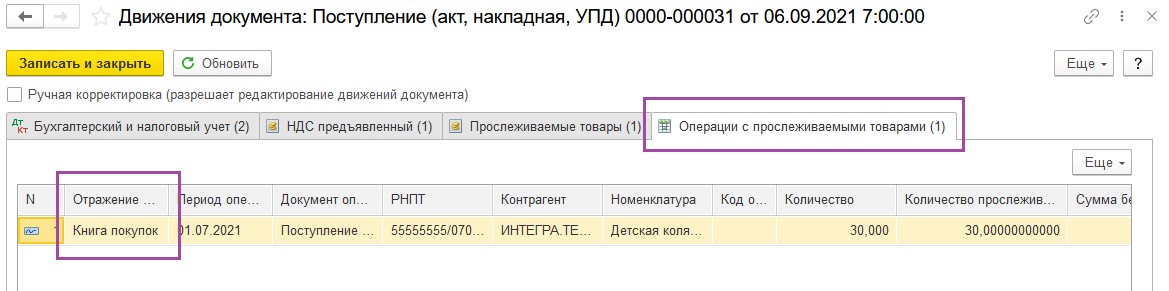

Теперь перейдем на закладку «Операции с прослеживаемыми товарами».

В этом регистре для организаций, которые являются плательщиками НДС, в графе «Отражение в отчетности» будет указано «Книга покупок», если продавец также является плательщиком НДС и выставил счет-фактуру.

Если же продавец не является плательщиком НДС, то в этой графе будет числиться значение «Отчет об операциях с прослеживаемыми товарами».

Такое же значение приобретет графа «Отражение в отчетности» для организаций, которые не являются плательщиками НДС, а именно — «Отчет об операциях с прослеживаемыми товарами».

Напомним, что этот отчет следует подать в ФНС не позднее 25-го числа месяца, следующего за отчетным кварталом, по всем операциям с прослеживаемым товаром.

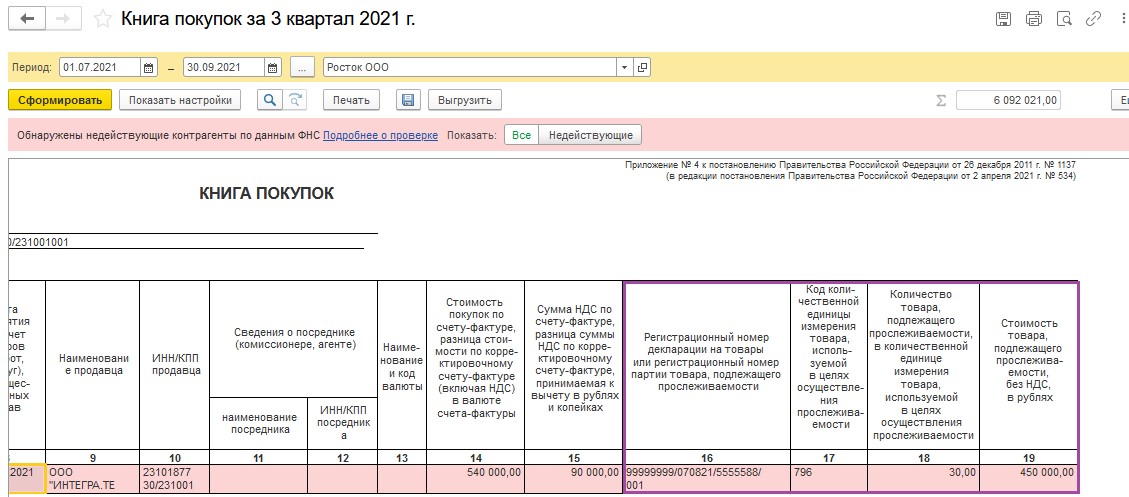

Важно! В программе 1С: Бухгалтерия предприятия ред. 3.0, начиная с версии 3.0.100.23, добавлена информация о прослеживаемых товарах в электронные формы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж.

Новые формы будут применяться, начиная с декларации за 3 квартал 2021 года.

Видео:1C:Лекторий 24.06.21 Система прослеживаемости товаров: законодательство и отражение в 1С:БухгалтерииСкачать

Поступление прослеживаемых товаров от контрагента – не члена стран ЕАЭС

Теперь рассмотрим иную ситуацию, когда импортный товар поступил в организацию от поставщика, не являющегося членом Евразийского экономического союза (ЕАЭС).

В карточке организации проконтролируем заполнение строки «Страна регистрации». В нашем примере – это Германия.

На этот раз импортным товаром выступают детские автокресла. Этот товар также является прослеживаемым, о чем специальным значком

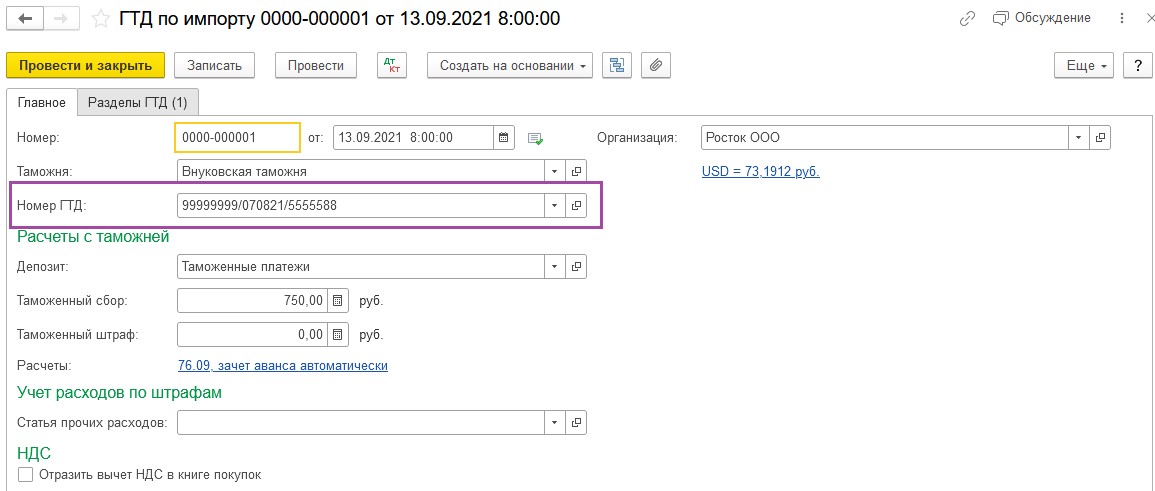

Напомним, что при импорте прослеживаемых товаров из стран, не являющихся членами ЕАЭС, компании самостоятельно формируют РНПТ. Такой номер будет состоять из номера таможенной декларации и порядкового номера товара в ней.

Проведем документ поступления товаров и посмотрим сформированные регистры.

Регистр «Прослеживаемые товары» будет иметь вид движения «Приход» и содержать в себе сведения о приобретенном товаре.

Далее на основании документа «Поступление товаров» была создана таможенная декларация по импорту. Заметим, что в этом документе в графе «Номер ГТД» указывается номер таможенной декларации. В отличие от документа «Поступление товаров», где в графе «Таможенная декларация или РНПТ» указан номер РНПТ.

Далее компания-импортер может использовать прослеживаемые товары для внутренних операций.

Видео:Учет прослеживаемых товаров в 1ССкачать

Поступление прослеживаемых товаров от контрагента – члена стран ЕАЭС

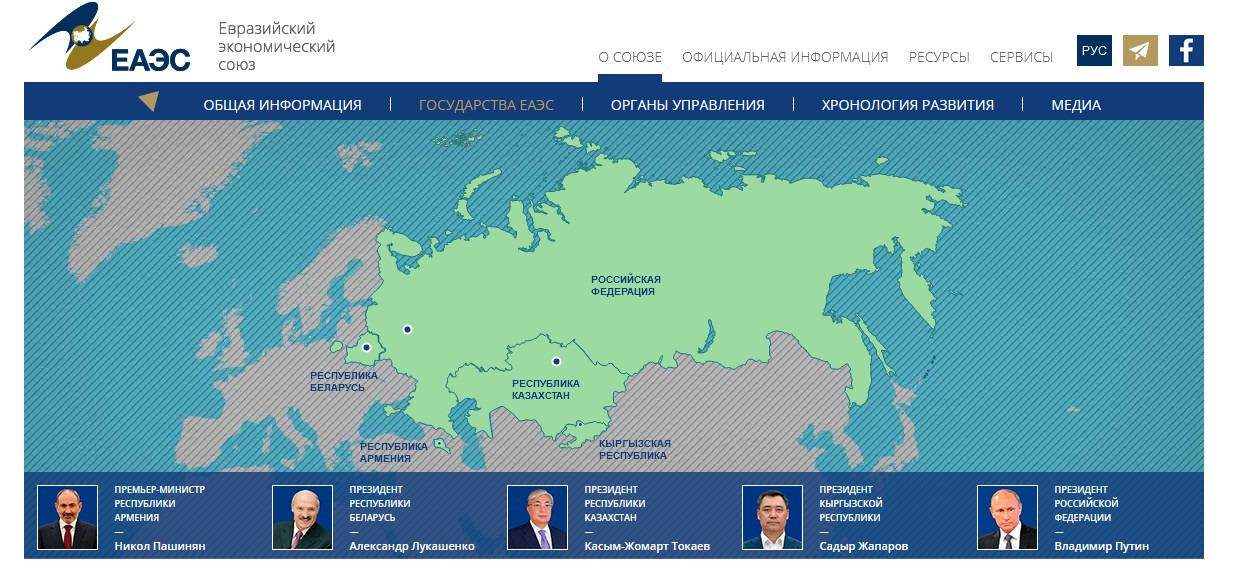

Для начала вспомним, какие страны являются членами Евразийского экономического союза (ЕАЭС) и какая цель у данного объединения.

Итак, на сегодняшний день в ЕАЭС входит пять стран:

- Республика Армения;

- Республика Беларусь;

- Республика Казахстан;

- Кыргызская Республика;

- Российская Федерация.

Целью создания этого союза является обеспечение свободного движения товаров, услуг, капитала и рабочей силы, а также проведение скоординированной, согласованной или единой политики в отраслях экономики.

Со всей информацией, касающейся ЕАЭС можно ознакомиться на официальном сайте Евразийский экономический союз.

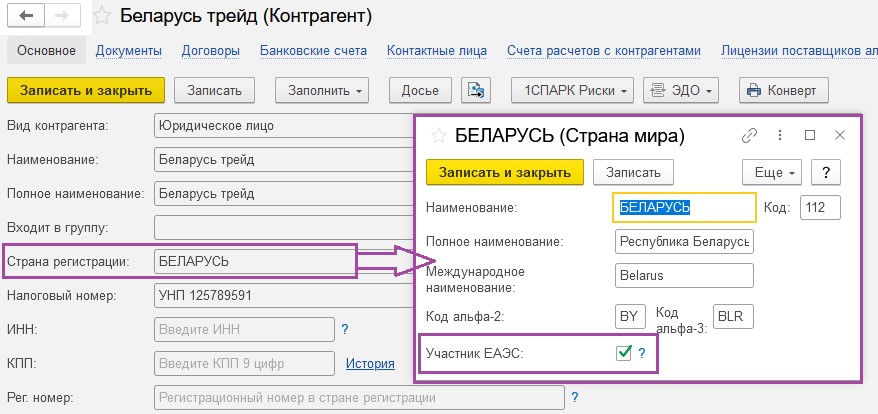

В нашем примере будет фигурировать контрагент, страна регистрации которого является Беларусь.

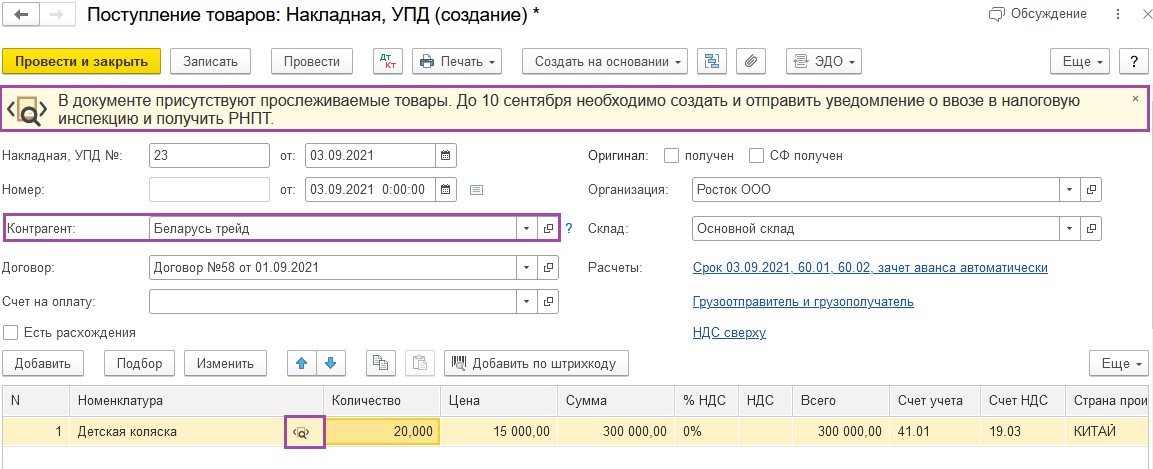

В табличной части документа выбираем прослеживаемый товар – детская коляска. Программа сообщает нам об этом специальным значком

Далее высвечивается напоминание о том, что в документе присутствуют прослеживаемые товары, а это значит, что компании — импортеру необходимо создать и отправить Уведомление о ввозе в ИФНС в течение пяти рабочих дней с даты принятия товаров на учет.

В свою очередь, ФНС присвоит РНПТ не позднее следующего дня, как получит от организации уведомление.

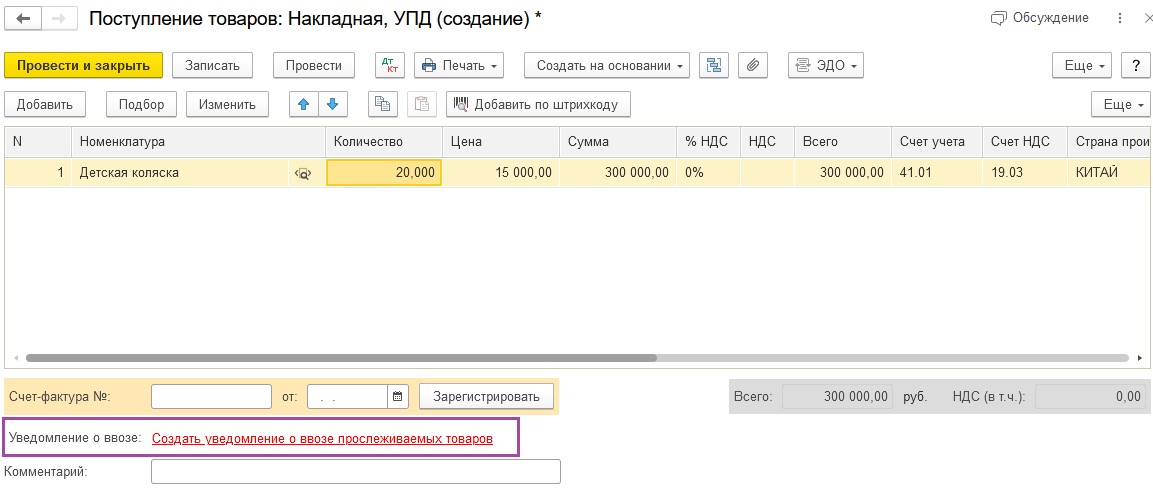

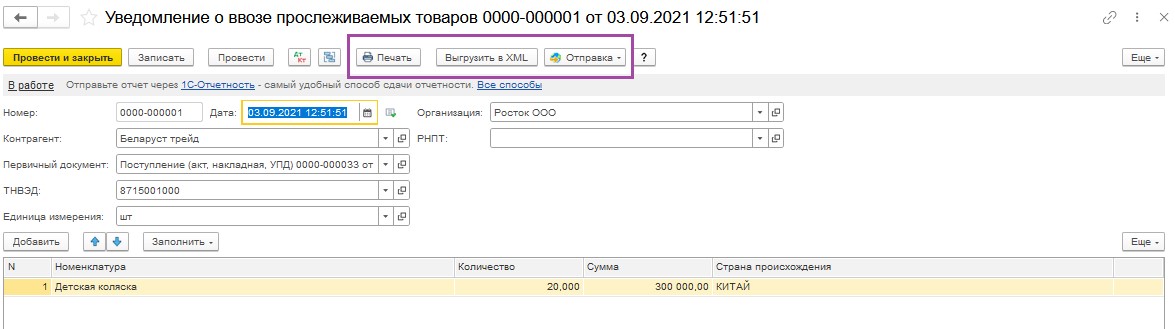

Перейдем по гиперссылке внизу документа «Поступление товаров» и создадим необходимое Уведомление о ввозе прослеживаемых товаров.

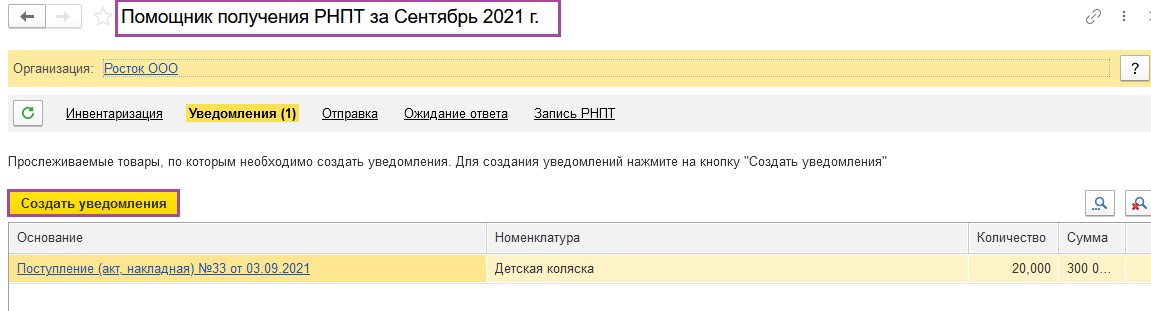

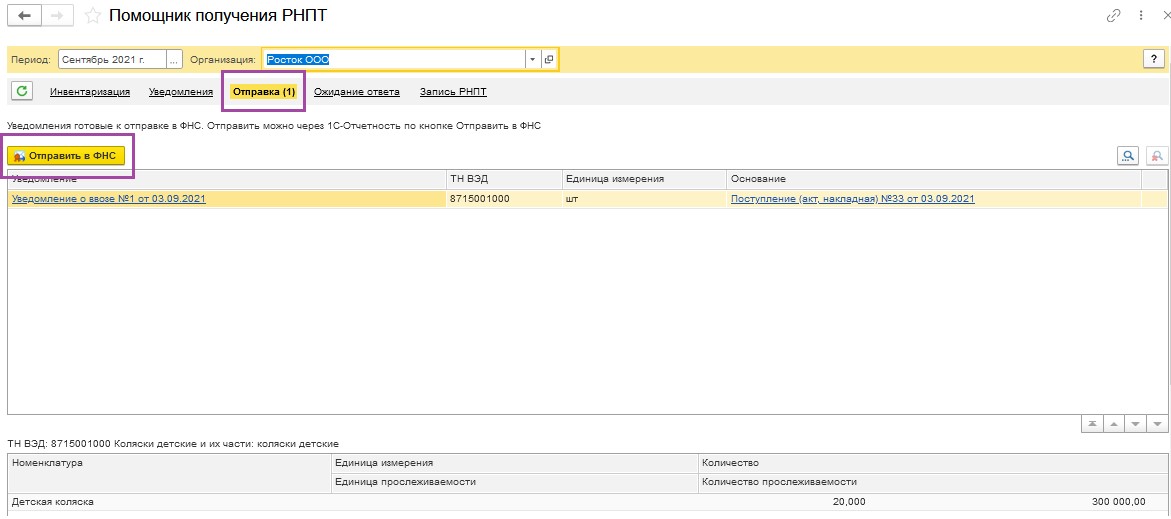

Программа автоматически перенаправит пользователя в «Помощник получения РНПТ». Уведомление о ввозе прослеживаемого товара из государств членов ЕАЭС можно создать по кнопке

На закладке «Отправка» появится созданное нами Уведомление, которое при необходимости можно распечатать, а также выгрузить в форме файла XML или же отправить в ФНС.

Напомним, что если у организации сервис «1С-Отчетность» не подключен, а компания является клиентом какого-либо другого оператора, то в таком случае отправка Уведомления возможна путем выгрузки файла в формате XML.

Если же в программе 1С: Бухгалтерия предприятия отключен сервис «1С-Отчетность», то требуется лишь нажать на кнопку «Отправить в ИФНС» и уведомление будет отправлено.

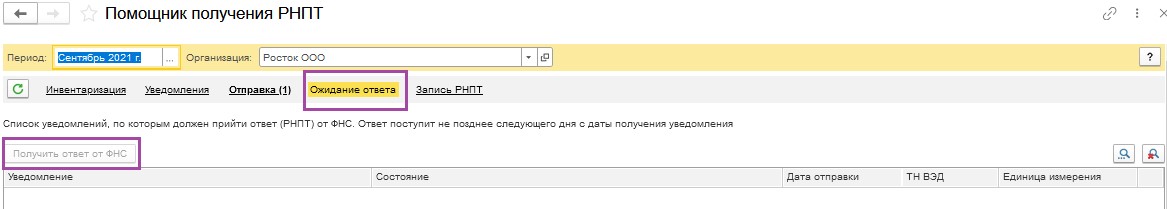

Далее компания может отслеживать процесс получения ответа от налогового органа, воспользовавшись закладкой «Ожидание ответа».

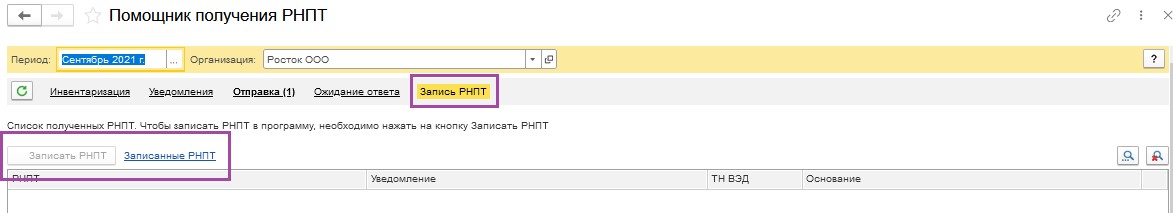

И, наконец, на закладке «Запись РНПТ» организация, получив номера из ФНС, запишет их в свою программу. В свою очередь, номера РНПТ отразятся в регистре «Прослеживаемые товары».

Воспользовавшись ссылкой «Записанные РНПТ», организация с легкостью сможет просмотреть РНПТ, которые ранее были внесены в систему.

Далее компания – импортер сможет указывать полученные РНПТ в своих счетах-фактурах, УПД, документах по учету и отчетности.

Разобравшись с вопросом отражения в программе поступления прослеживаемых товаров напрашивается еще один важный вопрос: каким образом можно проверить РНПТ, указанный в документах поставщика? Вдруг контрагент отразил РНПТ не верно?

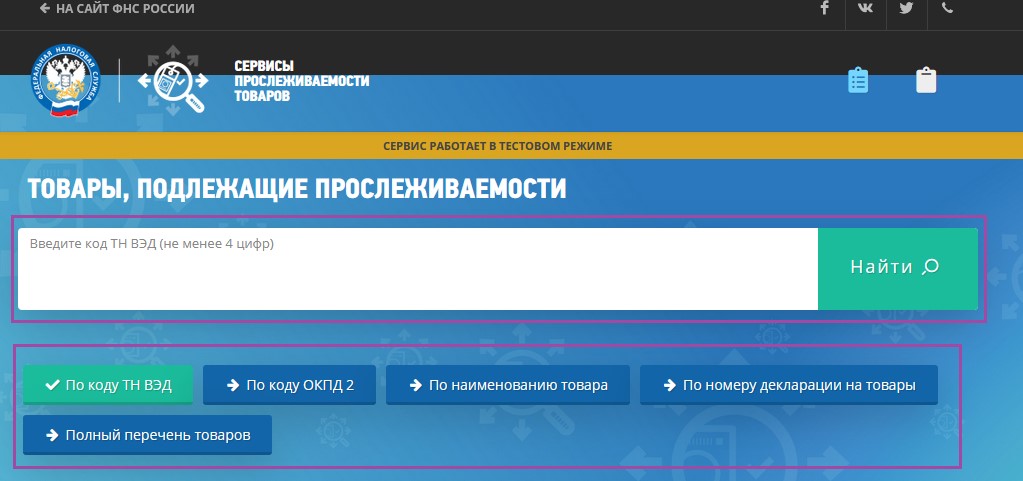

Проверить РНПТ достаточно просто, для этого следует воспользоваться сервисом на сайте ФНС Проверка прослеживаемости товаров.

В настоящий момент сервис работает в тестовом режиме.

Сервис обладает массой полезных функций, к примеру, можно проверить прослеживаемые товары по коду ТН ВЭД или ознакомиться с полным перечнем товаров, подлежащих прослеживаемости.

Откройте доступ к закрытой части «Клерка» с подпиской «Премиум». Получите сотни вебинаров и онлайн-курсов, безлимитные консультации и другой закрытый контент для бухгалтеров.

Успейте подписаться со скидкой 20% до 15.10.2021. Подробнее про «Премиум» тут.

Видео:Вебинар "Прослеживаемость импортных товаров в 1С:ERP"Скачать

Отчет об операциях с прослеживаемыми товарами — когда и как сдавать

С 8 июля 2021 года в России заработала система прослеживаемости. По операциям с товарами, подлежащими прослеживаемости, нужно каждый квартал отчитываться в налоговую. Специальная форма подается в электронном виде по ТКС. Разберемся, кто должен сдавать отчет и какие данные в нем следует указывать.

Из статьи вы узнаете:

Видео:Анонс обучения "Национальная система прослеживаемости импортных товаров"Скачать

Кто участвует в системе прослеживаемости

Организации и ИП на любых системах налогообложения, которые покупают, продают прослеживаемые товары и совершают с ними другие операции, обязаны выполнять требования национальной системы прослеживаемости. Они признаются участниками оборота таких товаров (п. 2 Положения о национальной системе прослеживаемости товаров, утв. Постановлением Правительства РФ от 01.07.2021 № 1108).

Система прослеживаемости заработала с 8 июля. Ее действие начинается с момента ввоза импортного товара на территорию РФ, а заканчивается при выбытии такого товара: продаже физлицу, утилизации, передаче в производство, экспорте (п. 3, 4 Положения о прослеживаемости).

Определить, является ли товар импортным, можно из технических документов, полученных от продавца: паспорт товара, спецификация, сертификат соответствия. В них указывается страна происхождения (Письма ФНС от 19.08.2021 № ЕА-4-15/11700@, от 12.05.2021 № ЕА-4-15/6469@).

Если установить происхождение товара не удалось, его можно не вводить в систему прослеживаемости. Но объяснять причины и собирать доказательства того, что установить страну происхождения невозможно, придется организации.

Видео:Поддержка прослеживаемости товаров в 1С:Бухгалтерии 8 с 1 июля 2021 годаСкачать

Форма, формат и срок сдачи отчета

Форма, формат и порядок заполнения отчета об операциях с товарами, подлежащими прослеживаемости, утверждены приказом ФНС России от 08.07.2021 № ЕД-7-15/645@.

Отчет об операциях представляется не позднее 25 числа месяца, следующего за отчетным кварталом. Первый раз участники прослеживаемости будут сдавать отчет по итогам 3 квартала 2021 года — до 25 октября 2021 года.

Если в течение квартала операций с прослеживаемыми товарами не было, нулевой отчет подавать не нужно (п. 2.3 ст. 23 НК РФ, п. 32 Положения о прослеживаемости).

Сдается отчет в электронной форме по ТКС через оператора ЭДО.

Отчет об операциях подает головная организация в ИФНС по месту учета. В него включаются соответствующие операции с прослеживаемыми товарами и головной организации, и ее российских обособленных подразделений.

Видео:1С Склад Приход Перемещение СписаниеСкачать

Какие операции включать в отчет по прослеживаемости

Отчет об операциях сдают следующие участники системы прослеживаемости:

- Организации и ИП на спецрежимах (кроме ЕСХН с освобождением от НДС) и на ОСНО при освобождении от НДС. Они подают отчет при покупке, продаже, совершении посреднических и иных операций с прослеживаемыми товарами.

- Организации на ОСНО, если операция с прослеживаемыми товарами не попала в декларацию по НДС. Отчет следует подать, например, при покупке подконтрольного товара у упрощенца или освобожденного от НДС контрагента, которые не выставляют счета-фактуры. Аналогично отчет подается при передаче товара в производство, утилизации, утрате товара, так как эти операции не могут быть отражены в книге покупок и продаж.

Иными словами, отчет необходимо заполнить при совершении необлагаемых операций и иных операций, которые не попали в декларацию по НДС. Декларация по НДС и отчет об операциях — две разные формы, которые не являются взаимоисключающими. Если операцию ошибочно или намеренно не указали в декларации по НДС, показать ее в отчете об операциях нельзя. Необходимо подавать уточненную декларацию по НДС.

В отчет об операциях добавлены коды видов операций (КВО), они разделены на блоки и виды для всех участников системы, применяющих разные налоговые режимы. Это сделано, чтобы компаниям было проще ориентироваться и разделять операции, а налоговой проводить сверку между всеми участниками прослеживаемости.

КВО отражены в приложении 1 к Порядку заполнения отчета (Приказ ФНС от 08.07.2021 № ЕД-7-15/645). Пояснения по ним смотрите в таблице ниже.

Видео:Порядок автоматического отражения в отчетности операций с прослеживаемыми товарами в 1С:БухгалтерииСкачать

Образец заполнения отчета об операциях с прослеживаемыми товарами

ИП в 2020 году для предпринимательской деятельности приобрел импортные товары — монитор, холодильник и стиральную машину. После 8 июля на все три вида товаров были направлены уведомления об остатках. А также в 2021 году с ними совершены следующие операции:

- 1 сентября 2021 года — холодильник передан в качестве вклада в уставный капитал ООО «Альфа», что подтверждает УПД № 12 от 01.09.2021. Данная операция попадет в отчет с КВО 13.

- 5 сентября 2021 года — монитор передан в производство, что подтверждает акт приема-передачи № 64 от 05.09.2021. В ходе производства монитор изменил свои первоначальные свойства и стал неотделимой частью POS- системы, поэтому данная операция будет отражена в отчете с КВО 01. В строках 7, 8 и 9 ИП укажет свои реквизиты, так как контрагента в данном случае нет (пп. ж п. 10 порядка заполнения отчета об операциях).

- 15 сентября 2021 года — стиральная машина утилизирована в связи с выявленными дефектами не подлежащими ремонту. Первичный документ — акт утилизации № 27 от 15.09.2021. Для данной операции предусмотрен КВО 02.

ИП в данном случае может применять любую систему налогообложения, эти операции в любом случае попадут в отчет.

Отчет об операциях с прослеживаемыми товарами за 3 квартал 2021 года будет заполнен так:

Видео:1C:Лекторий 10.12.20 Система прослеживаемости товаров: законодательство и отражение в программеСкачать

Ответственность за непредставление или ошибки в отчете об операциях

Меры ответственности за нарушение правил системы прослеживаемости начнут применяться с 1 июля 2022 года. Ожидаемый размер штрафа за несдачу, опоздание со сдачей и ошибки в отчете — 1000 рублей.

Штрафа за ошибки можно избежать, если отправить уточненный отчет до того, как налоговая составит протокол об административном правонарушении.

До 1 июля санкций не будет, но игнорировать сдачу отчетов не следует. Если налоговый орган выявит расхождения между вашими данными и данными других участников прослеживаемости, он истребует для проверки счета-фактуры или другие документы с реквизитами прослеживаемости.

Видео:"Прослеживаемость товаров в программах 1С"Скачать

Коды видов операций в отчете об операциях с прослеживаемыми товарами

КВО отражены в приложении 1 к Порядку заполнения отчета (Приказ ФНС от 08.07.2021 № ЕД-7-15/645).

Операции прекращения прослеживаемости

| КВО | Название операции | Кто отражает | Примечание |

| 01 | Передача товара в производство и на переработку | Все организации и ИП | Товары теряют или меняют свои первоначальные характеристики или становятся неотделимой частью другого товара. Передача товара сотрудникам для использования в основной деятельности не является передачей товара в производство. Например, при передаче мониторов сотруднику для работы товар не выбывает из системы (письмо Минфина от 23.08.2021 № 27-01-22/67650) |

| 02 | Захоронение, утилизация, обезвреживание, уничтожение товара | Все организации и ИП | Попадает под пристальное внимание налоговой |

| 03 | Уничтожение, утрата товара в результате действия непреодолимой силы | Все организации и ИП | Попадает под пристальное внимание налоговой |

| 04 | Продажа товара физлицам для личных нужд и самозанятым | Участники на спецрежимах и освобожденные от НДС | Если товар приобретен физлицом для организации (ИП) по доверенности, прослеживаемость сохраняется. При этом физлицо сообщает, что покупает товары не для личных нужд (письмо Минфина от 23.08.2021 № 27-01-22/67650). Если физлицо, приобретая товар, не сообщит, что представляет организацию, и не покажет доверенность, то операция будет оформлена как продажа в розницу. Тогда прослеживаемость товара прекратится (пп. «в» п. 4 Положения прослеживаемости, Письмо Минфина от 23.08.2021 № 27-01-22/67650) |

| 05 | Вывоз товара в режиме экспорта или реэкспорта | Участники на спецрежимах и освобожденные от НДС | Если организация на ОСНО, экспортные операции с реквизитами прослеживаемости будут отражены в декларации по НДС и попадут в книгу продаж, поэтому отчет по ним сдавать не потребуется |

| 06 | Безвозмездная передача товара физлицам и самозанятым | Участники на спецрежимах и освобожденные от НДС | Безвозмездная передача товара облагается НДС и отражается организациями на ОСНО в книге продаж |

| 07 | Конфискация товара государством | Все организации и ИП | х |

| 08 | Реализация товара дипломатическим представительствам и консульским учреждениям | Участники на спецрежимах и освобожденные от НДС | х |

| 09 | Недостача товара, выявленная при инвентаризации | Все организации и ИП | х |

Операции возобновления прослеживаемости

| КВО | Название операции | Кто отражает | Примечание |

| 10 | Выявление товаров при инвентаризации | Все организации и ИП | х |

| 11 | Возврат товаров покупателями-физлицами самозанятыми | Участники на спецрежимах и освобожденные от НДС | Организации на ОСНО отразят эту операцию в книге покупок. Возобновление прослеживаемости товара осуществляется по тому же РНПТ, который был присвоен ему до выбытия по причине реализации |

| 12 | Возврат неиспользованных товаров на производстве | Все организации и ИП | Возобновление прослеживаемости товара осуществляется по тому же РНПТ, который был присвоен ему до передачи в производство |

Операции при передаче (получении) имущества (товара), не связанные с реализацией или безвозмездной передачей

| КВО | Название операции | Кто отражает | Примечание |

| 13 | Передача или приемка товара в качестве вклада в имущество компании | Все участники прослеживаемости при передаче/приемке имущества (товара):

| Первичные учетные документы: передаточный акт; разделительный баланс; соглашение о разделе имущества и т. д. |

| 14 | Получение товара не связанное с реализацией или получением на безвозмездной основе |

Операции при приобретении (получении), реализации (передаче)

| КВО | Название операции | Кто отражает |

| 15 | Реализация товара собственником товара | Участники:

|

| 16 | Передача на безвозмездной основе права собственности на товары | |

| 17 | Приобретение товара в собственность | Участники:

|

| 18 | Получение на безвозмездной основе права собственности на товары | Участники:

|

| 19 | Составление продавцом универсального корректировочного документа в связи с уменьшением стоимости | Участники на спецрежимах и освобожденные от НДС |

| 20 | Составление продавцом универсального корректировочного документа в связи с увеличением стоимости | Участники на спецрежимах и освобожденные от НДС |

| 21 | Получение покупателем корректировочного счета-фактуры (универсального корректировочного документа) в связи с уменьшением стоимости | Участники:

|

Операции с посредниками

| КВО | Название операции | Кто отражает |

| 23 | Реализация комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала), товара комитента (принципала) | Комиссионер (агент), когда комитент (принципал) применяет спецрежим, или освобожден от НДС Только для посреднических операций |

| 24 | Передача комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала), сведений о реализации товара комитента (принципала) | Комиссионер (агент), когда комитент (принципал) применяет спецрежим, или освобожден от НДС Только для посреднических операций |

| 25 | Отражение комитентом (принципалом) сведений о реализации товара комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала) | Для комитента (принципала), когда комитент (принципал) применяет спецрежим, или освобожден от НДС. Только для посреднических операций |

| 26 | Приобретение комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала), товара для комитента (принципала) | Комиссионер (агент) в случае приобретения для комитента (принципала) товара у организации или ИП на спецрежиме или освобожденного от НДС. Только для посреднических операций |

| 27 | Передача комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала), сведений о приобретении товара для комитента (принципала) | Комиссионер (агент) в случае приобретения для комитента (принципала) товара у участника системы, применяющего спецрежим или освобожденного от НДС Только для посреднических операций |

| 28 | Отражение комитентом (принципалом) сведений о приобретении товара комиссионером (агентом), действующим от своего имени и в интересах комитента (принципала) | Комитент (принципал):

|

- когда комитент (принципал) применяет спецрежим или освобожден от НДС

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Только для посреднических операций

Видео:Как получить РНПТ на остатки прослеживаемых товаров в 1СБухгалтерия 8 ред. 3.0?Скачать

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

💡 Видео

Прослеживаемость и декларирование НДССкачать