Учет банковских гарантий в бухгалтерском учете — это отражение операций по получению и списанию гарантийных обязательств от банка путем формирования проводок. Банковская гарантия достаточно широко применяется в госзакупках, и ее нужно отразить в бухгалтерском и налоговом учетах организации-заказчика.

Банковские обязательства используют для обеспечения стабильности договорных отношений между заказчиком и поставщиком. Это своего рода страховой залог от рисков, связанных с отказом одной из сторон от выполнения обязательств.

- Как распределяются права и обязанности при оформлении банковской гарантии

- Документы и основания для бухгалтерского учета банковских гарантий

- Как отразить получение и выдачу у принципала и бенефициара

- Учет гарантии у бенефициара

- Пример проводок у бенефициара: получение и списание гарантии

- Бухгалтерский учет у принципала

- Проводки у принципала

- Бухучет банковских гарантий у бюджетников

- Проводки для бюджетных учреждений

- Налоговый учет

- Проводки в учете принципала при неисполнении обязательства

- Проводки бенефициара при неисполнении обязательства

- Бухучет оплаты комиссии за выдачу гарантии

- Проводки для отражения комиссии по банковской гарантии

- Особенности учетной политики

- Особенности учета других банковских гарантий

- Независимые гарантии: позиции Верховного Суда

- Банк не вправе отказаться платить по гарантии из-за отсутствия письменного сообщения бенефициара о принятии гарантии.

- Банк обязан исполнить обязательство, даже если в гарантии не указано наименование бенефициара.

- Об истечении срока предъявления требования об оплате.

- Изменение цены договора в результате торгов не отменяет обязательства банка уплатить деньги.

- При внесении изменений в условия основного договора объем обязательств гаранта не изменяется.

- Суд признал соглашение о выдаче гарантии недействительным или незаключенным.

- Обязательство банка перед бенефициаром не зависит от основного обязательства

- Если контракт расторгнут по вине заказчика, подрядчик вправе взыскать с него средства на оплату банковской гарантии.

- Иск в суд важно подать в пределах общего срока исковой давности.

- Принципал вправе взыскать с бенефициара разницу

- Бенефициару достаточно предъявить банку требование о платеже, направлять претензию перед обращением в суд не нужно.

- Банковская гарантия — что такое, для чего нужна и как получить

- Что вы узнаете

- Как работает банковская гарантия

- Принципал, бенефициар, гарант — кто это

- Виды банковских гарантий

- Тендерные гарантии

- Договорные гарантии

- Налоговые гарантии

- Таможенные гарантии

- Что содержит договор банковской гарантии

- Обязательная часть банковской гарантии

- Документы, передаваемые с требованием об оплате

- Дополнительная часть банковской гарантии

- Сколько действует банковская гарантия

- Сколько стоит банковская гарантия

- Обеспечение банковской гарантии

- Как получить банковскую гарантию

- Получить банковскую гарантию

- Как проверить банковскую гарантию

- Частые вопросы

- Как учитывать банковские гарантии в бухгалтерском учете?

- Нужно ли возвращать БГ?

- Банк выплатил бенефициару сумму БГ, хотя принципал исполнил все обязательства по договору – что делать?

Видео:Банковская гарантия и ее роль в налоговых отношенияхСкачать

Как распределяются права и обязанности при оформлении банковской гарантии

Банковская гарантия — это обязательство, которое банк или любая другая кредитная организация выставляют в качестве страховки исполнения контрактных (договорных, закупочных) условий (ст. 368 ГК РФ). Она предоставляется как в электронной, так и в письменной форме. Если исполнителем нарушен ряд условий, то банк выплачивает организации-заказчику документально установленную денежную сумму.

В отношениях, связанных с предоставлением гарантии, задействованы три участника:

- гарант (банк) — субъект, который за определенное вознаграждение принимает на себя обязательство по выдаче гарантии;

- принципал (исполнитель) — участник, инициирующий выдачу банковской гарантии и являющийся должником в соответствии с условиями соглашения;

- бенефициар (заказчик) — лицо, чьи интересы защищаются посредством гарантии банка.

Бенефициар и принципал выступают в этом случае сторонами соглашения, как и при заключении госконтракта. Они действуют строго в соответствии с действующим гражданским законодательством (ст. 420 ГК РФ). Их взаиморасчеты производятся вне юрисдикции взаимоотношений, установленных с третьей стороной — банком, который предоставил гарантию.

Стороны взаимодействуют с учетом действующего договора банковской гарантии — документа, определяющего правоотношения всех трех сторон: гаранта, бенефициара и принципала. В соглашении о предоставлении банковской гарантии в обязательном порядке указывается, что банк-гарант производит выплату гарантии только в том случае, если поставщик-принципал не может исполнить обязательства, установленные госконтрактом, перед заказчиком-бенефициаром. В договоре банковской гарантии в обязательном порядке прописываются обстоятельства, по причине которых и наступают ситуации выплаты банковского обеспечения.

Видео:Последствия неуказания в тексте гарантии бенефициараСкачать

Документы и основания для бухгалтерского учета банковских гарантий

Регулируются операции по банковской гарантии гражданским и банковским законодательством. В этих же нормативно-правовых актах можно найти ответ на вопрос, ставится ли на учет банковская гарантия.

В Гражданском кодексе положения, регламентирующие такое финансовое обязательство, прописаны в главе 23 (параграф 6, ст. 168, 169, 374 — 379, ст. 429 ГК РФ). Выдача банковской гарантии кредитными организациями относится к операциям банка (п. 8 ч. 1 ст. 5 ФЗ от 02.12.1990 № 395-1).

При заключении договора поставки не допускается указывать условие о банковской гарантии, если нет основания предполагать, что гарантийные обязательства будут получены от гаранта на определенных условиях (Определение ВС РФ по делу № 305-ЭС16-14210 от 30.01.2017). Но когда речь заходит о государственных закупках в соответствии с нормативами закона о Федеральной контрактной системе, условие о гарантии, выдаваемой в качестве обеспечения исполнения контракта, является обязательным. Об этом говорится в ст. 96 44-ФЗ. Заказчик обязан включать в документацию о закупке, извещение о заказе, приглашении принять участие в определении поставщика закрытым способом требование об обеспечении исполнения контракта (ч. 1 ст. 96 44-ФЗ). Исключением являются ситуации, определенные в ч. 2 ст. 96 44-ФЗ.

В ч. 3 ст. 96 прописано, что такое обеспечение исполнения контракта предоставляется в виде банковской гарантии. Она должна соответствовать требованиям, установленным в ст. 45 44-ФЗ. Поставщик имеет возможность предоставить банковскую гарантию в качестве обеспечения исполнения госконтракта и в виде денежных средств, переведя нужную сумму на расчетный (лицевой) счет, указанный организацией-заказчиком. Способ гарантии своих обязательств определяет сам участник закупки.

Видео:2.5. Поручительство. Независимая гарантияСкачать

Как отразить получение и выдачу у принципала и бенефициара

Отражение банковской гарантии в бухгалтерском учете находится в прямой зависимости от вида финансового обязательства, для обеспечения которого она была выдана. Есть ряд ситуаций, для которых необходима выдача гарантии:

- Для обеспечения исполнения условий по оплате приобретаемых активов и имущества (МПЗ и ОС).

- Для страховки выполнения кредитов, займов и прочих долговых обязательств.

- Для поручительства при возвращении авансового платежа, так как многие исполнители ставят условие о необходимости предоставления аванса.

- Для гарантирования реализации прочих обязанностей.

Проводки для банковской гарантии в бухучете формируются исходя из сложной системы юридических взаимоотношений между принципалом и бенефициаром. Проводки составляются для правоотношений:

- выдача и использование гарантии;

- заключение соглашения, юридически не зависящего, но обеспечиваемого гарантией.

Видео:Что такое банковская гарантия? Примеры применения банковских гарантий по 44-ФЗ.Скачать

Учет гарантии у бенефициара

Когда бенефициар получил банковскую гарантию, он сам принимает решение, как ее использовать. Выбор заказчика, применить или списывать банковское обеспечение, зависит от того, исполнил ли принципал-поставщик свои обязательства.

Расчеты заказчика и поставщика регулируются контрактом. Бенефициар получает отдельную выгоду при предоставлении банковской гарантии, так как гарант определяет свои обязательства по выплате перед организацией до момента полного завершения взаиморасчетов (п. 1 ст. 378 ГК РФ). Именно поэтому для бухгалтерского учета используют забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Обеспечение списывается с забаланса в случае исполнения сторонами своих обязательств. Аналитика ведется по каждому полученному обеспечению.

Видео:Независимая гарантия: важные разъяснения Верховного Суда РФСкачать

Пример проводок у бенефициара: получение и списание гарантии

Для коммерческих и некоммерческих организаций необходимо применение корреспондирующих проводок. Представим, что ООО «Идеальный заказчик» закупило у ООО «Идеальный поставщик» продукцию в размере 500 000,00 руб. В таблице показано, как отразить в бухгалтерском учете бенефициара предоставленное банком обеспечение.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 008 | — | 500 000,00 | Учет полученной гарантии |

| 62 | 90 | 500 000,00 | Поставка продукции заказчику |

Допустим, покупатель просрочил оплату, и поставщик обратился в банк с требованием об уплате задолженности принципала в сумме, определенной в гарантии. Бухгалтерские проводки будут такими:

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 500 000,00 | Получение денежных средств от гаранта |

| 76 | 62 | 500 000,00 | Зачет задолженности |

| — | 008 | 500 000,00 | Списание обеспечения по оплате с забаланса |

В случае своевременной оплаты бенефициару нет необходимости обращаться к гаранту за возмещением долга. В учете будут сформированы бухгалтерские записи по получению и последующему списанию обеспечения на 008 счете забаланса.

Видео:Можно ли отказать бенефициару в выплате по банковской гарантииСкачать

Бухгалтерский учет у принципала

Учет гарантии в бухгалтерии принципала строится на двух позициях:

- Гарантия банка не должна учитываться принципалом. Логика такова: гарантия предназначается не для принципала, а для бенефициара, а выдает ее третья сторона — банк. То есть гарантийные обязательства получены для кредитора и выданы кредитным учреждением, а не самим принципалом. Поэтому организации-принципалу нет смысла отражать эти обязательства на забалансовых счетах 008 и 009.

- Гарантийные обязательства надлежит проводить в бухгалтерском учете.

Это необходимо для того, чтобы отразить изменение организации-кредитора в случае передачи обязательств по выплате задолженности гаранту. Отражение в учете обеспечения позволяет в дальнейшем проводить операции по применению штрафных санкций к должнику.

С точки зрения аналитики, отражение гарантийного обеспечения необходимо, так как это делает финансовую и бухгалтерскую отчетность более прозрачной и позволяет просмотреть образовавшуюся кредиторскую задолженность принципала в разрезе аналитического учета.

Видео:Что такое банковская гарантия и как её получить?Скачать

Проводки у принципала

Для отражения гарантийных обязательств в учете принципала формируются бухгалтерские записи:

- Дт 08 Кт 76 (на сумму уплаченной комиссии) — предоставление гарантийного обеспечения;

- Дт 60 Кт 76 — отражено принятие требования об оплате по гарантийным обязательствам;

- Дт 76 Кт 51 — задолженность перед гарантом погашена.

Видео:Независимая гарантия: где получать, на каких условиях и почему это выгодноСкачать

Бухучет банковских гарантий у бюджетников

Учет банковских гарантий в бюджетном учреждении имеет особенности. При проведении конкурсных и аукционных процедур на поставку товаров, работ или услуг организация-заказчик устанавливает обязательное требование к обеспечению заявок. Оно может быть передано участником закупки как путем внесения денежных средств на расчетный (лицевой) счет заказчика, так и предоставлением банковской гарантии. На основании п. 351 Инструкции № 157н, бухгалтерский учет банковской гарантии, полученной в качестве обеспечения заявки, производится на забалансовом счете 10 «Обеспечение исполнения обязательства». В Письме Минфина от 27.07.2014 № 02-07-07/31342 говорится, что денежные средства, поступившие как обеспечение на участие в конкурсе или закрытом аукционе, а также как обеспечение исполнения контракта, на забалансовом счете 10 учитывать не нужно.

В бюджетном учреждении учет в бухгалтерии банковской гарантии производится строго в день наступления гарантийной ответственности. Сумма должна совпадать по стоимости с теми обязательствами, исполнение которых гарантировано. В день прекращения гарантийно-финансовых условий проводится уменьшение установленной суммы на 10 счете забаланса.

Видео:ГК РФ Глава 23 Обеспечение исполнения обязательств. §6 Независимая гарантия.Скачать

Проводки для бюджетных учреждений

Поступившие от кредитной организации (банка) денежные средства, направленные на исполнение, необходимо отражать в бухучете бюджетного учреждения проводками:

| Дебет | Кредит | Описание операции |

|---|---|---|

| 2.201.11.510 | 2.205.41.660 | Денежные средства, поступившие на лицевой счет бюджетного учреждения (уплата бенефициару суммы, на которую выдана банковская гарантия) |

| 2.205.41.560 | 2.401.10.140 | Начисление дохода в размере обеспечения по банковской гарантии в случае ее поступления в распоряжение бюджетного учреждения |

Видео:Все что вы хотели знать о #банковской гарантии, но боялись спросить. Самые важные факты о БГСкачать

Налоговый учет

Отражение гарантии от банка нужно делать как в бухгалтерском, так и в налоговом учете организации. Налоговый учет банковских гарантий производится в соответствии с нормами НК РФ. Вознаграждение учитывается в составе прочих затрат, связанных с выпуском и реализацией различной продукции, и в качестве расходов иного характера.

Налоговый кодекс РФ предполагает сдачу в ИФНС отчетности, включающей расходы по банковской гарантии в период ее фактического предоставления, а не по срокам выплат по ней денежных сумм. В налоговом учете датой получения банковской гарантии считается день подписания договора (основного соглашения) о выдаче гарантийных обязательств клиенту.

Налоговый учет гарантий банка имеет ряд нюансов. Приобретение товаров, работ и услуг по контракту сопряжено с начислением НДС, за исключением продукции, не облагаемой налогом на добавленную стоимость. Операции по применению гарантий банка не облагаются НДС (подп. 3 п. 3 ст. 149 НК РФ).

После получения оплаты гарантии за неисполненные поставщиком обязательства от банка-гаранта бенефициар-заказчик включает ее в доходы аналогично тому, как учитывалась бы оплата принципала без использования банковской гарантии.

Принципал вправе учитывать расходы по гарантии (комиссию гаранту) для целей налогового учета либо как прочие расходы, либо в качестве внереализационных расходов. В любом из указанных случаев затраты признаются в течение всего срока действия банковской гарантии равными частями (Письмо Минфина РФ № 03-03-06/1/4 от 11.01.2011).

Видео:Гражданское право Общая часть Лекция 14 Обеспечение исполнения обязательствСкачать

Проводки в учете принципала при неисполнении обязательства

Нередко возникают ситуации, когда принципал не успел выполнить обязательства по контракту, после чего бенефициар обращается в банк для получения у гаранта положенных ему по контракту денежных средств. Гарант уведомляет об этом принципала и информирует о прекращении действия гарантийных обязательств. Принципал обязан возместить банку ту сумму, которую тот перевел бенефициару.

Если принципалу необходимо признать регрессивное требование банка в бухгалтерском учете, то операции при неисполнении обязательств отражаются бухгалтерскими записями:

| Дебет | Кредит | Описание операции |

|---|---|---|

| 60 | 76 | Получение регрессивного требования гаранта |

| 76 | 51 | Погашение задолженности перед банком |

Видео:Обеспечение исполнения обязательств: новые правилаСкачать

Проводки бенефициара при неисполнении обязательства

В случае неисполнения принципалом своих контрактных обязательств бенефициар обращается в банк. Гарант рассматривает полученное требование, после чего принимает решение о произведении выплаты гарантийного обеспечения (ст. 374, 375 ГК РФ).

Бухгалтер формирует следующую запись после признания требования: Дт 76.2 Кт 62.

Видео:Договор с банком на предоставление банковской гарантии: расскажем на что обратить вниманиеСкачать

Бухучет оплаты комиссии за выдачу гарантии

Для гаранта выдача обеспечения по контракту является источником дохода, следовательно, принципалу придется заплатить определенную комиссию за выдачу банком гарантии. Такая комиссия может быть фиксированной, а также начисляться в процентном соотношении от суммы по контракту или иными методами.

В соглашении о банковской гарантии банк вправе прописать различные условия по выплате обязательств. К примеру, может быть установлена обязанность для принципала по единовременному или равномерно распределенному на весь период действия гарантии платежу.

Видео:Начало срока действия независимой гарантииСкачать

Проводки для отражения комиссии по банковской гарантии

Порядок отражения комиссии зависит от момента приобретения и постановки на учет приобретаемого имущества.

Если комиссия банку перечислена до момента постановки на учет купленных активов и до момента перечисления денежных средств принципалом, то вознаграждение кредитной организации включается в состав расходов на приобретение имущества — в его стоимость (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Покажем на примере. ООО «Заря» приобретает сооружение у ООО «Актив». Стоимость имущества — 1 500 000,00 рублей. ООО «Заря» предоставляет продавцу гарантию от банка. Комиссия гаранта составляет 3% от стоимости имущества — 45 000,00 рублей. Вознаграждение необходимо оплатить единовременно. Обязательство выдается сроком на один месяц. Сделка завершена, все взаиморасчеты произведены в срок, гарантийные обязательства не применялись.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 45 000,00 | Перечисление комиссии гаранту |

| 08 | 76 | 45 000,00 | Величина комиссии включена в стоимость сооружения |

| 08 | 60 | 1 500 000,00 | Отражение стоимости сооружения в составе внеоборотных активов |

| 01 | 08 | 1 545 000,00 | Отражение стоимости сооружения в составе ОС принципала |

Если гарантийные обязательства предоставили после формирования стоимости имущественного актива, то изменить сумму учтенного актива, включив величину вознаграждения гаранту в первоначальную стоимость имущества, уже нельзя.

Если комиссию банка, которая была уплачена до формирования первоначальной стоимости актива, включат в состав прочих расходов, то это может повлиять на исчисленный налог на имущество. В 2020 году налог на имущество считается по новым правилам. Из базы исключается все движимое имущество. А значит, при приобретении объекта недвижимости списание вознаграждения банка на прочие расходы может повлечь искажение налоговой базы.

Бухгалтерские записи будут такими: Дт 91.2 Кт 76 — учет комиссии банку, величина которой не включена в первоначальную стоимость купленного объекта.

Видео:Рассмотрение банковской гарантииСкачать

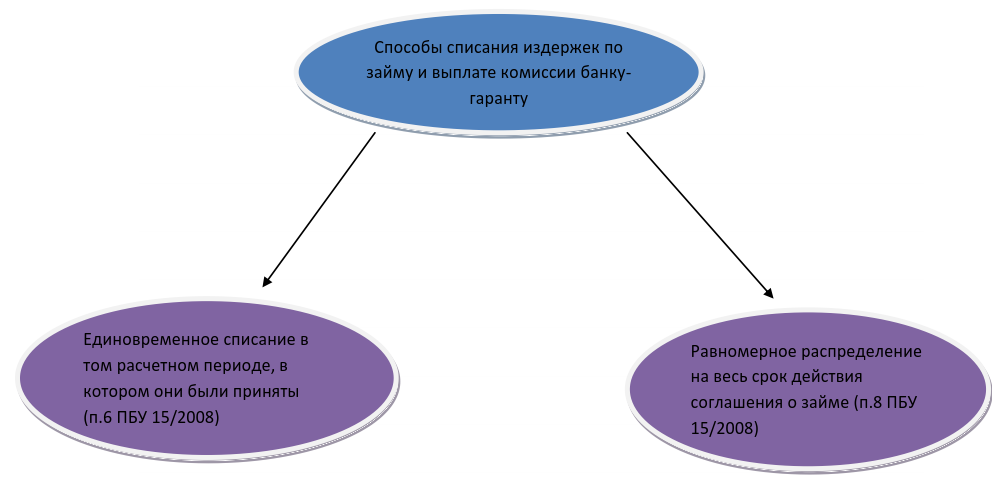

Особенности учетной политики

Вознаграждение гаранту по договору займа необходимо отразить в учетной политике организации. При заключении договора займа одним из условий соглашения может быть обязательное оформление гарантийных обязательств. В таких случаях издержки несет сам заемщик. Порядок действий указан в ПБУ 15/2008 «Учет расходов и займов по кредитам». Заемщик обязан закрепить выбранный метод в учетной политике. Затраты на вознаграждение можно отнести к прочим расходам (п. 7 ПБУ 15/2008) или равномерно признать дополнительные расходы по займам в составе прочих расходов (п. 8). Сделать это можно только во время действия самого договора займа. Корреспонденция счетов бухгалтерского учета не изменится от выбора способа распределения издержек и будет такой:

| Записи | Описание операции | |

| Дебет | Кредит | |

| 91.2 | 76 | Отражение полной или частичной комиссии банка |

| 76 | 51 | Учет уплаченной суммы вознаграждения гаранта |

Методологию списания можно представить схематично:

Видео:Независимые гарантии по Закону № 223-ФЗ: обзор изменений, 08.09.2022Скачать

Особенности учета других банковских гарантий

Когда гарантийные обязательства оформляются в качестве обеспечения государственного контракта, комиссия гаранта учитывается в составе расходов по обычным видам деятельности или как прочие расходы. Вот так выглядит на схеме порядок учета:

При учете комиссии, выплачиваемой банку-гаранту, составляем корреспонденцию, аналогичную отражению вознаграждения, уплачиваемого в случае договора займа.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Видео:Обеспечение исполнения контракта: Банковская гарантия или свои средства?Скачать

Независимые гарантии: позиции Верховного Суда

Автор: Кислов С.С., эксперт журнала

Речь пойдет об Обзоре судебной практики разрешения споров, связанных с применением законодательства о независимой гарантии, утвержденном Президиумом ВС РФ 05.06.2019 (далее – Обзор). В нем сформулированы позиции по 17 вопросам из практики. Эти разъяснения, безусловно, снизят количество конфликтных ситуаций. Рассмотрим наиболее распространенные случаи.

Видео:Банковские гарантии. Что это и как работает на примере банка ТочкаСкачать

Банк не вправе отказаться платить по гарантии из-за отсутствия письменного сообщения бенефициара о принятии гарантии.

По общему правилу для возникновения обязательства из независимой гарантии достаточно одностороннего волеизъявления гаранта. Иное (направление банку бенефициаром извещения о том, что выданная им гарантия принята) должно быть прямо предусмотрено в тексте самой гарантии (п. 1 Обзора). При отсутствии подобной специальной оговорки гарант обязан произвести оплату по гарантии, поскольку его обязательства перед бенефициаром возникли в момент выдачи гарантии. При этом важно, чтобы требование бенефициаром было предъявлено в установленный срок и с приложением всех необходимых документов.

Выводы основаны на двух нормах ГК РФ:

п. 2 ст. 368, который, предусматривая необходимость письменного оформления обязательства гаранта, не требует заключения письменного соглашения между гарантом и бенефициаром;

ст. 373, в соответствии с которой независимая гарантия вступает в силу со дня ее отправки (передачи) гарантом, если в самой гарантии не закреплено иное.

Видео:Бенефициар как полноценный субъект субсидиарной ответственности. Доказывание ответственностиСкачать

Банк обязан исполнить обязательство, даже если в гарантии не указано наименование бенефициара.

Обязательство из независимой гарантии нельзя признать отсутствующим по мотиву неуказания наименования бенефициара в тексте гарантии, если достоверно установлено лицо, в пользу которого эта гарантия была выдана (п. 2 Обзора). Данный факт может подтверждаться, например, тем, что банк сам направил оформленную гарантию конкретному лицу (бенефициару).

Банк выдал независимую гарантию, не указав в тексте гарантии бенефициара, перед которым он принимает обязательство уплатить денежную сумму в случае невыполнения принципалом (подрядчиком) предварительно оплаченных работ по строительству торгового центра.

Сославшись на неисполнение подрядчиком обязательств по договору строительного подряда, кредитор (заказчик) обратился к банку с требованием совершить платеж.

Банк отказался уплатить соответствующую сумму, руководствуясь на абз. 4 п. 4 ст. 368 ГК РФ, согласно которому указание наименования бенефициара является существенным условием гарантии.

Заказчик строительства обратился в суд.

Судьи обязали банк исполнить обязательства по гарантии, отметив следующее:

согласно ст. 156, п. 3 ст. 432 ГК РФ гарант, подтвердивший действие гарантии, не вправе заявлять о том, что она не породила юридических последствий;

гарантия, обеспечивающая исполнение подрядчиком обязательств по договору строительного подряда, была направлена самим банком конкретному заказчику строительства (бенефициару), раскрытому принципалом (подрядчиком) в ходе переговоров по вопросу об условиях выдачи гарантии;

текст банковской гарантии составлялся гарантом и недостатки данного текста не могли быть истолкованы в пользу самого банка.

С учетом того, что банку был известен бенефициар, арбитры вынесли решение в пользу заказчика по договору подряда.

Начало срока действия гарантии может определяться моментом совершения бенефициаром действий, относящихся к исполнению основного договора.

В подобном случае банк не вправе ссылаться на то, что срок гарантии не определен (п. 3 Обзора). В частности, не является недействительной гарантия, если в ней указано, что срок ее действия составляет один год с момента уплаты бенефициаром (покупателем) аванса по обеспечиваемому договору. В данном случае нельзя говорить об отсутствии гарантийного обязательства в силу абз. 8 п. 4 ст. 368 ГК РФ (в гарантии должен быть указан срок ее действия).

Дело в том, что ст. 373 ГК РФ, регулирующая порядок вступления гарантии в силу, является диспозитивной: гарантия вступает в силу со дня выдачи (отправки, передачи) гарантом, если в самой гарантии не предусмотрено иное.

По смыслу п. 1 ст. 157, ст. 314 и 368 ГК РФ начало срока действия гарантии может определяться моментом совершения бенефициаром действий, относящихся к исполнению основного договора. При этом предполагается, что такие действия будут совершены бенефициаром в срок, предусмотренный основным договором, а при его отсутствии – в разумный срок. В случае если бенефициар не совершит соответствующих действий в указанные сроки, гарантия вступает в силу в момент, когда они должны были быть совершены согласно условиям основного договора, а при отсутствии соответствующих условий в тексте основного договора – после истечения разумного срока.

В обеспечение исполнения поставщиком (принципалом) обязательства по поставке товара банк выдал независимую гарантию. Срок ее действия составил один год с момента уплаты бенефициаром (покупателем) аванса по обеспечиваемому договору.

Договором поставки был предусмотрен срок внесения предварительной оплаты, бенефициар в этот срок аванс перечислил.

Выданная банком независимая гарантия вступила в силу в момент уплаты аванса. Неопределенности в сроке действия гарантии не имелось, поэтому отказ гаранта от выплаты денежных средств ввиду ее незаключенности будет признан неправомерным.

Видео:43 урок. Банковские гарантииСкачать

Об истечении срока предъявления требования об оплате.

Требование о платеже по независимой гарантии считается представленным своевременно, если оно направлено банку в пределах срока действия гарантии и условиями независимой гарантии не предусмотрено иное (например, что момент предъявления требования определяется исходя из момента его доставки гаранту).

Этой позицией необходимо руководствоваться, оценивая обоснованность отказа банка уплатить денежные средства по требованию бенефициара, мотивированного пропуском срока представления требования (п. 4 Обзора).

Содержащаяся в п. 1 ст. 374 ГК РФ и вменяемая бенефициару обязанность представления требования по банковской гарантии до окончания срока, на который она выдана, должна толковаться с учетом положений п. 2 ст. 194 ГК РФ, согласно которому письменные заявления и извещения, сданные в организацию связи до 24 часов последнего дня срока, считаются сделанными в срок.

Соответственно, если в гарантии не содержатся условия о необходимости получения гарантом требования бенефициара до истечения срока действия этой гарантии, то днем представления требования следует считать день его передачи на почту.

Изменение цены договора в результате торгов не отменяет обязательства банка уплатить деньги.

Требование об определении в независимой гарантии денежной суммы, подлежащей выплате бенефициару, считается соблюденным, если условия гарантии позволяют установить эту сумму на момент исполнения обязательства гарантом (п. 5 Обзора).

Пояснение к данному выводу следующее.

Банк выдал гарантию, указав в ней предприятие-бенефициара. В текст гарантии также включено положение о том, что при предъявлении требования бенефициаром банк производит выплату в пределах цены договора подряда, подлежащего заключению на торгах.

Общество, приложившее полученную гарантию к заявке на участие в торгах, признано их победителем. С ним заключен договор подряда.

Предприятие под банковскую гарантию перечислило обществу аванс.

Впоследствии, сославшись на то, что полученный аванс общество не отработало, предприятие обратилось к банку с требованием о совершении платежа по банковской гарантии.

Банк отказался удовлетворить названное требование, указав, что сумма, подлежащая выплате, не была однозначно определена в тексте гарантии, так как цена договора подряда окончательно сформировалась лишь по результатам торгов, то есть после выдачи гарантии.

Отказ банка не законен. В гарантии содержатся ссылки на бенефициара и основную сделку, подлежащую заключению в будущем, достаточные для целей ее идентификации. Банк в письменной форме выразил волю на принятие гарантийного обязательства, обладая информацией о начальной цене договора подряда и осознавая, что впоследствии она будет скорректирована по результатам торгов. Условия гарантии позволяли установить денежную сумму, подлежащую выплате бенефициару, на момент исполнения обязательства гарантом.

При внесении изменений в условия основного договора объем обязательств гаранта не изменяется.

Таково общее правило (п. 6 Обзора).

Управление строительства (бенефициар) обратилось в арбитражный суд с иском к банку (гаранту) о взыскании денежных средств по банковской гарантии.

Возражая по иску, банк сослался на изменение условий основного обязательства после выдачи гарантии без согласия гаранта: стороны договора подряда увеличили объем и стоимость работ, заключив дополнительное соглашение. Эти действия повлекли увеличение ответственности банка ввиду возрастания риска предъявления требования о платеже по гарантии и, как следствие, прекращение обязательств гаранта.

Суды обязали банк выплатить деньги. Обоснование следующее.

В данном случае в гарантии определена твердая сумма, подлежащая выплате бенефициару (абз. 7 п. 4 ст. 368 ГК РФ). Размер иска не превысил эту твердую сумму. Таким образом, изменение основного обязательства, в обеспечение исполнения которого выдана независимая гарантия, не повлияло на объем обязательств гаранта перед бенефициаром.

Пример 4

В гарантии указан порядок определения предельной суммы, подлежащей выплате по гарантии, – 10 % от цены договора поставки.

Стороны после выдачи гарантии изменили условия договора, увеличив стоимость товаров.

В случае возникновения спора арбитры будут рассуждать следующим образом.

В гарантии не содержится условие об увеличении суммы гарантии при наступлении тех или иных обстоятельств (абз. 10 п. 4 ст. 368 ГК РФ), поэтому произошедшее после выдачи гарантии изменение объемов поставки, повлекшее увеличение общей стоимости поставленных товаров, не изменило объем обязательств гаранта перед бенефициаром: он отвечает в пределах 10 % от прежней цены основного договора (п. 3 ст. 308 ГК РФ).

Таким образом, банк не вправе отказаться выплатить деньги только потому, что стороны изменили условия основного договора. Размер обязательств банка остается прежним, он должен осуществить платеж по требованию бенефициара.

Суд признал соглашение о выдаче гарантии недействительным или незаключенным.

Вправе ли банк не платить деньги бенефициару? Нет, не вправе, если не будет доказано, что бенефициар, получая гарантию, действовал заведомо недобросовестно. Этот вывод содержится в п. 7 Обзора.

Недействительность или незаключенность соглашения о выдаче гарантии, подписанного принципалом и гарантом, не свидетельствуют об отсутствии обязательства из гарантии.

Оформленное между банком и принципалом соглашение о выдаче гарантии может быть признано судом недействительным, например, как крупная сделка, заключенная с нарушением корпоративных правил об одобрении такого рода сделок. Однако это обстоятельство не освобождает банк от обязанности уплаты денег в случае возникновения гарантийного обязательства перед бенефициаром.

Вместе с тем если бенефициар, получая гарантию, действовал заведомо недобросовестно, то есть если он доподлинно знал об отсутствии законных оснований для выдачи гарантии во время ее получения, то банк, которому предъявлено требование по гарантии, вправе ссылаться на свои отношения с принципалом (ст. 10 ГК РФ).

Банк не вправе углубляться в детали, должен ограничиться формальной проверкой документа по его внешним признакам и перечислить деньги

Гарант не вправе отказать бенефициару в удовлетворении его требования, если приложенные к этому требованию документы по внешним признакам соответствуют условиям независимой гарантии (п. 9 Обзора).

Например, если условиями банковской гарантии предусматривалось представление бенефициаром копии платежного поручения о перечислении аванса принципалу в качестве приложения к требованию о платеже, банк не вправе отказать в оплате, сославшись на то, что к требованию была приложена не заверенная надлежащим образом копия платежного поручения.

Гарант проводит проверку приложенных к требованию о платеже документов по внешним признакам (п. 3 ст. 375 ГК РФ).

Другая возможная ситуация. Согласно условиям гарантии к требованию бенефициара о платеже должен быть приложен расчет истребуемой суммы. В гарантии отсутствуют какие-либо положения о порядке выполнения, оформления и содержании такого расчета.

Банк не вправе отказать бенефициару в перечислении денег, сославшись на неполноту расчета суммы убытков (возникших, в частности, вследствие поставки некачественных товаров).

Оценка данного расчета на предмет полноты и обоснованности означала бы исследование отношений между принципалом и бенефициаром, что выходит за рамки формальной проверки документа гарантом по его внешним признакам и не может влиять на решение о выплате по гарантии.

Обязательство банка перед бенефициаром не зависит от основного обязательства

Обязательство банка-гаранта перед бенефициаром не зависит от того основного обязательства, в обеспечение исполнения которого выдана гарантия, даже если в самой гарантии содержится ссылка на это обязательство (п. 11 Обзора).

В качестве иллюстрации вывода представлена следующая ситуация.

Дирекция строительства (бенефициар) обратилась к банку (гаранту) с иском о взыскании основного долга по банковской гарантии, выданной на случай неисполнения обществом (принципалом, подрядчиком) обязанности по возврату неотработанного аванса, перечисленного дирекцией строительства (заказчиком) в рамках государственного контракта.

Банк перечисление денег не произвел. Бенефициар обратился в суд.

По мнению банка, обязанность перечисления денег по гарантии не возникла, поскольку государственным контрактом предусмотрено перечисление только одного авансового платежа, который подрядчик отработал.

Согласно двустороннему акту сверки расчетов:

дирекция строительства зачла первый авансовый платеж в счет оплаты фактически выполненных обществом работ, но были перечислены второй и последующие авансовые платежи, не предусмотренные договором подряда;

итоговое сальдо сложилось в пользу заказчика.

Судебная коллегия по экономическим спорам ВС РФ указала:

гарант не вправе выдвигать против требования об осуществлении платежа по гарантии возражения, вытекающие из основного обязательства (п. 1 ст. 370 ГК РФ). Независимость гарантии обеспечивается наличием специальных и при этом исчерпывающих оснований для отказа гаранта в удовлетворении требования бенефициара, которые никак не связаны с основным обязательством (п. 1 ст. 376 ГК РФ), а также отсутствием у гаранта права на отказ в выплате после истечения срока приостановления платежа (п. 5 ст. 376 ГК РФ);

отход от принципа независимости гарантии допускается только при злоупотреблении бенефициаром своим правом на безусловное получение выплаты (должны быть доказательства получения бенефициаром надлежащего исполнения по основному обязательству и его намерения недобросовестно обогатиться путем истребования платежа от гаранта);

суждения банка о том, каким образом должно было осуществляться авансирование и как стороны подрядных отношений зачли те или иные платежи заказчика, связаны исключительно с оценкой гарантом обстоятельств, касающихся исполнения основного обязательства, и сами по себе не могут приниматься во внимание при разрешении иска о взыскании долга по банковской гарантии. При этом из поведения бенефициара нельзя было сделать однозначный вывод, что его действия были направлены исключительно на недобросовестное получение обогащения за чужой счет.

В результате судьи обязали банк выплатить денежные средства по выданной гарантии.

Отказывая в выплате денег, банк не вправе ссылаться на то, что не наступил срок исполнения обеспеченного гарантией обязательства принципала по возврату авансового платежа, перечисленного по договору поставки, поскольку бенефициар не уведомил принципала об одностороннем отказе от исполнения основного договора.

Рассматривая такой спор, арбитры будут исходить из наличия оснований, по которым гарант вправе отказать в удовлетворении требования бенефициара (п. 1 ст. 376 ГК РФ). Важно, чтобы требование было предъявлено бенефициаром до окончания срока действия гарантии, размер требования не превышал определенную в гарантии сумму, а приложенные к требованию о платеже документы по своим внешним признакам соответствовали условиям гарантии.

Если контракт расторгнут по вине заказчика, подрядчик вправе взыскать с него средства на оплату банковской гарантии.

Расходы принципала (поставщика, подрядчика, исполнителя) на оплату банковской гарантии по государственным (муниципальным) контрактам, прекращенным по обстоятельствам, за которые отвечает бенефициар (покупатель, заказчик), являются убытками принципала, подлежащими возмещению бенефициаром (п. 13 Обзора).

Подрядчик заключил с администрацией (заказчиком) муниципальный контракт на выполнение строительных работ.

В связи с неисполнением муниципальным заказчиком своих обязательств по контракту подрядчик неоднократно уведомлял его о невозможности выполнения работ на объекте, о приостановлении работ до выполнения заказчиком своих обязанностей и впоследствии заявил отказ от исполнения муниципального контракта (ст. 719 ГК РФ).

Сославшись на то, что договорные отношения прекращены по обстоятельствам, за которые отвечает заказчик, подрядчик обратился в суд с иском к администрации о возмещении убытков в размере фактически понесенных расходов на оплату банковской гарантии, предоставленной в целях обеспечения исполнения муниципального контракта.

Требуя удовлетворения иска, подрядчик должен заявить в суде следующие аргументы.

Согласно п. 2 ст. 719 ГК РФ если подрядчик отказался от исполнения договора в связи с тем, что допущенное заказчиком нарушение обязанностей воспрепятствовало исполнению договора подрядчиком, то заказчик обязан возместить подрядчику убытки.

Размер убытков определяется по правилам ст. 15, 393 ГК РФ.

Расходы на оплату независимой гарантии понесены принципалом исходя из сформулированных заказчиком требований к победителю торгов, обусловлены намерением общества вступить в договорные отношения, исполнить муниципальный контракт в полном объеме и получить за выполненные работы установленную контрактом цену, за счет которой, помимо прочего, компенсировать упомянутые расходы. Однако затраты подрядчика остались некомпенсированными в связи с нарушением бенефициаром контрактных обязательств, ставшим причиной преждевременного прекращения договора подряда.

Таким образом, данные расходы являются прямыми убытками подрядчика, возникшими в результате неправомерного бездействия муниципального заказчика (бенефициара).

Иск в суд важно подать в пределах общего срока исковой давности.

Иск бенефициара к банку-гаранту, отказавшемуся удовлетворить своевременно предъявленное требование о платеже по независимой гарантии, может быть заявлен в пределах общего срока исковой давности, предусмотренного ст. 196 ГК РФ (п. 15 Обзора).

Суд не вправе отказать в удовлетворении иска в связи с его подачей после прекращения срока действия гарантии (сославшись на пп. 2 п. 1 ст. 378 ГК РФ и по аналогии закона на нормы о поручительстве – п. 6 ст. 367 ГК РФ).

Принципал вправе взыскать с бенефициара разницу

Принципал вправе взыскать с бенефициара превышение суммы, полученной бенефициаром по независимой гарантии от гаранта, над действительным размером обязательств принципала перед бенефициаром (п. 16 Обзора).

Банк произвел платеж по независимой гарантии, выданной в обеспечение исполнения обязательств по договору подряда.

Впоследствии банк списал перечисленную сумму со счета подрядчика в безакцептном порядке.

Сославшись на то, что работы выполнены в установленные договором подряда сроки и с надлежащим качеством, ввиду чего у бенефициара отсутствовали основания для предъявления требования о выплате по банковской гарантии, подрядчик обратился в суд с иском к заказчику-бенефициару о взыскании полученной им суммы в нарушение условий основного договора.

Иск подрядчика будет удовлетворен. Обоснование следующее.

В силу исчерпывающего перечня оснований для отказа в выплате по независимой гарантии (ст. 376 ГК РФ) выплата банком бенефициару денежных сумм по гарантии являлась правомерной, поскольку бенефициаром соблюдены формальные требования, установленные законом и условиями гарантии.

Независимый характер обязательства гаранта перед бенефициаром и правила о возмещении гаранту сумм, выплаченных по гарантии, не означают, что бенефициар вправе получить за счет принципала денежные средства в большем размере, чем ему причитается по обеспечиваемому договору. Принципал не лишен возможности обратиться к бенефициару с иском о взыскании средств, полученных бенефициаром без осуществления какого-либо встречного предоставления с его стороны в нарушение условий основного договора (ст. 328, п. 1 ст. 423, абз. 1 п. 1 ст. 424 ГК РФ).

Бенефициару достаточно предъявить банку требование о платеже, направлять претензию перед обращением в суд не нужно.

В случае отказа банка выплатить денежные средства бенефициар может сразу обратиться в суд, однократное направление требования подтверждает соблюдение досудебного порядка урегулирования спора (п. 17 Обзора).

В случае получения отказа в совершении платежа либо при неполучении ответа на это требование в установленный срок у бенефициара не возникает обязанности направлять банку второе требование – претензию.

Банковская гарантия — что такое, для чего нужна и как получить

Банковская гарантия — это соглашение, по которому банк обязан выплатить долг клиента, если тот не выполнил своих обязательств.

Использовать банковскую гарантию для обеспечения обязательств зачастую выгоднее и надежнее, чем искать поручителей или извлекать из оборота сумму залога. По этим причинам банковская гарантия становится все более популярным финансовым инструментом — в 2020 году количество выданных гарантий выросло на 20% («Коммерсант»).

Что вы узнаете

Как работает банковская гарантия

Возьмем ситуацию из жизни и посмотрим, как применяется банковская гарантия (БГ).

Строительная фирма выигрывает тендер на ремонт больницы. По условиям подрядчику необходимо внести обеспечение контракта, то есть гарантировать, что отремонтирует больницу качественно и в срок. В качестве обеспечения можно отправить залоговую сумму на счет заказчика (больницы), но фирме неудобно изымать из оборота столько денег. Тогда фирма обращается в банк, чтобы тот поручился за нее — обязался выплатить больнице сумму обеспечения, если исполнитель нарушит условия контракта. Такое обязательство и есть банковская гарантия.

Теперь, если строительная фирма не закончит ремонт в срок или сделает его некачественно, банк заплатит заказчику, а потом потребует у строительной фирмы возмещения.

Пошагово разберем схему работы банковской гарантии и действия участников.

- Владелец строительной фирмы оформил банковскую гарантию на сумму обеспечения контракта. Подписывая контракт, он приложил банковскую гарантию, обеспечивая исполнение своих обязательств по контракту. Теперь владелец строительной фирмы стал принципалом — запомните это слово, к нему и другим определениям вернемся ниже.

- Строительная фирма не закончила ремонт в срок и нарушила условия контракта.

- Больница — бенефициар — составила требование об оплате по БГ. Это документ, по которому банк должен выплатить деньги по гарантии. Однако одного требования об оплате мало. Банку нужны документы, которые подтвердят, что больница имеет право получить выплату. Список этих документов прописан в договоре о банковской гарантии.

- Больница отправила банку — гаранту — требование об оплате вместе с документами. Сделать это можно как в бумажном, так и в электронном варианте.

- Банк сразу же отправил уведомление строительной фирме вместе с копиями требования об оплате и документов, присланных от больницы.

- Следующий шаг — проверка документов банком. Все ли нужные документы прислала больница и правильно ли они составлены. На проверку у банков есть до 30 дней. На практике чаще всего управляются за 5 дней.

Если документы оформлены верно, банк переводит на счет больницы платеж по БГ. Теперь строительная фирма должна будет возместить платеж банку.

Строительной фирме следует самой перепроверить документы, присланные больницей вместе с требованием уплаты по гарантии.

- все ли документы подписаны и составлены верно — например, требование об оплате тендерной БГ должно быть оформлено в соответствии с постановлением правительства № 1005 «О банковских гарантиях. »;

- соответствуют ли присланные документы списку, указанному в БГ.

Если банк выдал деньги больнице, приславшей с требованием об оплате неполный комплект документов, строительная фирма освобождается от уплаты возмещения банку (ч. 2 ст. 379 ГК РФ).

Принципал, бенефициар, гарант — кто это

В нашем примере есть три действующих лица — строительная компания, больница и банк. Давайте разберемся, какие у них роли.

Строительная фирма — принципал. Принципал обращается в банк, чтобы тот гарантировал выполнение его обязательств. Принципала иногда еще называют аппликантом.

Больница — бенефициар. Бенефициар получит выплату от банка по гарантии, если принципал нарушит условия договора, например, не уложится в сроки.

В нашем случае бенефициар — заказчик, а принципал — подрядчик. Но так бывает не всегда.

Рассмотрим еще один пример. Юрий — владелец крупного ресторана — хочет расширяться и обращается к строительной компании, чтобы сделать ремонт в новом помещении. Оплатить ремонт Юрий сможет через пару месяцев, когда ресторан начнет приносить прибыль. Тогда он оформляет банковскую гарантию. Так банк оплатит строительной компании ремонт, если Юрий не сделает этого спустя два месяца после открытия ресторана. В этой ситуации в роли принципала выступает заказчик, а в роли бенефициара — подрядчик.

В любом из приведенных примеров банк является гарантом. Он выдает бенефициару документ, в котором обязуется заплатить, если принципал не выполнит своих обязательств. Гарантом может быть не только банк, но и другая кредитная или страховая организация. По этой причине банковскую гарантию еще называют независимой.

Говоря простыми словами:

- принципал (аппликант) — тот, кто оформляет банковскую гарантию;

- бенефициар — тот, кто получает деньги по банковской гарантии, если принципал не исполнил своих обязательств или сделал это некачественно;

- гарант — тот, кто платит бенефициару деньги по банковской гарантии за принципала, нарушившего условия договора.

Виды банковских гарантий

Суть любой банковской гарантии — защитить одну из сторон договора от убытков и нарушений обязательств. В зависимости от нюансов выделяют 4 вида гарантий:

Тендерные гарантии

Это банковские гарантии для участия в закупках по 44-ФЗ и 223-ФЗ. Пример в начале статьи о строительной компании, выигравшей тендер на ремонт больницы — как раз о тендерной гарантии.

Тендерная гарантия подходит для обеспечения заявки на участие в закупке и исполнения контракта. Такая банковская гарантия является безотзывной — это значит, что гарант не может изменить условия гарантии или отказаться выплачивать деньги бенефициару по гарантийному случаю. Тендерная БГ защищает заказчика:

- от отказа победителя подписывать контракт;

- от неуплаты штрафов, пеней и неустоек по исполнению контракта;

- от некачественного исполнения контракта — например, когда поставленный товар портится до окончания гарантийного срока.

Соответственно, есть три типа тендерной гарантии:

- гарантия заявки участия в торгах — используется для обеспечения заявки на участие;

- гарантия исполнения контракта — используется для обеспечения исполнения контракта;

- гарантия качественного исполнения обязательств — используется для подтверждения качества товаров и работы на протяжении гарантийного срока.

Бенефициаром в тендерной БГ может выступать только заказчик, а гарантом — только банк, одобренный Минфином.

В некоторых закупках заказчик не требует обеспечивать контракт или его исполнение. Нужно ли обеспечивать контракт, прописано в извещении о закупке и тендерной документации.

Договорные гарантии

Исполнение обязательств между заказчиком и поставщиком (подрядчиком) вне закупок обеспечивает договорная БГ.

В зависимости от того, какое условие договора защищает гарантия — возврат аванса, исполнение обязательств или их оплата, выделяют три типа договорных гарантий:

- Авансовая гарантия — нужна в случае, если заказчик выплачивает исполнителю аванс. Если исполнитель не выполнит условий договора, банк вернет заказчику аванс, а потом потребует его возмещения у исполнителя.

- Гарантия исполнения обязательств — гарантирует, что товар будет поставлен, услуга оказана, работы выполнены — в зависимости от условий договора. В противном случае банк выплачивает заказчику неустойку, а потом требует ее возмещения у исполнителя.

- Платежная гарантия — если заказчик не оплатит работу исполнителя, банк выплатит нужную сумму за него, а потом потребует деньги с заказчика. Такой тип гарантии предоставил ресторатор Юрий строительной компании в нашем примере.

Договорную БГ можно оформлять в любой кредитной или страховой организации, предоставляющей эту услугу. Однако постарайтесь ответственно подойти к выбору гаранта, чтобы не получить недействительную гарантию и не натолкнуться на мошенников. Оценить надежность гаранта, его репутацию, финансовое положение и судебные иски поможет сервис СБИС Все о компаниях.

Налоговые гарантии

С помощью налоговых гарантий можно получить отсрочку по выплате налогов, уплате акцизов на подакцизную продукцию и ускоренно получить возмещение НДС.

Бенефициар в этом случае всегда Федеральная налоговая служба, принципал — налогоплательщик. Гарантию для налоговой может выдать только банк, одобренный Минфином.

Таможенные гарантии

Актуальны для индивидуальных предпринимателей и юрлиц, которые перевозят товары через границу. Таможенная БГ обеспечивает исполнение обязанности по уплате таможенных пошлин и налогов.

Бенефициар — Федеральная таможенная служба. Оформить можно только в банке, одобренном таможенной службой.

Что содержит договор банковской гарантии

Государство определило ряд условий, на которых заключается договор банковской гарантии. Если хотя бы одно из них не прописано в документе, гарантию признают недействительной. В этом случае гарант не будет выплачивать деньги бенефициару.

Чтобы не пришлось разбираться в суде, лучше самостоятельно перепроверить БГ на момент получения. Воспользуйтесь нашим перечнем того, что должно содержаться в документе гарантии.

Обязательная часть банковской гарантии

Согласно Гражданскому кодексу, в документе банковской гарантии должны содержаться:

- дата выдачи банковской гарантии,

- принципал,

- бенефициар,

- гарант,

- основное обязательство, исполнение по которому обеспечивается гарантией,

- денежная сумма, подлежащая выплате, или порядок ее определения,

- срок действия гарантии,

- обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

Обязательные условия тендерных гарантий строже и закреплены в ч. 2 ст. 45 44-ФЗ:

- сумма банковской гарантии, которую гарант должен будет выплатить заказчику, если исполнитель нарушит условия контракта;

- обязательства принципала, исполнение которых защищается банковской гарантией, или говоря проще: что, как и в какой срок исполнитель должен сделать, чтобы банку не пришлось выплачивать заказчику деньги по гарантии;

- обязательство банка выплачивать заказчику неустойку 0,1% от суммы банковской гарантии за каждый день просрочки по оплате БГ;

- условие, по которому исполнением обязательств банка считается поступление суммы банковской гарантии на счет заказчика;

- срок действия банковской гарантии;

- при каких обстоятельствах банк должен выплатить банковскую гарантию.

Помимо пунктов, установленных гражданским кодексом и законом 44-ФЗ, в БГ обязательно должен быть приведен список документов, которые бенефициар обязан предоставить гаранту вместе с требованием об оплате.

Документы, передаваемые с требованием об оплате

Обычно бенефициар и принципал договариваются о списке таких документов. Чаще всего останавливаются на расчете суммы БГ и копии доверенности лица, подписавшего требование по банковской гарантии.

В тендерных гарантиях перечень документов, передаваемых гаранту вместе с требованием об оплате, установлен в постановлении правительства № 1005 «О банковских гарантиях. »:

- расчет суммы банковской гарантии;

- платежное поручение о перечислении аванса принципалу — для авансовой гарантии;

- документ, который подтверждает факт наступления гарантийного случая — для гарантии качественного исполнения обязательств;

- доверенность лица, подписавшего требование.

Впоследствии подавая банку требование о выплате суммы банковской гарантии, бенефициар должен будет предоставить вместе с ним полный пакет документов, указанный в гарантии. Если хотя бы одного документа будет не хватать, банк откажет в выплате.

У бенефициара могут возникнуть дополнительные условия помимо тех, что определены государством.

Дополнительная часть банковской гарантии

Это может быть дополнение к списку документов для получения платежа по БГ, условие формы банковской гарантии или требования об оплате — письменная или электронная.

В закупках заказчик указывает дополнительные требования к банковской гарантии в извещении, тендерной документации или проекте контракта.

Дополнительные условия гарантии соблюдать так же важно, как обязательные — без этого гарантия будет признана недействительной и деньги по ней не выдадут.

Сколько действует банковская гарантия

Срок банковской гарантии зависит от ее вида и прописывается в документе гарантии.

Федеральным законом 44-ФЗ регламентированы сроки для тендерной гарантии (ст. 44 и ст. 96):

- гарантии, обеспечивающие заявку, должны действовать еще минимум 2 месяца после окончания срока приема заявок,

- гарантии, обеспечивающие исполнение контракта, должны действовать минимум на месяц дольше, чем контракт,

- гарантии качественного исполнения обязательств должны действовать минимум на месяц дольше установленного гарантийного срока.

Срок налоговой гарантии ФНС утверждает так:

- срок гарантии для возмещения НДС должен истекать как минимум через 10 месяцев со дня подачи налоговой декларации с суммой к возмещению (ст. 176.1 НК РФ);

- срок гарантии на отсрочку уплаты налога на подакцизные товары должен истекать как минимум через 6 месяцев, следующих за налоговым периодом, в котором совершались операции, признаваемые объектом налогообложения (ст. 204 НК РФ).

Срок действия таможенной гарантии должен истекать не раньше, чем через 3 месяца с момента установленного срока исполнения обязанности по уплате таможенных пошлин, налогов, таможенных сборов.

Срок действия договорной банковской гарантии устанавливается по соглашению сторон.

Сколько стоит банковская гарантия

Стоимость гарантии правильнее называть комиссией банку. В каждом банке комиссия рассчитывается по-разному и зависит от суммы гарантии, целей использования и платежеспособности принципала.

Для тендерных гарантий обычно определяют комиссию:

- 5% от суммы обеспечения для гарантий на участие в торге,

- 10% от суммы обеспечения для гарантий на исполнение контракта.

Для примера, в государственной закупке жидкого топлива начальная цена контракта — 3 985 800 рублей. Обеспечение контракта стоит 398 580 рублей. БГ — 10% от суммы обеспечения, то есть 39 858 рублей.

Брать банковскую гарантию имеет смысл, когда выгоднее заплатить 40 тысяч рублей, чем извлекать на какое-то время из оборота компании 400 тысяч.

Обеспечение банковской гарантии

Бывают случаи, когда принципал не может выплатить гаранту возмещение по гарантии. Чтобы не потерять свои деньги, некоторые банки требуют обеспечить гарантию:

- движимым или недвижимым имуществом,

- поручительством другого юрлица или ИП.

Если принципал откажется выплачивать возмещение по банковской гарантии, банк заберет имущество или потребует деньги с поручителя.

Как получить банковскую гарантию

- Выбрать организацию-гаранта. Для получения тендерной, таможенной, налоговой гарантии выбирайте банки из утвержденных перечней:

- перечень банков для тендерной гарантии

- перечень банков для таможенной гарантии

- перечень банков для налоговой гарантии

Для получения договорной гарантии нет регламентированного перечня, поэтому оценивайте организацию с точки зрения надежности, репутации, количества лет на рынке и отзывов.

- Собрать документы и подать заявку.

Каждый банк устанавливает свой список документов на получение гарантии. Чаще всего перечень такой:

| Юрлица | ИП |

|---|---|

| Копии паспортов учредителей | Копия паспорта |

| Справка об отсутствии задолженности в ФНС | Справка об отсутствии задолженности в ФНС |

| Бухгалтерская отчетность | Бухгалтерская отчетность |

| Налоговая декларация | Налоговая декларация |

| Решение о назначении на должность директора | Выписка со счета |

| Устав |

Срок рассмотрения заявки — от 1 часа до 1 дня.

- Обсудить условия гарантии с бенефициаром и заключить договор.

- Оплатить гарантию.

- Получить банковскую гарантию и отправить ее бенефициару — если это не делает сам банк.

Можно проходить каждый шаг самостоятельно: анализировать и выбирать организацию-гаранта, собирать документы и выписки, договариваться с банком, проверять гарантию после получения и отправлять ее бенефициару. А можно просто оставить заявку — «Тензор» соберет и проверит документы, перепроверит правильность составления документа гарантии и оформит банковскую гарантию в аккредитованном Минфином банке за 1 день.

Получить банковскую гарантию

Как проверить банковскую гарантию

Подлинность тендерной гарантии проверяется ее наличием в реестре банковских гарантий. До 2018 года реестр был открыт в Единой информационной системе (ЕИС, или zakupki.gov.ru). Поставщики могли посмотреть, занесена ли банковская гарантия в реестр и не станет ли она причиной отказа заказчика от контракта. В 2021 году реестр на сайте ЕИС — просто архив со старыми банковскими гарантиями. Реестр банковских гарантий ведется до сих пор, но теперь доступен только для заказчиков и банков.

В некоторых случаях участникам закупок может понадобиться узнать номер реестровой записи банковской гарантии — для этого потребуется направить запрос в банк-гарант на выписку из реестра.

Узнать, приняли ли банковскую гарантию в ФНС и ФТС также можно, направив им запрос.

Частые вопросы

Как учитывать банковские гарантии в бухгалтерском учете?

Организации-бенефициары должны вести учет выданных им гарантий на забалансовом счете 008 «Обеспечения обязательств и платежей полученные».

Организации-принципалы должны вести учет расходов на банковские гарантии:

- если гарантия приобреталась для уплаты имущества, расходы включаются в его себестоимость;

- если гарантия приобреталась для получения займа – оформляется как прочие расходы;

- если гарантия обеспечивала исполнение обязательств – расходы на нее оформляются как прочие расходы или как расходы по обычным видам деятельности.

ИП могут не вести учет банковских гарантий.

Нужно ли возвращать БГ?

Тендерную банковскую гарантию нужно возвращать в следующих случаях:

- участник отозвал заявку до окончания срока приема заявок,

- заявку на участие отклонили,

- закупка отменилась или признана недействительной,

- принципал принял участие в закупке, но не выиграл,

- расторжение контракта по обоюдному соглашению сторон,

- БГ заменяется на другой вид обеспечения по соглашению сторон,

- условия контракта исполнены, у заказчика нет претензий.

Другие виды банковских гарантий возвращать не нужно, если иного не прописано в договоре о БГ.

Банк выплатил бенефициару сумму БГ, хотя принципал исполнил все обязательства по договору – что делать?

В этом случае бенефициар обязан перевести на счет принципала сумму банковской гарантии.