- Расшифровка стр. 080 в разделах 1–6 декларации по НДС

- Стр. 080 в разделе 2

- Стр. 080 в разделе 3

- Стр. 080 в разделах 8–12 декларации по НДС

- Как заполняется строка 080 раздела 2 декларации по НДС

- Общая информация о декларации по НДС для налогового агента

- Кто должен заполнять строку 080 раздела 2

- Как заполнить строку 080 раздела 2

- Итоги

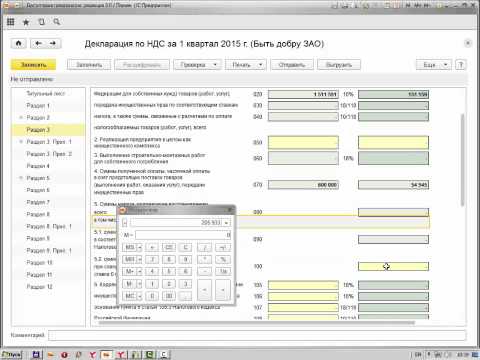

- Как проверить правильность заполнения Декларации по НДС при ведении сложного учета по НДС

- Введение

- Исходные данные

- Проверка данных отчетности

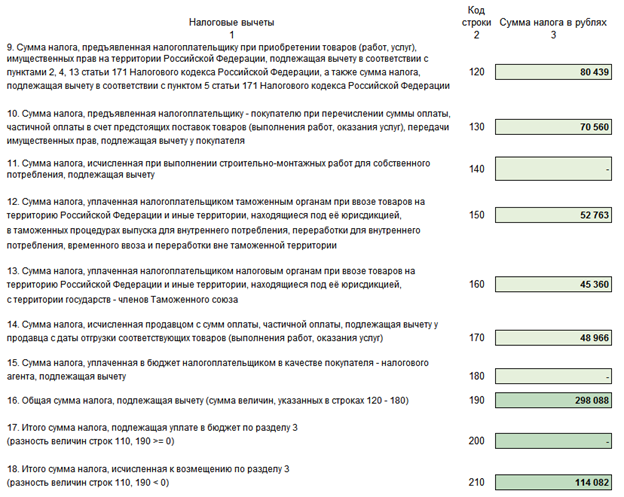

- 1.Проверяемые данные

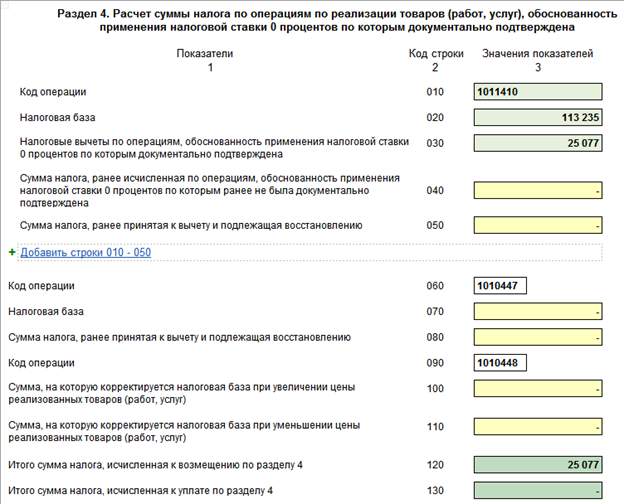

- 2.Проверка Раздела 4

- 3.Проверка Раздела 3

- 4.Итоги проверки

- Резюме

- 🎦 Видео

Видео:Почему заполняется строка 080 в 6 НДФЛ в 1С?Скачать

Расшифровка стр. 080 в разделах 1–6 декларации по НДС

Декларация по НДС подается по форме, утв. приказом ФНС от 19.08.2020 N ЕД-7-3/591@, действующим с 09.11.2020. Этим же приказом установлен и Порядок заполнения (далее — Порядок).

Полная декларация состоит из 12 разделов, и почти в каждом присутствует стр. 080:

- Разд. 1, стр. 080. 34.5. Заполняется только, если в титульном листе по реквизиту «по месту нахождения учета» указывается код «227». В остальных случаях нужно поставить прочерк. Дата завершения действия договора инвесттоварищества, указываемая управляющим товарищем, занимающимся ведением налогового учета (пункт 34.8 Порядка).

- Разд. 2, стр. 080. НДС, исчисленный при отгрузке продукции (п. 37.8 Порядка).

- Разд. 3, стр. 080. Общий НДС, подлежащий восстановлению (п. 38.6 Порядка).

- Разд. 4, стр. 080. Налоговые вычеты, подлежащие корректировке, в связи с возвратом ТМЦ, которые реализовали с применением документально подтвержденной ставки 0% (п. 41.6 Порядка). По каждому коду операции вписывается сумма восстанавливаемого налога в связи с выполнением возврата в данном налоговом периоде товаров или отказом от их получения.

- Разд. 5, стр. 080. Сумма НДС к возмещению по операциям со ставкой 0%, обоснованность которых документально подтвердили (п. 42.7 Порядка).

- Разд. 6, стр. 080. Налоговая база по операциям реализации с применением ставок 10 и 20 процентов (п. 43.7 Порядка). Информация заносится по каждому коду операции. Заполняется налогоплательщиками, в отчетном периоде признавшими возврат товара. На данную сумму понижается налоговая база.

Расшифровка строк 080 в декларации по НДС более востребована по разделам 2 и 3. В этой ситуации имеются особые нюансы, требующие объяснения.

Видео:ОТВЕТ ФНС РФ о восстановлении НДССкачать

Стр. 080 в разделе 2

Раздел 2 заполняется налоговыми агентами по каждой из фирм, с которыми предприятие или индивидуальный предприниматель сотрудничали.

А вот стр. 080 заполняется не каждым из налоговых агентов, а только теми, кто, согласно п. 37.8 Порядка, в отчетный период обладали полномочиями и продали, руководствуясь п. 4 ст. 161 НК РФ:

- конфискат;

- реализуемое по судебному решению имущество, кроме того, что принадлежало обанкротившимся;

- принятые на баланс бесхозные вещи, в том числе, клады;

- скупленные ценности;

- имущество, унаследованное Российской Федерацией (п. 4 ст. 161 НК РФ).

Кроме того, страницу 080 в разделе 2 заполняют налоговые агенты, действующие по поручению (по комиссионным, агентским договорам) иностранных лиц после заключения посреднического договора, не зарегистрированных в России как плательщики НДС (п. 5 ст. 161 НК РФ).

В стр. 080 данного раздела отражается сумма исчисленного по отгруженным товарам НДС. Значение необходимо для правильного отражения в стр. 060 подлежащего оплате в бюджет сбора. Если нет суммы налога по строке 080, сумма, отраженная по 090, записывается в 060.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Стр. 080 в разделе 3

Третий раздел декларации заполняется всеми налогоплательщиками. В данном случае выводится сумма налога, подлежащего уплате в бюджет. Строку 080 заполняют те налогоплательщики, у кого появились основания восстановить полученный ранее вычет (п. 38.6 Порядка).

Необходимость восстановить ранее подтвержденный вычет, полученный, согласно п. 9 ст. 172 НК РФ, при перечислении согласованного в условиях договора аванса поставщику, может возникать по следующим причинам:

- Произошла отпуск товаров (получение ценностей), за которые ранее начислялся аванс.

- Договор расторгли, или изменены условия, поэтому стало невозможно выполнить условия.

- Долг перед поставщиком пришлось списать как безнадежный. Налог, принятый ранее к вычету покупателем, подлежит восстановлению, если точно известно, что образовавшаяся дебиторская задолженность не будет возвращена (письмо Минфина от 23.06.2016 № 03-07-11/36478).

Восстановить поставленный ранее к вычету налог потребуется в том квартале, когда примут на учет товары/услуги, за которые ранее перечисляли предоплату (подп. 3 п. 3 ст. 170 НК РФ). Если товар так и не был отгрузили, но поставщик вернул сумму переплаты, то восстановить сумму ранее принятого к вычету налога нужно в отчетном периоде, в котором был выполнен возврат денежных средств.

Видео:Видео инструкция заполнение налоговой декларации по НДССкачать

Стр. 080 в разделах 8–12 декларации по НДС

В разделе 7 декларации строка 080 не присутствует, а в последующих разделах указываются преимущественно даты. Узнайте подробнее:

- Разд. 8, стр. 080. Дата внесения исправлений в корректировочный счет-фактуру — информация из книги покупок (п. 46.5 Порядка).

- Разд. 9, стр. 080. Дата внесения исправлений в корректировочный счет-фактуру — данные из книги продаж (пп. 47.4 и 48.6 Порядка).

- Разд. 10, стр. 080. Дата выставленного счета-фактуры, выписанного для коррекции операций, осуществляемых в пользу другого лица по комиссионным, агентским или экспедиционным договорам (п. 49.4 Порядка).

- Разд. 11, стр. 080. Дата полученного счета-фактуры, выписанного для коррекции операций, осуществляемых в пользу другого лица по комиссионным ,агентским или экспедиционным договорам (пункт 50.4 Порядка).

- Разд. 12, стр. 080. В строку, согласно п. 51.5 Порядка, вносят данные, отражающие стоимость товаров/услуг с суммой НДС, подлежащей уплате в госбюджет и указываемой в счетах-фактурах неплательщиками налога или плательщиками по операциям, не облагаемым от НДС (п. 5 ст. 173 НК РФ). Отображается в графе 9 формы счета-фактуры, утвержденной постановлением Правительства России от 26.12.2011 № 1137.

При заполнении стр. 080 декларации обращайте внимание, чему посвящен рассматриваемый раздел. Если операций, подлежащих внесению в декларацию, несколько, то стр. 080 заполняется на отдельном листе по каждой из операций. Ответственно подойдите к заполнению этой строки в разделах 2 и 3.

Еще больше материалов по теме в рубрике: «НДС».

Видео:Как получить НАЛОГОВЫЙ ВЫЧЕТ за квартиру? / Пошаговая инструкцияСкачать

Как заполняется строка 080 раздела 2 декларации по НДС

Видео:Проверка декларации по НДС по оборотам бухгалтерских счетовСкачать

Общая информация о декларации по НДС для налогового агента

Декларация по НДС подается каждым налоговым агентом до 25 числа месяца, следующего за отчетным кварталом.

С отчета за 3 квартал 2021 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Изменения связаны с введением системы прослеживаемости товаров.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Налоговые агенты обязаны заполнять раздел 2 декларации. Он предоставляется по каждой организации (например, иностранной), в отношении которой налогоплательщик оказывается налоговым агентом.

Видео:«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Кто должен заполнять строку 080 раздела 2

Строка 080 раздела 2 заполняется не каждым налоговым агентом. Согласно п. 37.8 Порядка заполнения декларации НДС строка 080 заполняется агентами, которые реализуют следующие товары:

- конфискованное имущество;

- имущество по решению суда (за исключением имущества банкротов);

- бесхозяйные ценности;

- клады;

- скупленные ценности;

- ценности, перешедших по праву наследования государству (п. 4 ст. 161 НК РФ).

Также строку 080 заполняют налоговые агенты, которые реализуют товары (работы, услуги) иностранных лиц на основании посреднических договоров. Например, договоров поручения, комиссии или агентских договоров (п. 5 ст. 161 НК РФ).

Какие коды по этим операциям указывать в разделе 2 декларации по НДС, узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Видео:Декларация по НДС на цифрах и примерах. Примеры, расчеты, заполнение.Скачать

Как заполнить строку 080 раздела 2

Строку 080 раздела 2 необходимо заполнить для того, чтобы была правильно определена сумма налога к уплате по строке 060.

По строке 080 отражается НДС, исчисленный по отгруженным товарам (работам, услугам).

Сумма налога равна произведению налоговой базы на соответствующую ставку НДС (п. 1 ст. 168 НК РФ). В зависимости от вида товара применяется или ставка 10%, или ставка 20%.

Например, цена продаваемых ценностей составляет 100 000 руб. без учета НДС. Данный товар облагается по ставке 20%. Сумма налога, которую налоговый агент обязан начислить, составит 20 000 руб. (100 000 руб. x 20%).

Подробнее о прямых и расчетных ставках по НДС читайте в этом материале.

При этом налоговая база определяется, исходя из стоимости реализуемых товаров (ценностей, работ, услуг и т. д.) с учетом акцизов (если товары подакцизные) без включения НДС (п. 4, 5 ст. 161 НК РФ).

Момент определения налоговой базы агентами, перечисленными в п. 4, 5 ст. 161 НК РФ, осуществляется в общем порядке (п. 15 ст. 167 НК РФ):

- как день отгрузки (передачи) товаров, работ, услуг;

- как день получения аванса в счет предстоящих поставок товаров, работ, услуг (п. 1 ст. 167 НК РФ).

Например, при отгрузке продукции налоговая база определяется в момент составления первичного документа, оформленного на покупателя (товарная накладная). Об этом говорится в письме ФНС России от 13.12.2012 № ЕД-4-3/21217@.

Об особенностях установления момента определения налоговой базы читайте в статье «Как определить налоговую базу по НДС (момент определения)?».

Видео:НДС. Суть и механика начисления. Краткий обзор налога.Скачать

Итоги

Строку 080 раздела 2 декларации по НДС заполняют не все налоговые агенты, а лишь те, которые перечислены в пп. 4, 5 ст. 161 НК РФ. Например, это агенты, продающие конфискат, клады, а также товары иностранных организаций на основании посреднических договоров и т. д. В строке 080 отражается сумма налога, исчисленного при реализации указанных товаров. При этом налоговая база определяется в обычном порядке, который установлен для налогоплательщиков НДС.

Видео:Аннулирование и обнуление налоговой декларации: в чем разница? #CапелкинСкачать

Как проверить правильность заполнения Декларации по НДС при ведении сложного учета по НДС

Видео:Декларация по НДС при авансах и предоплатах. Примеры, расчеты, заполнение у покупателя и поставщикаСкачать

Введение

На сегодняшний день в Интернете и даже в специализированных журналах можно легко найти информацию о том, как подготовить Декларацию по НДС в программе 1С:Бухгалтерия 8, редакция 3.0. Также, на многих ресурсах опубликованы статьи об организации учета по НДС в данной программе и о существующих в программе проверках ведения учета по НДС и способах поиска ошибок.

Поэтому не будем в статье еще раз подробно описывать принципы организации учета по НДС в 1С:Бухгалтерии 8, напомним лишь основные моменты:

- Для учета по НДС в программе используются внутренние таблицы, которые в терминах 1С называются «Регистры накопления». В этих таблицах содержится намного больше информации, чем в проводках по 19 счету, что позволяет отражать в программе

- При проведении документов программа сначала выполняет движения по регистрам, а уже на основании регистров формирует проводки по 19 и 68.02 счетам;

- Отчетность по НДС формируется ТОЛЬКО по данным регистров. Поэтому, если пользователь вводит какие-либо ручные проводки по счетам учета НДС, не отражая их в регистрах – эти корректировки в отчетности не отразятся.

- Для проверки корректности ведения учета по НДС (в том числе соответствия данных в регистрах и проводках) существуют встроенные отчеты – Экспресс-проверка ведения учета, Анализ учета по НДС.

Однако обычному пользователю-бухгалтеру намного более привычно работать со «стандартными» отчетами по бухгалтерскому учету – Оборотно-сальдовой ведомостью, Анализом счета. Поэтому естественно, что бухгалтеру хочется сопоставить данные этих отчетов с данными в Декларации – проще говоря, проверить Декларацию по НДС по оборотке. И если в организации простое ведение учета по НДС – нет раздельного учета, нет импорта/экспорта, то задача сверки Декларации с бухучетом достаточно проста. Но если в учете НДС появляются какие-то более сложные ситуации – у пользователей уже возникают проблемы сопоставления данных в бухучете и данных в Декларации.

Данная статья призвана помочь бухгалтерам выполнить «самопроверку» заполнения Декларации по НДС в программе. Благодаря этой статье пользователи смогут:

- самостоятельно проверять корректность заполнения Декларации по НДС и соответствие данных в ней данным бухгалтерского учета;

- выявлять места, в которых данные в регистрах программы расходятся с данными в бухучете.

Видео:Заполнение и проверка декларации по НДС за 4 кв.2022 г в 1С БПСкачать

Исходные данные

Итак, для примера возьмем организацию, которая занимается оптовой торговлей. Организация закупает товары как на внутреннем рынке, так и путем импорта. Товары могут быть реализованы по ставкам 18% и 0%. При этом организация ведет раздельный учет НДС.

В первом квартале 2017 года в учете зарегистрированы операции:

- Выданы авансы поставщикам, сформированы счета-фактуры на аванс;

- Получены авансы от покупателей, сформированы счета-фактуры на аванс;

- Приобретены товары под деятельность, облагаемую НДС 18%;

- Приобретены товары под деятельность, облагаемую НДС 0%;

- Приобретены импортные товары, зарегистрирован таможенный НДС;

- Зарегистрирован входящий НДС по услугам сторонних организаций, который должен быть распределен на операции по 18% и 0%;

- Приобретено основное средство по ставке НДС 18%, сумму налога необходимо распределить на операции по разным ставкам НДС;

- Реализованы товары по ставке НДС 18%;

- Реализованы товары под деятельность, облагаемую НДС 0%;

- Часть товаров, по которым НДС по ставке 18% ранее был принят к вычету, реализована по ставке 0% – отражено восстановление НДС, принятого к вычету;

- Отражена отгрузка без перехода права собственности и затем реализация отгруженных товаров;

- Подтверждена ставка 0% для реализаций;

- Выполнены регламентные операции по НДС – сформированы записи книги продаж и покупок, распределен НДС на операции по 18% и 0%, подготовлены записи книги покупок для ставки 0%.

Видео:Обновлены контрольные соотношения к декларации по НДССкачать

Проверка данных отчетности

Видео:Разрыв по НДС. Допросы в налоговой, декларации по НДС и фирмы-однодневки. Бизнес и налоги.Скачать

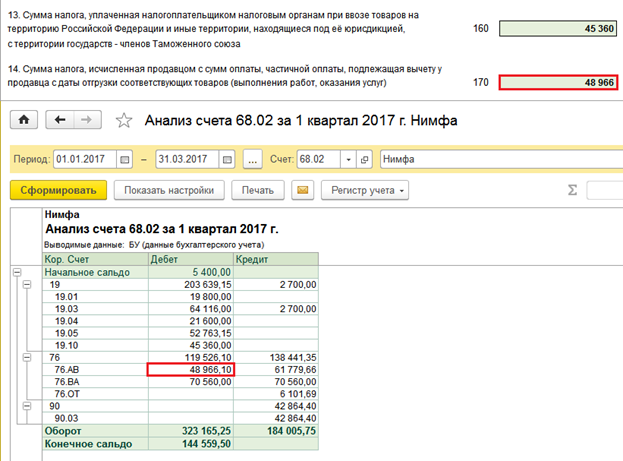

1.Проверяемые данные

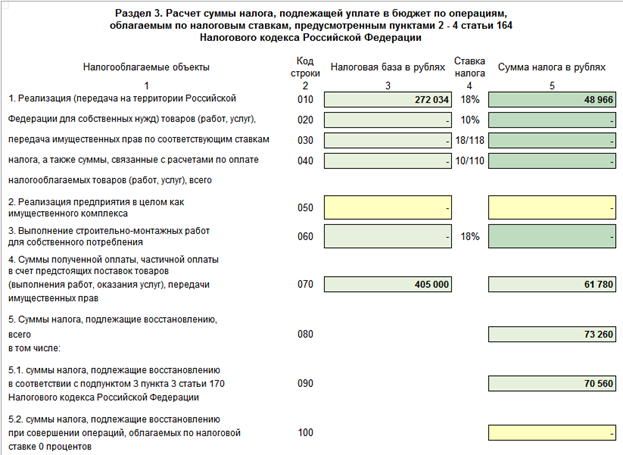

После выполнения всех регламентных операций по НДС, Декларация по НДС заполнена у нас следующим образом:

Приступаем к проверке Декларации.

Видео:Ежемесячные авансовые платежи по налогу на прибыль I Ершикова М.Л.Скачать

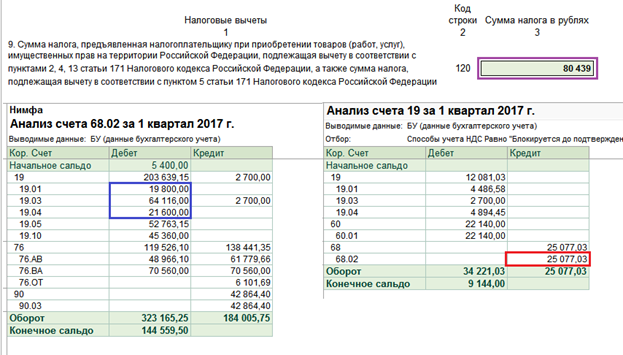

2.Проверка Раздела 4

Для начала, так как у нас были продажи по ставке 0%, проверим заполнение 4 Раздела Декларации:

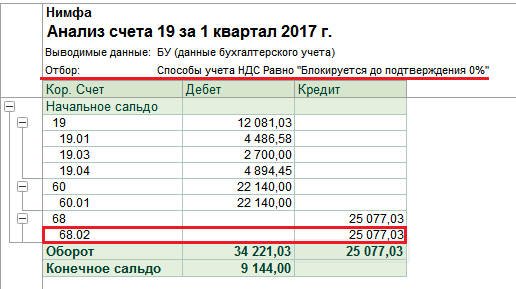

Для этого необходимо сравнить данные в 4 Разделе с оборотами по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02. Для этого сформируем отчет «Анализ счета» по счету 19, установив в нем отбор по способу учета:

Кредитовый оборот по счету 68.02 в этом отчете показывает нам общую сумму налога, которая «легла» на подтвержденные реализации по ставке 0%. Данная сумма должна совпадать со строкой 120 Раздела 4 Декларации по НДС.

Видео:Заполнение и проверка декларации по налогу на прибыль в 1С: БухгалтерииСкачать

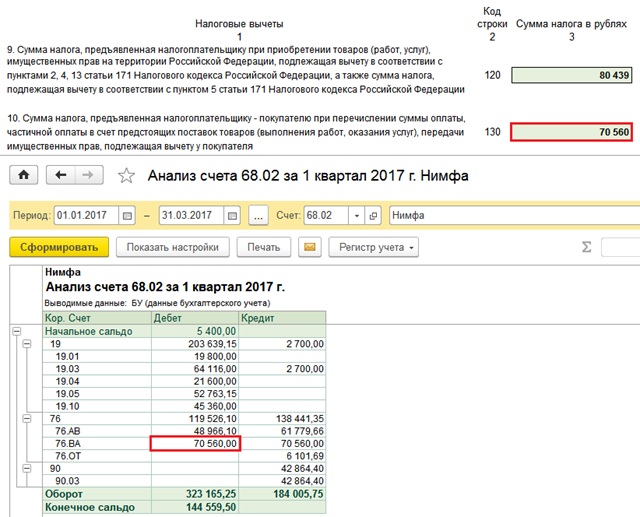

3.Проверка Раздела 3

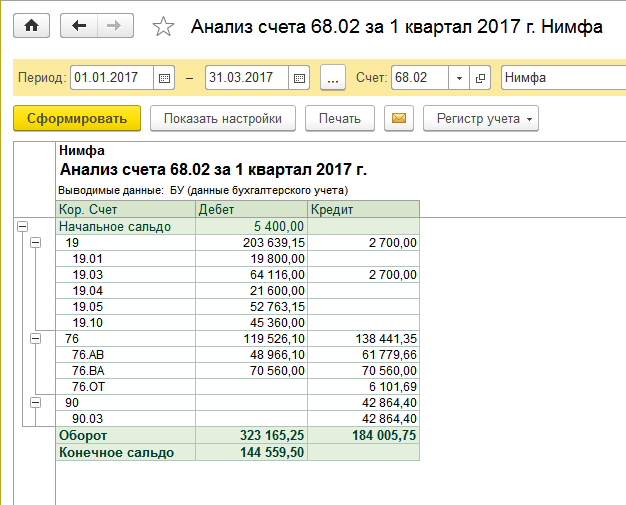

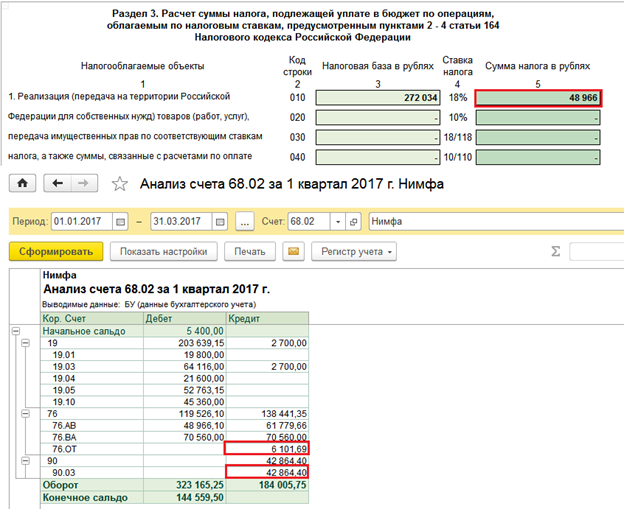

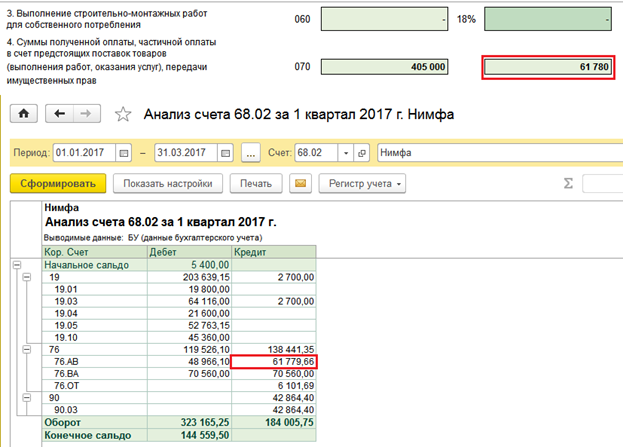

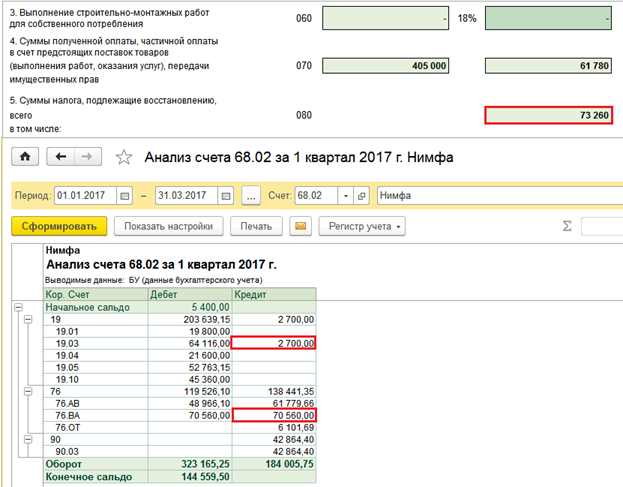

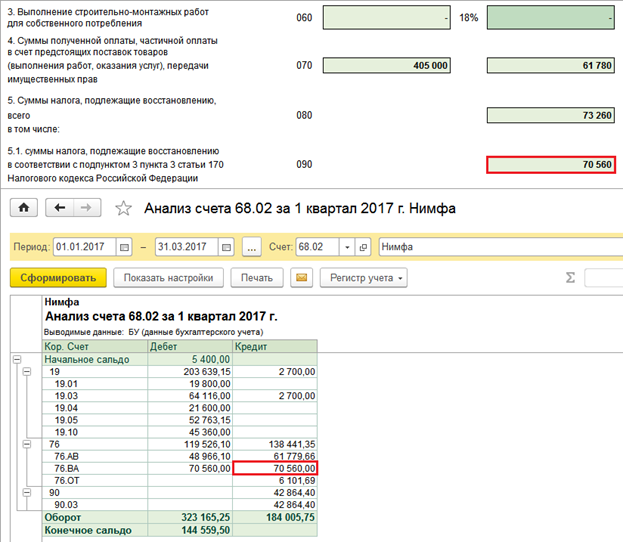

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

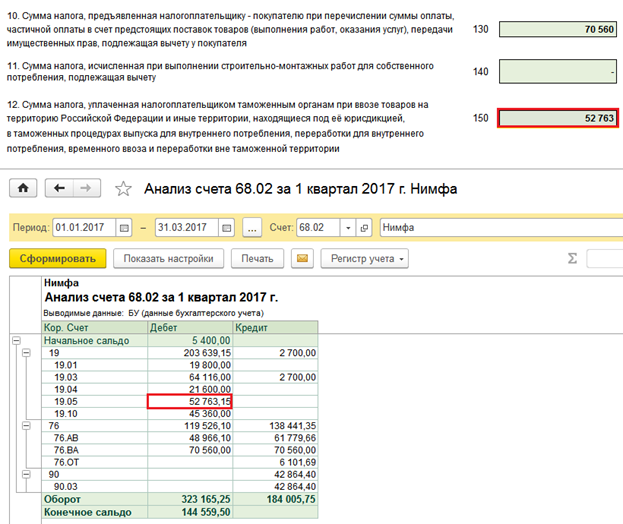

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Видео:Декларация по НДС за 2 квартал 2023 годаСкачать

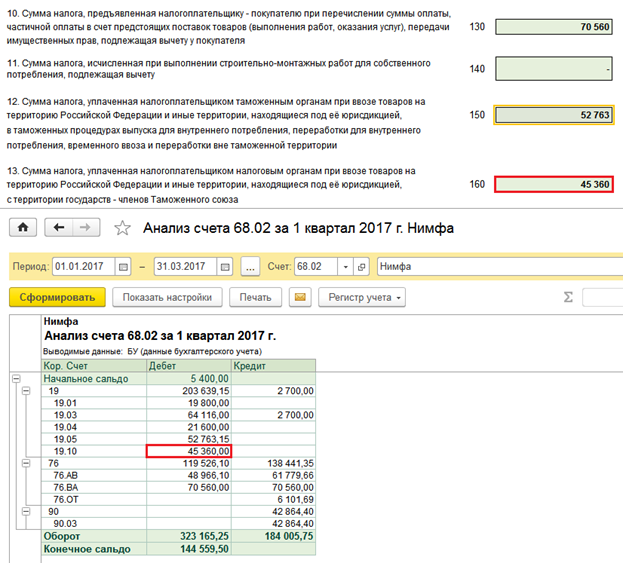

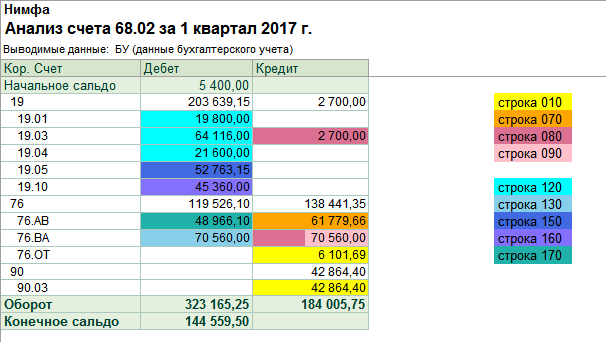

4.Итоги проверки

Если собрать воедино все проверки для Раздела 3 и отразить их в отчете «Анализ счета» по счету 68.02, то получим вот такую «раскраску»:

По итогам проверки видим, что все суммы, отраженные в бухучете «нашли» свое место в Декларации по НДС. И каждая строка из Декларации, в свою очередь, может быть нами расшифрована с позиции отражения данных в бухгалтерском учете. Таким образом, мы убедились в том, что все операции в программе отражены корректно, без ошибок, данные в регистрах и проводках совпадают и, следовательно, наша отчетность по НДС является правильной и достоверной.

Видео:НДС: авансы, строительство основных средств, случаи восстановления налогаСкачать

Резюме

Подвоя итоги, можно отобразить методику сверки Декларации и данных бухучета в виде таблицы:

Данные в бухучете

Строка 010, Раздел 3

Обороты Дт 90.03 Кт 68.02 + Обороты Дт 76.ОТ Кт 68.02

Строка 070, Раздел 3

Обороты Дт 76.АВ Кт 68.02

Строка 080, Раздел 3

Обороты Дт 19(…) Кт 68.02 + Обороты Дт 76.ВА Кт 68.02

Строка 090, Раздел 3

Обороты Дт 76.ВА Кт 68.02

Строка 120, Раздел 3

Обороты Дт 68.02 Кт 19(01, 02, 03, 04, 07)

Строка 130, Раздел 3

Обороты Дт 68.02 Кт 76.ВА

Строка 150, Раздел 3

Обороты Дт 68.02 Кт 19.05

Строка 160, Раздел 3

Обороты Дт 68.02 Кт 19.10

Строка 170, Раздел 3

Обороты Дт 68.02 Кт 76.АВ

Строка 120, Раздел 4

Обороты Дт 68.02 Кт 19(по способу учета «Блокируется до подтверждения 0%»)

Конечно, в программе 1С:Бухгалтерии 8, ред. 3.0 на сегодняшний день реализована методика учета НДС, которая позволяет максимально простым и удобным для пользователя способом отражать даже сложные и нестандартные операции по НДС. При этом в системе также заложено множество проверок, помогающих не допускать ошибки при отражении операций. Однако, к сожалению, все предусмотреть нельзя и ошибки вследствие человеческого фактора все же могут возникать.

Способ проверки отчетности по НДС, описанный в данной статье, поможет пользователю выявить наличие таких ошибок в учете и понять, какие разделы учета по НДС необходимо перепроверить. Кроме того, данный способ не отнимает много времени – потратив буквально полчаса, бухгалтер понимает, все ли правильно отражено в программе в части НДС или же нужно перепроверить какие-то моменты и начать использовать инструменты детального анализа и поиска ошибок по НДС.

🎦 Видео

Расшифровка показателей декларации НДССкачать

Обновлена форма декларации по НДССкачать